DeFi-качели: предприниматель сравнил доходность DeFi-активов, Ethereum и биткоина в первом квартале

Мнение автора не обязательно совпадает с позицией редакции ForkLog. Мы не несем ответственности за инвестиционные решения читателей.

Сооснователь стартапа Zerion Евгений Юртаев рассказал о доходности некоторых DeFi-сервисов в первом квартале 2020 года.

В пору, когда весь мир охвачен паникой на фоне пандемии COVID-19, а рынок переживает один из самых волатильных периодов в истории, есть ряд веских причин, почему стоит переложить часть средств в портфель децентрализованных финансов (DeFi).

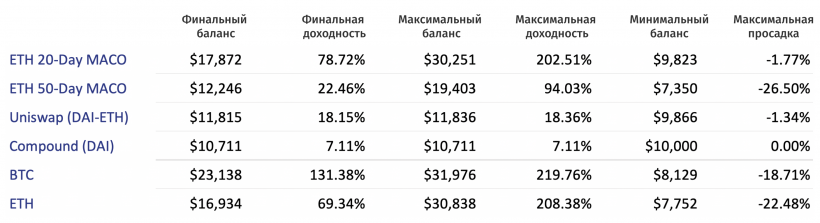

В прошлом году мы публиковали отчет, в котором сравнили прибыль от хранения активов в Ethereum и биткоине с хранением на площадках Compound, Uniswap и TokenSets. Мы обнаружили, что Compound и Uniswap предлагают привлекательную доходность для держателей стейблкоинов, а стратегия 20-дневной ETH MACO на TokenSets превзошла показатели доходности обычного «buy-and-hold» для ETH, при этом значительно снизив потери средств.

Изначальный депозит — $10 000

В этот раз мы рассмотрим основные показатели DeFi в первом квартале 2020 года. Сектор рос быстрыми темпами в течение последних шести месяцев. Капитализация рынка DeFi-активов превысила $1 млрд.

Но эйфория длилась недолго. Пандемия коронавируса привела к экономическому спаду. Традиционный финансовый рынок и рынок криптоактивов оказались под ударом. DeFi-сфера не смогла похвастаться иммунитетом к непредвиденным рискам.

Резкое падение цен криптовалют несколько недель назад привело к мрачному событию, которое получило название «черный четверг». В результате, MakerDAO потеряли более $4 млн. Сотни инвесторов озадачились вопросом, смогут ли их активы пережить такую катастрофическую волатильность.

«Черный четверг» для DeFi: как умелые хакеры вывели $8 млн из MakerDAO на фоне обвала рынка

Сегодня, чтобы пережить рыночную бурю, многие инвесторы предпочитают переходить в стейблкоины, обеспеченные реальными активами.

21 января 2020 года мы создали кошелек stable.zerion.eth, на который положили 0,6 ETH (около $100 на тот момент). 60% портфеля мы вложили в стейблкоины DAI и USDC на Compound, а 40% — в пулы ликвидности Uniswap.

Подобные пулы позволяют инвесторам зарабатывать на своих вложениях с помощью торговых комиссий, а также регулируют риски потери средств при резких скачках цены. Подобное регулирование рисков вместе с доходом от комиссий может быть привлекательной стратегией для консервативных держателей ETH, не будучи зависимыми от курса напрямую.

На первом графике можно наблюдать ситуацию в период с 7 марта по 7 апреля, а на втором — с 7 по 13 апреля.

В феврале цена ETH буквально выстрелила до $280, повысив как стоимость, так и торговую активность в пулах ликвидности ETH. В этот период ценность портфеля выросла со $100 до $135.

Однако, из-за всеобщей паники, 12 марта индекс Dow Jones потерял 9,99%. Четыре дня спустя, 16 марта, показатель и вовсе обрушился на рекордные 12,93%. Крипторынок также задело падение. Наш портфель потерял почти все свои доходы от «бычьей» стратегии и снова завис в районе отметки в $100.

Обвал биткоина и кризис на финансовых рынках в прямом эфире: мнения, оценки, прогнозы

Uniswap — инструмент, чтобы зарабатывать на торговых комиссиях, одновременно контролируя зависимость от цены на Ethereum, если рынок находится во власти «быков». Для инвесторов, которые опасаются приближения пика цены и не хотят продавать слишком быстро, пулы ликвидности вроде пары ETH-DAI Uniswap — это решение.

Эта способность амортизировать волатильность рынка в условиях буквально экстремальной неопределенности и является основным достоинством инвестирования в DeFi-активы.

Стейблкоины — лишь один из вариантов, который предлагает краткосрочную защиту от рисков. Ниже рассмотрим показатели портфеля DeFi, но с более ценными активами и за более длительный период.

Доходность DeFi в первом квартале 2020 года

В первом квартале текущего годы мы проанализировали доходность по следующим показателям:

- кредитование DAI на платформе Compound;

- поддержка ликвидности через пул DAI-ETH на Uniswap;

- инвестирование в две торговые стратегии на TokenSets для ETH: пересечение 20-дневной и 50-дневной скользящих средних.

Для наглядности, также включаем в этот период показатели доходности для обычной стратегии скупки и удержания («buy-and-hold») для Ethereum и биткоина.

Обратите внимание:

- чтобы иметь полную картину и проанализировать ситуацию во время пандемии коронавируса, мы также добавили в график несколько дней — до 13 апреля.

- этот анализ не учитывает размера торговых комиссий, отклонений графика и колебаний цены стейблкоинов.

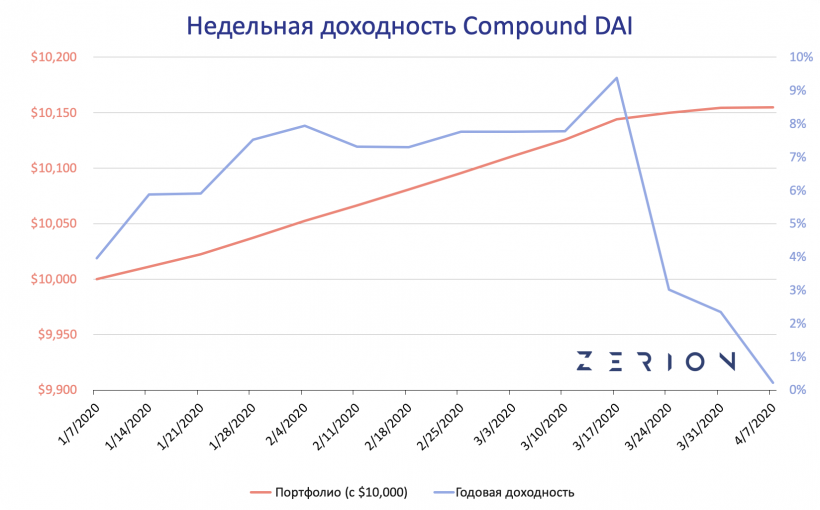

Доходность Compound

Compound — это лендинговый протокол, который позволяет объединять активы в пулы, из которых впоследствии осуществляются займы после предоставления залога. Процентные ставки варьируются в зависимости от спроса и предложения.

Показатели портфеля с 10 000 DAI с пересчитанными процентными ставками для каждой недели

Этот график отражает только еженедельные изменения в ставках кредитования DAI. Однако март был чрезвычайно волатилен. 12 марта ставки взлетели до 19,66%. В этот же день фондовый рынок обвалился, а эфир потерял 40% стоимости. 15 марта ставки уже были на уровне 3,99%.

Несмотря на волатильность ставок, уже 13 апреля портфель принес прибыль в 1,56%.

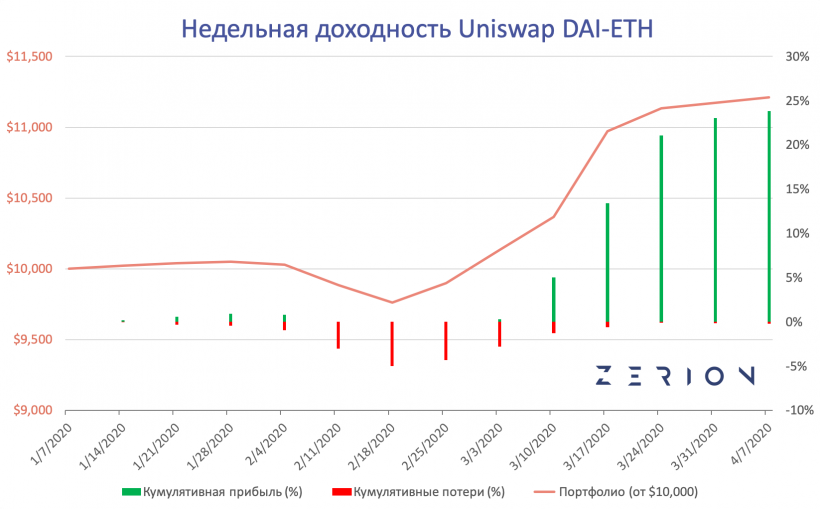

Доходность пулов Uniswap

Uniswap — это децентрализованная биржа, которая позволяет торговать токенами с автоматизированной ликвидностью. Сделки подкрепляются из запасов активов, которые обеспечены провайдерами ликвидности — они зарабатывают на торговых комиссиях.

Вот прибыльность инвестора, который вложил $10 000 в пул DAI-ETH 1 января 2020 года и оставался в этом пуле до 13 апреля. На практике это означает, что этот инвестор вложил в пул $5 000 в ETH и $5 000 в DAI. За обозначенный период пул DAI-ETH на Uniswap дал доходность в 12,53%.

На этом графике зеленые столбики отражают еженедельные совокупные показатели по торговым комиссиям, а красные — так называемые «непостоянные убытки», образующиеся в результате скачков цены.

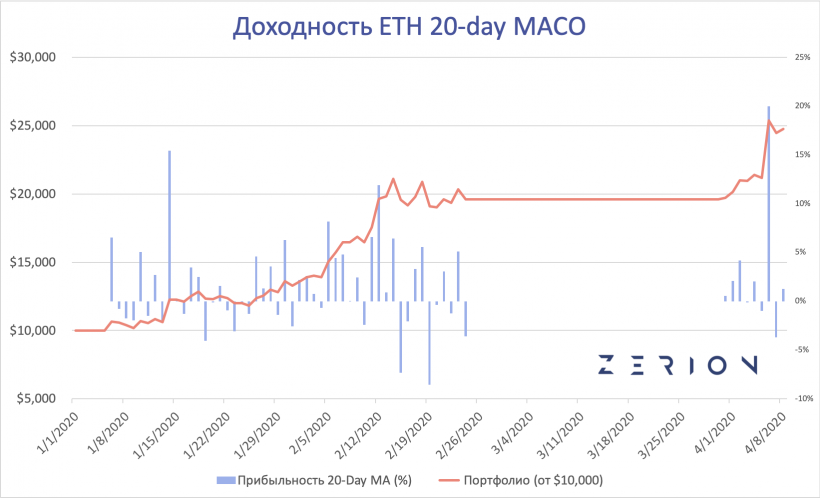

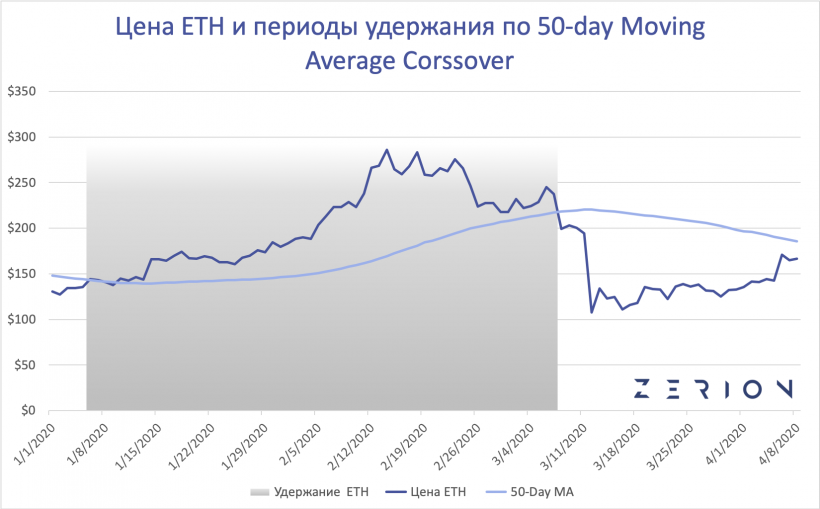

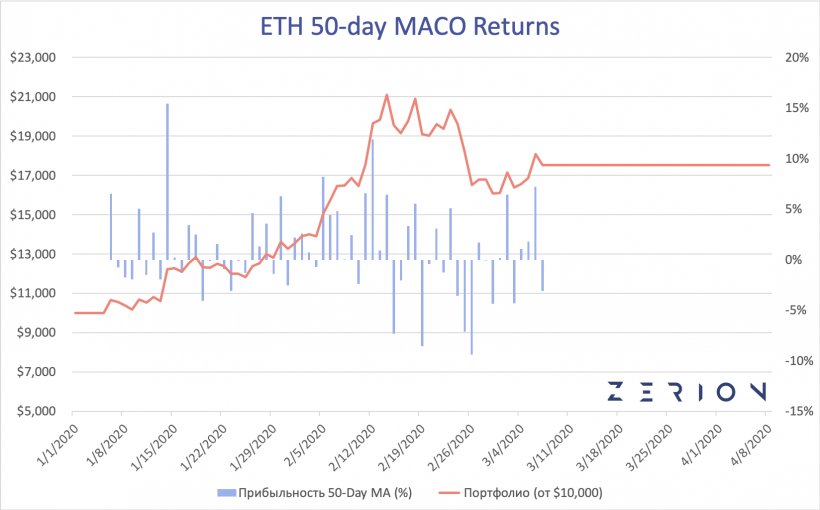

TokenSets для ETH: 20-дневная и 50-дневная стратегии Moving Average Crossover

TokenSets — это токенизированные торговые стратегии, при которых транзакции осуществляются автоматически.

Рассмотрим показатели двух актуальных стратегий, 20-дневной и 50-дневной Moving Average Crossover (MACO), или пересечения скользящей средней. Обе они — довольно простые и динамичные, обеспечивающие прибыль с сохраняющихся рыночных трендов и восстанавливающие баланс в кэш в случае, если тренды обращаются вспять.

В рамках стратегии MACO Ethereum покупается и удерживается по цене выше скользящей средней, и продаются стейблкоины, в частности USDC, и опять же ETH по цене ниже скользящей средней. Ребалансирующие транзакции происходят в день, когда цены пересекаются — при условии, что с предыдущей ребалансировки прошло хотя бы 4 дня.

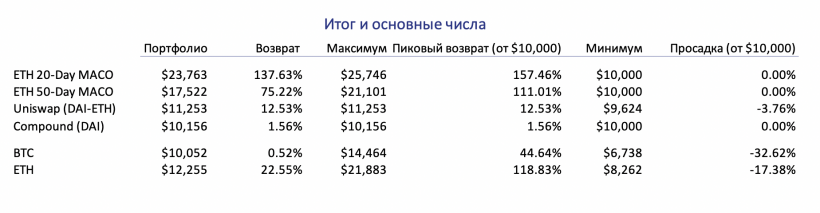

Эти две стратегии на сегодняшний день являются наиболее прибыльными.

20-дневная ETH MACO принесла рост на 137,63%, а 50-дневная — на 75,22%. В первом случае стоимость портфеля инвестора поднялась бы до суммы в $23 763, во втором — до $17 522.

Доходность биткоина и Ethereum

Ethereum и биткоин все еще крайне зависимые друг от друга активы. Тем не менее, Ethereum начинает отклоняться от прямой зависимости все чаще, так как растущая активность в DeFi повышает спрос на ETH.

В нашем последнем отчете мы проследили, как оба актива, биткоин и Ethereum, выросли. В этот раз Ethereum вырос на 118,83%, а биткоин не пересек и уровня в 44,64%. Их просадка значительно хуже, чем приведенных в статье выше активов.

Самая низкая цена ETH привела к понижению стоимости портфеля на 17,38%, в случае BTC — на 32,62%. В конце обозначенного периода, стратегия «buy-an-hold» принесла прибыль в 22,55% в случае ETH и лишь 0,52% для BTC.

Итоги

Автоматизированные торговые стратегии вроде 20- или 50-дневной ETH MACO принесли доходность в 137,63% и 75,22% соответственно.

Изначальный депозит — $10 000

Лендинговые стратегии на платформе Compound и пулах ликвидности Uniswap показали просадку в 20 раз меньше, чем простое удерживание ETH или BTC. Кроме того, как мы видим, пулы ликвидности стейблкоинов могут быть единственной тихой гаванью во время крайней неустойчивости рынков.

Эти результаты свидетельствуют об эволюции экосистемы DeFi. Ни один рынок не устоял перед волатильностью, которой мир оказался подвержен буквально на всех фронтах — в экономике, политике и обществе.

Но спасательный круг, который предлагают активы, созданные специально для выживания в подобных экстремальных условиях, действительно может помочь. Объем торгов на децентрализованных биржах в марте уже превысил $760 млн. Несмотря на снижение на сегодняшний день, показатель все равно остается выше исторической нормы.

Подписывайтесь на новости ForkLog в Telegram: ForkLog Feed — вся лента новостей, ForkLog — самые важные новости и опросы.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!