Аналитики Glassnode оценили вероятность продолжения коррекции биткоина

Ноябрьская коррекция биткоина вряд ли продолжится, учитывая высокую долю «прибыльных» монет и сбалансированную ситуацию на рынке криптодеривативов. Такие выводы содержатся в отчете аналитиков Glassnode.

Leverage across #Bitcoin derivatives markets reached ATHs this week, suggesting a squeeze in either direction may play out.

— glassnode (@glassnode) November 29, 2021

Meanwhile short, and long-term holders own more profitable $BTC supply than during September’s dip.

Read more in The Week Onchainhttps://t.co/uHD3AEp6MA

Наиболее глубокий откат в этом году пришелся на май-июль, когда биткоин от максимума подешевел на 54%. В сентябре спад достиг 37,2%. Коррекции в январе, феврале и апреле на максимуме составили 24,2%. Текущая едва превысила 20%.

Открытый интерес (ОИ) по биткоин-опционам в октябре-ноябре варьировался в диапазоне $12 млрд-$14 млрд до снижения к $10 млрд после экспирации 26 ноября.

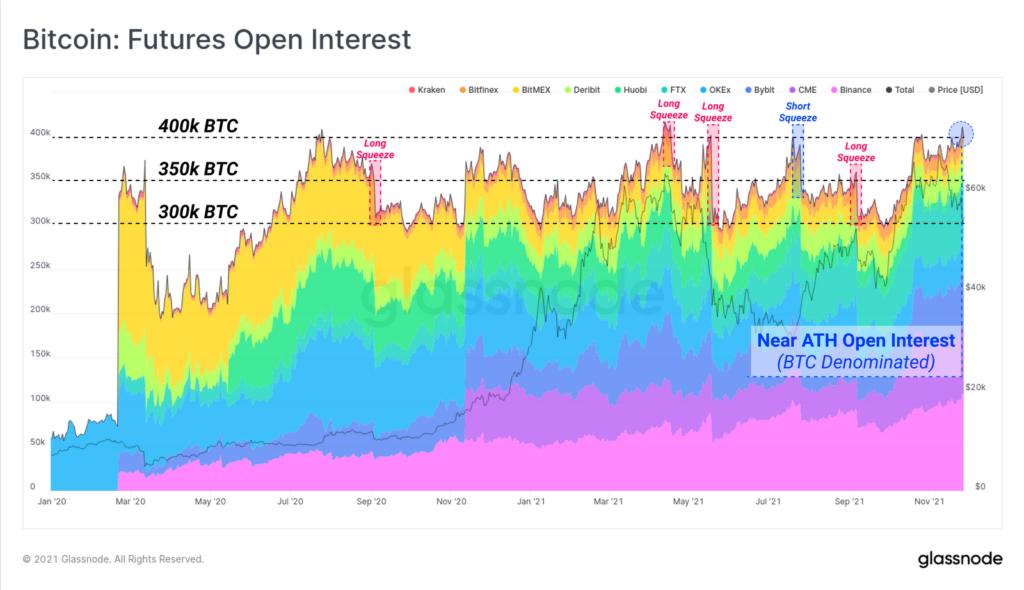

В терминах BTC, что позволяет исключить влияние цены, ОИ находится недалеко от экстремумов на отметках свыше 400 000 BTC. Ранее эти уровни сигнализировали о рисках ликвидаций позиций.

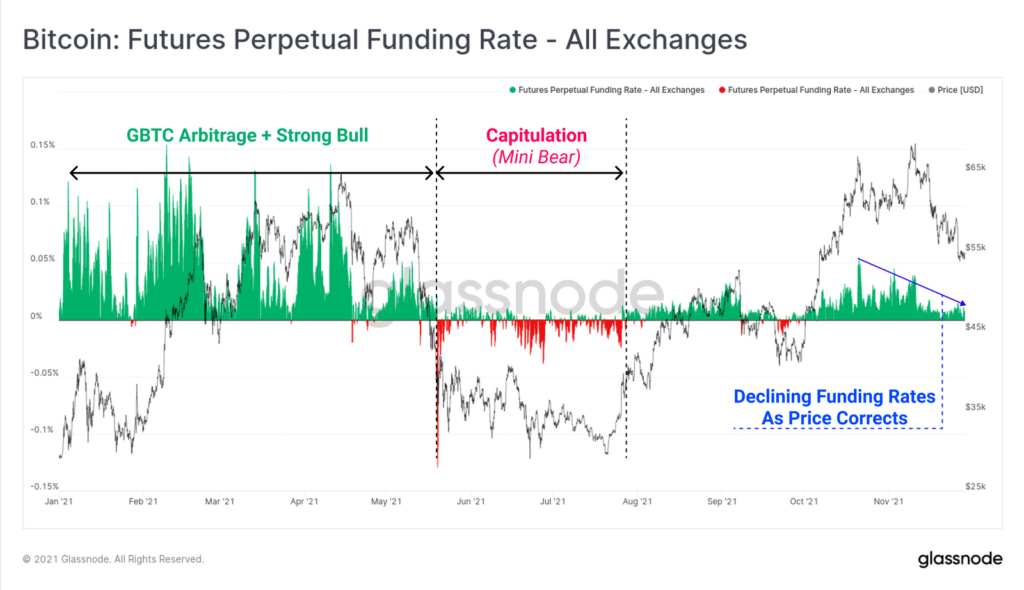

Ставки финансирования бессрочных контрактов говорят о незначительном перевесе длинных позиций. Показатель снизился вместе с падением цены, что указывает на более осторожный настрой трейдеров.

Вместе с коррекцией могло возрасти число открытых шортов, что в условиях высокого левериджа не исключает ликвидации позиций в обоих направлениях.

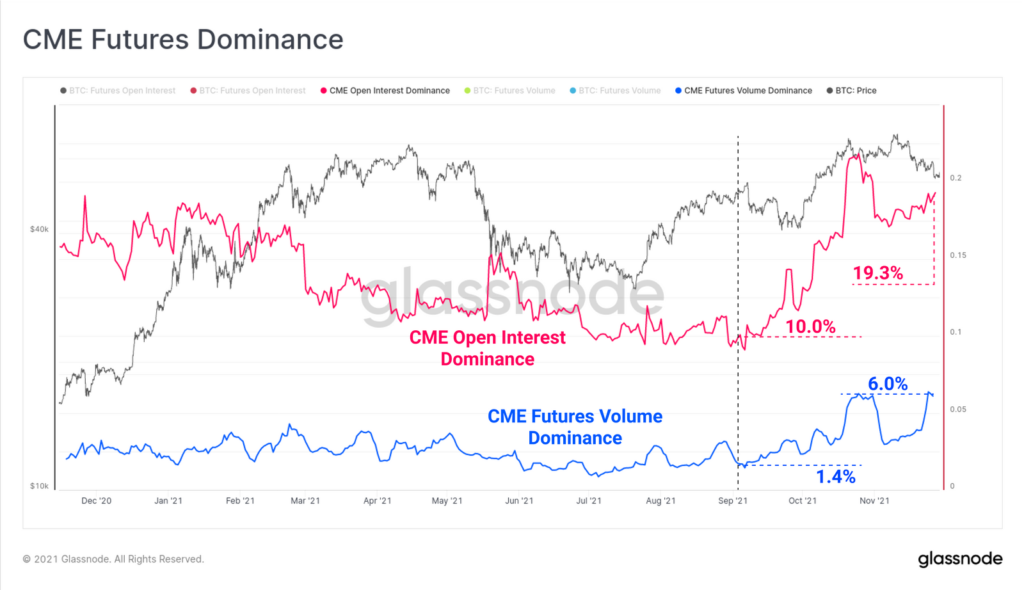

Аналитики обратили внимание на увеличение доминирования CME на рынке биткоин-фьючерсов. По ОИ доля рынка этой регулируемой платформы выросла с 10% на начало сентября до нынешних 19,3%. По объему торгов доля CME за этот период увеличилась с 1,4% до 6%.

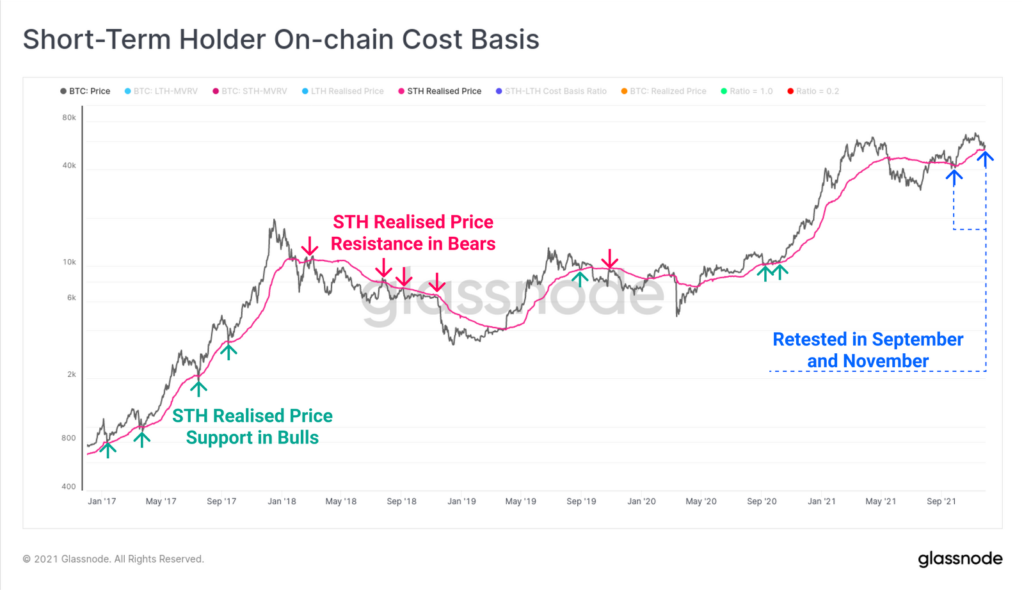

В течение минувшей недели курс биткоина протестировал уровень в $53 500, который совпадает с ценой приобретения BTC краткосрочными инвесторами. Аналитики отметили, что в 2017 году наблюдалась аналогичная ситуация, когда рынок несколько раз тестировал уровни покупки биткоина этой категорией игроков, после чего следовал отскок котировок.

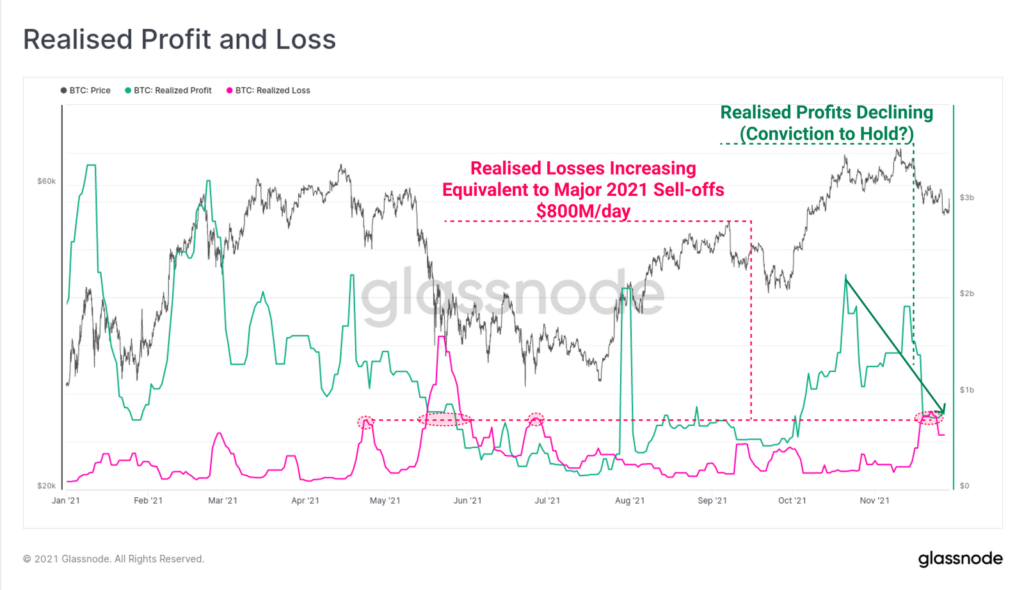

Эксперты подчеркнули, что формированию «дна», как правило, предшествует массированные продажи монет краткосрочными инвесторами с фиксацией убытков.

Ранее суточный объем потерь таких инвесторов подскочил к $800 млн, что было характерно для коррекций в апреле и июле, но меньше, чем в мае. Это не исключает продолжения волны продаж, но сигнализирует о том, что многие уже успели зафиксировать убытки.

Рост цены сократит вероятность негативного сценария. Ключевым станет удержание котировок выше уровня в $53 000, добавили аналитики.

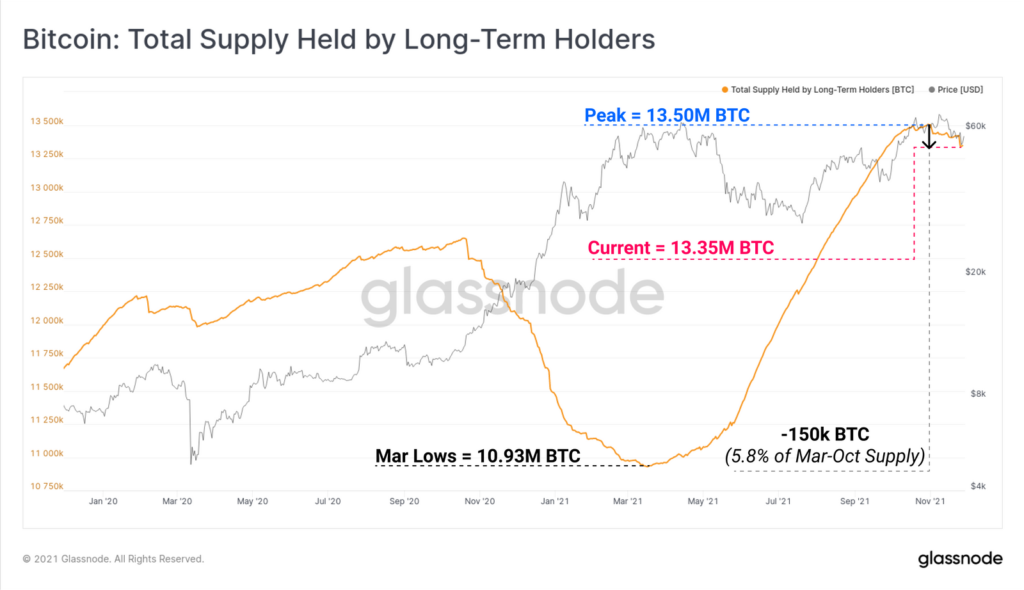

Согласно расчетам экспертов, в распоряжении долгосрочных инвесторов находится 13,35 млн BTC. С пикового значения в ноябре эта категория участников рынка избавилась от 5,8% от приобретенных монет.

Доля «убыточных» монет в общем объеме предложения холдеров составляет 5,8% (в октябре 9,65%), краткосрочных инвесторов — 9,6% (12,3%). Другими словами, с момента сентябрьской коррекции доля «прибыльных» монет и у тех, и у других возросла, что снижает риски дальнейшего ухудшения настроений на рынке.

Напомним, в ночь на 29 ноября первая криптовалюта вернулась выше уровня в $57 000.

Ранее основатель SkyBridge Capital Энтони Скарамуччи увидел в последней коррекции возможность нарастить позиции. По его мнению, у криптовалют есть фундаментальный потенциал для дальнейшего роста.

Подписывайтесь на новости ForkLog в Telegram: ForkLog Feed — вся лента новостей, ForkLog — самые важные новости, инфографика и мнения

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!