Что такое модель Stock-to-Flow и за что ее критикуют?

Главное

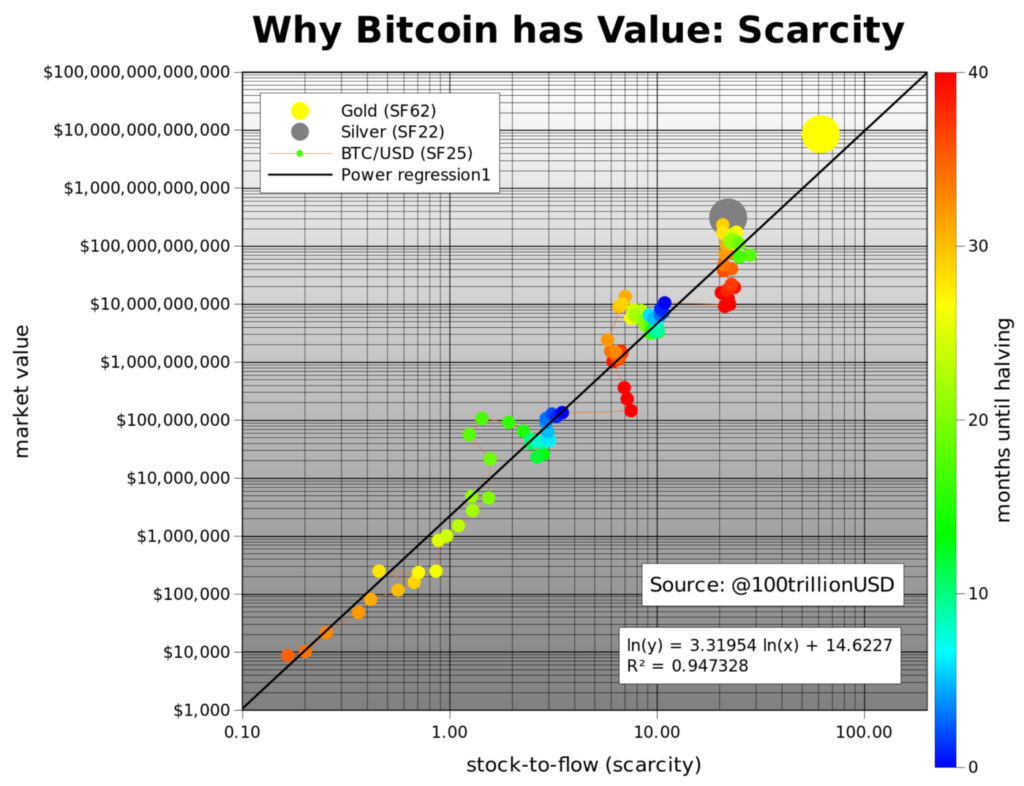

- Модель Stock-to-Flow прогнозирует стоимость биткоина, исходя соотношению запаса к производству (SF). Автор модели, анонимный автор PlanB, создал модель на основе своих расчетов для драгоценных металлов, таких как серебро и золото.

- В основе Stock-to-Flow — попытка доказать, что цена какого-либо товара будет расти вследствие его дефицита, вызванного увеличением соотношения запасов к производству.

- Эксперты критикуют модель Stock-to-Flow за неправильно проведенные расчеты для активов, на основе которых был рассчитан прогноз о росте стоимости биткоина по мере увеличения его дефицита из-за халвинга.

Кто и когда предложил модель Stock-to-Flow?

Модель Stock-to-Flow предложил анонимный аналитик PlanB в статье Modeling Bitcoin Value with Scarcity («Моделирование ценности биткоина с учетом ограниченной эмиссии»), опубликованной в 2019 году.

О себе автор сообщает, что являлся институциональным инвестором с 25-летним опытом, а ранее работал в финансовой и юридической сфере. К сфере интересов PlanB также относятся инвестиционные стратегии и блокчейн-анализ. В другой публикации трейдер упоминает, что управлял многомиллиардными активами. Доподлинно о том, кем является PlanB, не известно.

Как работает модель Stock-to-Flow?

В модель заложена идея исследователя Ника Сабо, согласно которой драгоценные металлы и предметы коллекционирования находятся в постоянном дефиците вследствие дороговизны их создания. Этот подход PlanB использовал для биткоина.

Для актива рассчитывается параметр SF, равный соотношению запаса актива к притоку. Это величина, обратная приросту предложения. Запас соответствует полному объему резервов, а приток равен объему годового производства или добычи.

Расходные материалы, черные металлы и предметы потребления отличаются низким соотношением запаса к притоку, а более редкие объекты и драгоценные металлы имеют высокий показатель.

Товары и материалы с низким SF не являются редкими. При росте цен на них производители существенно увеличат добычу и устранят дефицит. Для редких объектов нарастить производство сложно, либо это сопряжено с высокими затратами.

Автор применяет концепцию для золота и серебра, объем добычи которых составлял 1,6% и 4,5% от запаса. Повышение потребности на эти металлы приведет к увеличению стоимости, поскольку нет возможности существенно нарастить производство и удовлетворить спрос.

На момент публикации Stock-to-Flow эмиссия биткоина составляла 17,5 млн, а приток за счет майнинга — 0,7 млн за год. SF первой криптовалюты равнялся 25. Приток определяется наградой за блок. Изначально она равнялась 50 биткоинам, однако каждые 210 000 блоков, или примерно раз в четыре года, выплаты сокращают вдвое. Это событие называют халвингом.

Сокращение награды за блок определяет значения притока и SF. PlanB рассчитал ежемесячные значения SF для биткоина с декабря 2009-го по февраль 2019 года и получил 111 точек.

График использует логарифмическую шкалу, которая наглядно визуализирует величины от $10 000 до $100 млрд. Время до следующего халвинга показано при помощи цветового градиента. Темно-синий соответствует месяцу, в котором уменьшилась награда за блок, а красный — следующему после события месяцу.

По данным модели PlanB спрогнозировал, что рыночная капитализация биткоина после халвинга 2020 года составит $1 трлн, а его цена превысит $55 000.

Как фазовые переходы дополняют модель Stock-to-Flow?

Автор дополнил Stock-to-Flow концепцией фазовых переходов, которая исключает временной фактор. Вещества претерпевают превращения, что наделяет их новыми свойствами. К примеру, существует четыре фазовых состояния воды: твердое, жидкое, газообразное и ионизированное.

Доллар США также претерпевал превращения: золотая монета; банкнота, подкрепленная золотом и необеспеченная банкнота. Его свойства существенно отличались в разных фазах.

PlanB применил концепцию для биткоина. Автор сравнивает первую криптовалюту с водой и долларом США, которые имеют различные свойства в каждой фазе. Восприятие и области применения биткоина изменялись во времени.

Отношение к первой криптовалюте трансформировалось плавно, однако PlanB выделил четыре фазы:

- Доказательство концепции. Первая фаза началась с публикации whitepaper, за которой последовал запуск сети биткоина.

- Платежное средство. Начало фазы связывается с преодолением биткоином стоимости в $1, после чего началось его постепенное принятие как платежного средства в интернете.

- Цифровое золото. После первого халвинга биткоина его цена приблизилась к стоимости унции золота. Эти события привели к переходу к третьей фазе.

- Финансовый актив. Превышение объема транзакций $1 млрд в день, которое состоялось после второго халвинга, ознаменовало переход к четвертой фазе. Последняя характеризует массовое принятие биткоина в финансовом секторе.

В одной из других работ PlanB выделил четыре кластера (группы точек) на графике модели Stock-to-Flow, которые соответствуют придуманным им фазам биткоина. Первоначальный прогноз PlanB предполагал повышение стоимости криптовалюты до $55 000.

Когда параметр SF у BTC станет равным таковому у золота, биткоин перейдет в пятую фазу. Это приведет к росту стоимости первой криптовалюты до $288 000, а ее капитализация составит $5,5 трлн. Согласно предположению аналитика, прогноз может реализоваться до 2024 года.

Как работает индикатор Stock-to-Flow Deflection?

Впоследствии разработали технический индикатор Stock-to-Flow Deflection показывает соотношение между ценой биткоина и его стоимостью, найденной по соответствующей модели. Значения параметра рассчитаны за весь периода существования криптовалюты.

Если Stock-to-Flow Deflection принимает значение меньше единицы, то биткоин недооценен. Если параметр превышает единицу, прогнозируется падение стоимости криптовалюты.

Некоторые трейдеры используют этот индикатор при торговле. Они покупают биткоин, если его стоимость ниже расчетной, и открывают короткие позиции, когда первая криптовалюта, согласно индикатору, переоценена.

За что критикуют модель Stock-to-Flow?

С момента публикации концепции прошло несколько лет, за которые она не смогла реализоваться полностью. Инвестиционный директор Strix Leviathan Нико Кордейро считает, что модель Stock-to-Flow в корне неправильная, поскольку при расчете SF выбрали произвольные данные для золота и серебра.

Аналитик предполагает, что PlanB мог подобрать данные для наилучшего соответствия модели. В результате удалось получить линейную зависимость в логарифмических координатах для золота, серебра и биткоина. Критик обращает внимание на отсутствие взаимосвязи между капитализацией товаров и драгоценных металлов, выраженной в долларах США и приростом их производства.

Кордейро рассчитал SF для золота за последние 115 лет. Его результаты демонстрируют отсутствие связи между капитализацией драгоценного металла и расчетным параметром. Стоимость всех запасов золота менялась от $60 млрд до $9 трлн при практически постоянном значении SF, равном 60.

В исследовании критика отмечается, что цена драгоценного металла увеличивается прежде всего, когда покупательская способность доллара США падает. Вследствие инфляции стоимость американской валюты с 1915 года снизилась в 25 раз, что объясняет рост ценности золота.

Согласно утверждению Нико Кордейро, Stock-to-Flow построена исключительно по историческим данным. К этому есть предпосылки, поскольку по результатам моделирования к 2045 году стоимость одного биткоина превысит $235 млрд.

Stock-to-Flow также раскритиковали аналитики Huobi. По их мнению, последняя не учитывает макроэкономических факторов, например нормализацию монетарной политики ФРС и повышение учетной ставки.

Какое будущее у модели Stock-to-Flow?

PlanB сумел предсказать рост стоимости первой криптовалюты до $55 000. Более того, он дополнил первоначальную модель. В то же время, хотя модель предполагают использовать для других активов, помимо криптовалюты, у большинства из них низкий параметр SF.

К 2022 году многие профессиональные аналитики криптовалют перестали использовать Stock-to-Flow. К критике присоединился даже создатель Ethereum Виталик Бутерин. Он отметил, что модель плохо работает в данный период времени. По мнению Бутерина, все модели, прогнозирующие неизбежный рост стоимости активов — вредны.

Автор Stock-to-Flow и ее приверженцы сходятся во мнении, что экспоненциальное повышение цены биткоина прекратится. PlanB признает, что в будущем модель может оказаться менее актуальной. Однако он все же предполагает повышение стоимости биткоина вследствие недооцененности и дефицита.

Что еще почитать?

Что такое усреднение долларовой стоимости?

Что такое скользящая средняя и как ее применяют для криптовалют?

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!