Что такое токены с кредитным плечом и как на них заработать?

Что такое токены с плечом?

Токены с плечом (Leveraged Tokens) — это торговый инструмент с фиксированным кредитным плечом, автоматическим реинвестированием и низким риском ликвидации. При стабильном тренде и быстром изменении цены актива токены с плечом приносят больше прибыли, чем позиции по фьючерсным контрактам.

Цена токенов с плечом рассчитывается по формуле:

цена актива + (изменение цены актива × коэффициент)

Это значит, что при изменении цены актива на 1% стоимость токенов меняется на 1 × Х%. Например, коэффициент токена ETHBEAR = –3. При падении ETH на $10 стоимость токена ETHBEAR вырастет на $30.

Эмитент может привязать токен к любому криптовалютному активу. На данный момент компания AMUN выпустила токены только для BTC и ETH, а биржа криптодеривативов FTX — для 43 монет.

Как работают токены с кредитным плечом?

Биржи-эмитенты выпускают токены с плечом, а трейдеры покупают их — на спотовом рынке или напрямую у бирж.

На средства от продажи токенов биржи открывают позиции по бессрочным фьючерсам. Если эти позиции приносят прибыль, цена токенов с плечом растет.

Во время торговли стоимость токенов меняется, а их обеспечение остается прежним. Чтобы сохранить значение кредитного плеча, биржи ежедневно проводят ребалансировку. Возможны два сценария: позиция в прибыли и убытке.

За выпуск токенов эмитенты берут комиссию 0,1%, а за ребалансировку — 0,03% в сутки.

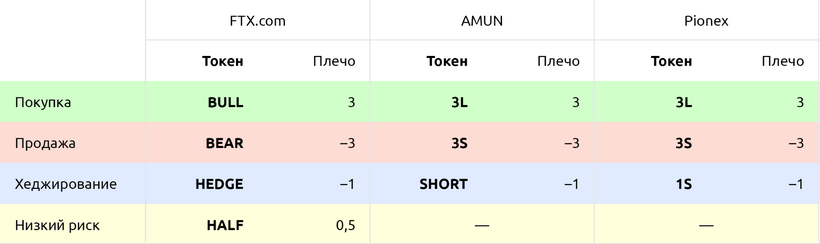

Какие бывают токены с плечом?

Различают четыре вида токенов в зависимости от формулы расчета цены:

- BULL: X × изменение цены, нужен для заработка на росте;

- BEAR: –X × изменение цены, нужен для заработка на падении;

- HEDGE: –X × изменение цены, при X = –1, нужен для хеджирования позиций;

- HALF: 1/X × изменение цены, нужен для инвестирования с меньшим риском.

Коэффициент X — это число, которое задает динамику изменения цены токена с плечом. Благодаря коэффициенту токены BULL растут быстрее цены актива, а токены HEDGE падают во время роста актива.

Значение коэффициента устанавливает биржа-эмитент при создании токена. Коэффициент для BULL и BEAR обычно равен 2 или 3, для HALF — 2, а для HEDGE — всегда 1.

Кто выпускает токены с кредитным плечом?

Первые токены с плечом выпустила биржа криптовалютных деривативов FTX в августе 2019 года. Инструмент стал популярным среди трейдеров: объем торговли токенами с привязкой к ETH достиг $1 млн в сутки. К концу года токены от FTX разместили на своих площадках другие криптовалютные биржи.

В настоящий момент токены с плечом выпускают: биржа криптодеривативов FTX, финтех-компания AMUN и криптобиржа Pionex.

Вот список самых популярных токенов с плечом:

У биржи FTX самая большая ликвидность по токенам с плечом. Например, в августе 2020 года объем торговли токенами с привязкой к BTC и ETH на FTX составил $234 млн. Для сравнения: этот показатель для Pionex — $122 млн, а для токенов AMUN на gate.io — $180 млн.

Чем токены с плечом отличаются от фьючерсов?

Динамика движения цены у токенов с плечом лучше, чем у фьючерсов

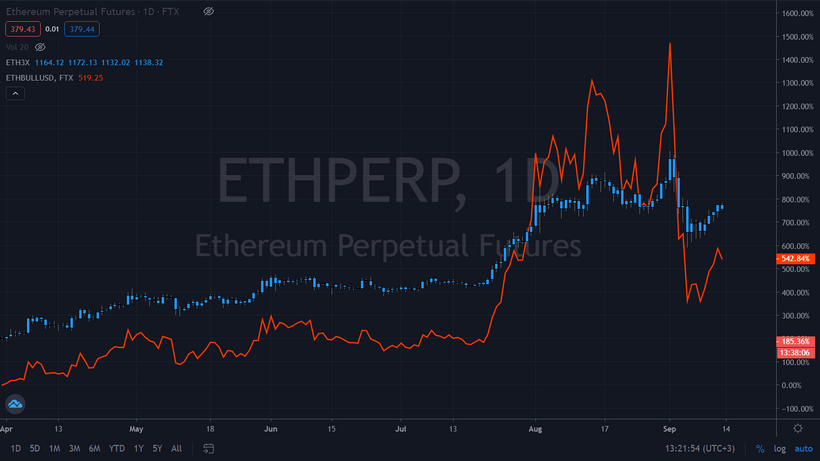

В условиях тренда цена токена меняется сильнее, чем цена фьючерса. Это значит, что держатель токенов заработает больше, чем держатель фьючерсов. Чтобы сравнить динамику, мы умножили цены ETHUSD с апреля по сентябрь 2020 года на 3. Так мы сымитировали изменение цены фьючерса с плечом 3х.

Затем мы сравнили стоимость фьючерса ETHUSD и токена ETHBULL. На графике видна разница в динамике.

В условиях стабильного тренда токены приносят больше прибыли, чем обычная позиция с кредитным плечом

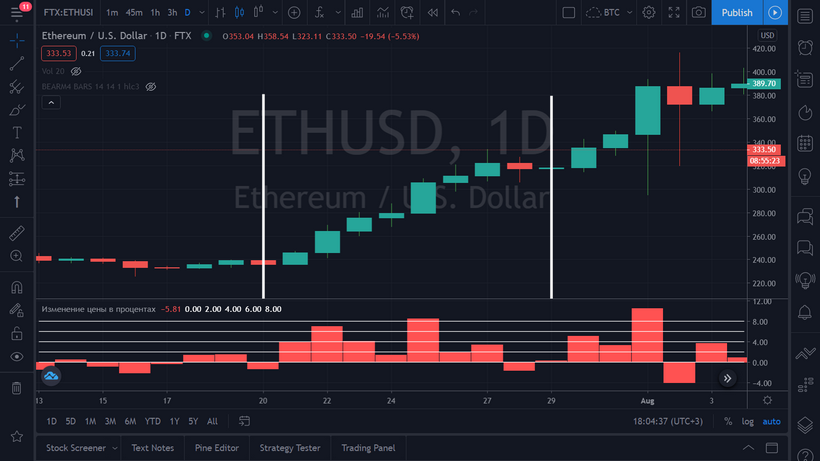

Покажем на примере. 21 июля трейдер открыл длинную позицию размером $1000 по контракту ETHUSD с плечом 3х. Одновременно с этим он вложил $1000 в токены ETHBULL на бирже FTX.

Трейдер держал позиции неделю. За это время ETHUSD вырос на 25%.

28 июля трейдер закрыл позиции. Прибыль по фьючерсу составила 75,7%, а прибыль по токенам — 101%.

Благодаря ребалансировке биржи не ликвидируют позицию по токенам

Еще один пример. Трейдер открыл длинную позицию размером $1000 по контракту ETHUSD с плечом 3х. Затем он купил ETHBULL на ту же сумму.

Трейдер держал позиции неделю. В это время цена ETH падала на 5% в день.

Когда цена ETHUSD упала на 33% от точки входа, биржа ликвидировала позицию по фьючерсу. Позиция по токену показала убыток в 68% и не попала под ликвидацию.

При падении цены актива на 35% позиция по фьючерсу попала под ликвидацию, а позиция по токену потеряла 68%.

Во время ребалансировки биржи сдвигают цену ликвидации от цены актива на момент повторного открытия позиции. Ликвидация токена с плечом 3х наступит только при движении цены на 33% за сутки.

Например, ETH стоит $300. Трейдер покупает токены ETHBULL с плечом 3х. Точка ликвидации позиции по токенам — $200. В первый день ETHUSD закрылся по $267 — цена прошла треть расстояния до точки ликвидации. При ребалансировке биржа откроет позицию по $267 и сдвинет точку ликвидации до $178.

При изменении цены на 10% в сутки биржи-эмитенты запускают принудительную ребалансировку:

- биржа FTX проводит ребалансировку токенов BULL при изменении цены базового актива на 11,5%, а токенов BEAR — при изменении цены на 6,7%;

- биржа Pionex ребалансирует токены, когда фактическое плечо отличается от 3х на 33–66%. Это значение зависит от вида токенов и направления изменения цены.

В среднем биржи фиксируют убытки и отодвигают точку ликвидации при движении цены на 11%.

Как торговать токенами с плечом?

На спотовой бирже. Токены с плечом можно купить и продать как любую другую криптовалюту.

С помощью депозита. Пользователь вносит на биржу депозит и запрашивает выпуск токенов. Биржа создает новые токены и отдает их пользователю.

Конвертировать в кошельке. В кошельке биржи FTX можно обменять любой актив на токены с плечом.

Когда торговать токенами с плечом?

При долгосрочном тренде. Биржа ежедневно реинвестирует прибыль во время ребалансировки. В таком случае прибыль по токенам больше, чем по фьючерсам.

При консервативной торговле. Благодаря обязательной ребалансировке биржа не ликвидирует позицию по токену в периоды высокой волатильности базового актива. При торговле фьючерсами вы рискуете потерять всю позицию, при торговле токенами — только ее часть.

Когда не стоит торговать токенами с плечом?

При нестабильном тренде. Если в течение суток цена актива движется в разных направлениях, токены с плечом приносят меньше прибыли, чем позиция по фьючерсному контракту.

При внутридневной торговле. Вы не дождетесь ребалансировки, которая реинвестирует прибыль. В итоге заработаете столько же, сколько на торговле фьючерсами.

Сколько можно заработать на токенах с плечом при нестабильном тренде?

Представьте: трейдер вложил по $1000 в длинную позицию по фьючерсу BTCUSD и в токены BULLUSD. Он держал позиции неделю, и за это время биткоин рывками вырос на 10%. Трейдер заработал $300 на фьючерсе и $302 на токенах.

При хаотичном движении цены трейдер с позицией по фьючерсу фиксирует убыток один раз — на выходе из рынка. При торговле токенами трейдер несет убыток раз в сутки. Такой подход уменьшает позицию и снижает итоговую прибыль.

Что еще почитать о токенах с плечом?

Если вы хотите изучить вопрос подробнее, прочтите эти материалы:

- рыночный разбор токенов с плечом;

- FAQ по токенам с плечом от FTX;

- сравнение прибыли токенов и фьючерсов на исторических данных;

- разбор рисков при торговле с плечом.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!