Как находить точки входа в рынок криптовалют при помощи ончейн-инструментов

Биткоин представляет собой огромный шаг вперед на пути к прозрачности финансовых данных. Благодаря открытости всех отраженных в блокчейне транзакций у криптовалютных инвесторов появился целый набор новых метрик для фундаментального анализа.

Исследователи Coin Metrics рассказали об ончейн-инструментах и наиболее примечательных индикаторах.

- Ончейн-инструменты открывают широкие возможности для фундаментального анализа криптоактивов.

- Исследователи Coin Metrics рассмотрели пять ончейн-индикаторов, которые они считают самыми надежными.

- Инструменты ончейн-анализа позволяют находить периоды перекупленности и перепроданности актива, служат аналогом широко известного «индекса страха и жадности», а также дают общее представление о настроениях долгосрочных инвесторов.

Биткоин создал новый уровень прозрачности и аудитоспособности, ранее неизвестный миру финансово-экономических данных. Поскольку все транзакции записываются в публичный реестр, мы можем довольно подробно анализировать ончейн-активность.

Создавая метрики и аналитические методы при использовании данных непосредственно из блокчейна биткоина, можно получать ценную информацию о поведении инвесторов, что невозможно в случае с традиционными активами.

Существует множество различных ончейн-метрик, которые можно использовать для определения рыночных циклов биткоина и выявления сигналов о приближении цены к локальным максимумам или минимумам.

В этом отчете мы рассмотрели пять наиболее надежных и проверенных временем ончейн-индикаторов. Для каждого из них мы объяснили соответствующие параметры и лежащие в их основе [simple_tooltip content=’Основанные на предыдущем опыте идеи, стратегии, способы понимания, существующие в уме человека и направляющие его действия.’]ментальные модели[/simple_tooltip], а также варианты интерпретации изменений показателей.

Соотношение рыночной капитализации к реализованной

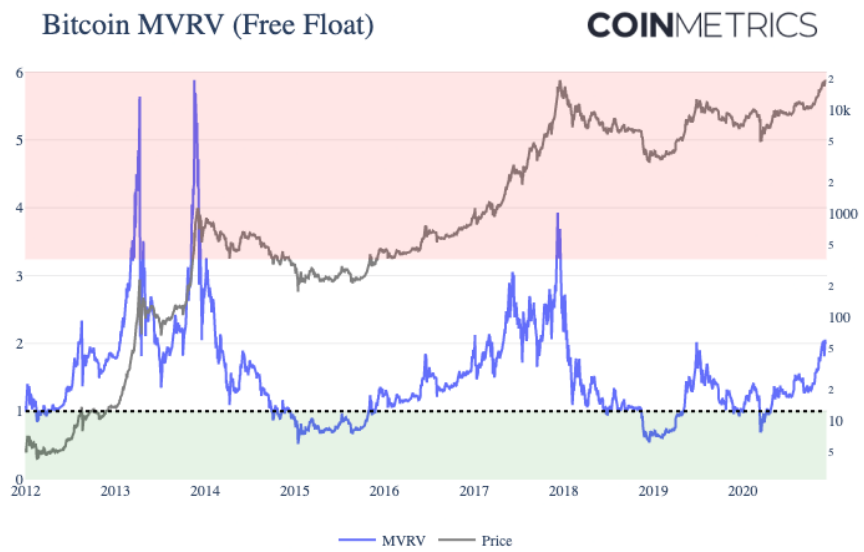

Соотношение рыночной капитализации к реализованной (Market Cap versus Realized Cap, MVRV) — исторически один из самых надежных ончейн-индикаторов для выявления минимумов и максимумов биткоина.

В нашем варианте расчета MVRV используется показатель рыночной капитализации в свободном обращении (free float market capitalization), основанный на общем ончейн-предложении монет.

Чтобы понять MVRV, важно разобраться с тремя ключевыми метриками:

- рыночная капитализация;

- рыночная капитализация в свободном обращении;

- реализованная капитализация.

Рыночная капитализация (часто называемая «рыночной стоимостью») — наиболее широко используемая метрика для определения общей стоимости биткоина. Она также часто используется для сопоставления первой криптовалюты с другими криптоактивами.

Термин унаследован от сферы традиционных финансов, где показатель рассчитывается умножением числа всех выпущенных в обращение акций на текущую рыночную стоимость ценных бумаг.

В сфере криптовалют это соответствует произведению общего предложения актива на его рыночную цену. Показатель часто сильно колеблется на фоне изменения цен и настроений инвесторов.

Рыночная капитализация в свободном обращении. В 1990-х на традиционных рынках появилось осознание важности показателя «свободного обращения», учитывающего стоимость неликвидных акций в капитале компаний. Сфера криптовалют столкнулась со схожей проблемой, поскольку значительное количество биткоинов может быть навсегда утеряно.

Кроме того, некоторые биткоины уже долгое время лежат неподвижно, находясь вне обращения. Наиболее известные из них — монеты, которые могут принадлежать Сатоши Накамото. Таким образом, рыночная капитализация может сильно искажать лежащую в основе криптоактивов ликвидность и многие другие показатели.

Учтя эти недостатки, мы представили показатель рыночной капитализации в свободном обращении, чтобы более точно отражать доступное на рынке предложение криптоактивов. В этой метрике не учитываются доказуемо сожженные или потерянные монеты, а также криптоактивы, неподвижно лежащие на кошельках по меньшей мере пять лет.

Вместо капитализации в качестве входного параметра индикатора используется рыночное предложение в свободном обращении, умноженное на текущую рыночную цену.

Реализованная капитализация. Представленный в 2018 году показатель демонстрирует более долгосрочный, низковолатильный показатель стоимости биткоина. При расчете реализованной капитализации учитывается цена каждого биткоина на момент последней ончейн-транзакции.

Реализованную капитализацию также можно рассматривать как примерный показатель [simple_tooltip content=’Базовая стоимость (cost basis) — исходная стоимость актива или инвестиций, используемая при определении дохода от прироста капитала.’]агрегированной базовой стоимости[/simple_tooltip], который также иногда называют «хранимой стоимостью». Теоретически, если бы каждая транзакция являлась торговой операцией, реализованная капитализация отражала бы совокупную базовую стоимость биткоинов или, другими словами, общую стоимость криптовалюты в долларовом выражении.

В реальности многие биткоин-транзакции не являются торговыми сделками, поэтому реализованная капитализация не представляет собой прямой способ измерения общей хранимой стоимости в биткоинах. Тем не менее показатель дает общее представление о настроениях долгосрочных инвесторов.

Интерпретация MVRV. Исторически высокое соотношение рыночной капитализации к реализованной сигнализирует о том, что цена биткоина близка к локальному максимуму. Низкое соотношение указывает на то, что цена недалеко от локального минимума.

Несколько раз MVRV опускался ниже отметки 1 — исторически это было одним из лучших периодов для покупки биткоина. Рост показателя указывает на то, что рыночные настроения держателей цифрового золота улучшаются. Снижение показателя указывает на обратную тенденцию.

Коэффициент прибыльности потраченного выхода (Spent Output Profit Ratio, SOPR)

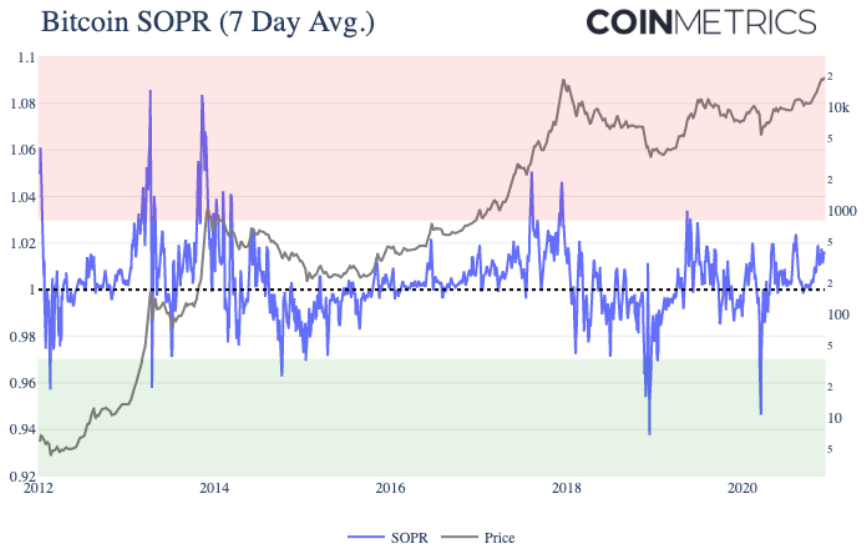

SOPR предоставляет еще одну точку обзора рыночных циклов биткоина. Показатель, представленный Ренато Ширакаши в 2019 году, может использоваться для определения периодов, когда долгосрочные держатели фиксируют прибыль или же продают цифровое золото в убыток.

Неизрасходованные выходы транзакций (Unspent Transaction Outputs, UTXO). Хоть мы и считаем каждый биткоин отдельной единицей, монеты в действительности представляют собой разрозненные части, известные как неизрасходованные выходы транзакций. UTXO различаются между собой: некоторые из них — крошечные доли биткоина, другие — довольно большие по размеру части. При каждом ончейн-движении криптовалюты используются входы транзакции и создаются новые выходы.

Для иллюстрации этого процесса представим, что у вас есть адрес с 10 BTC. Эти биткоины, скорее всего, состоят из различных мелких долей. Например, вы могли получить 5 BTC в одной транзакции, 3,5 BTC — в другой и 1,5 BTC — в третьей. Несмотря на то, что в вашем кошельке 10 BTC, эта сумма представлена тремя отдельными частями.

Если бы вы отправили 9 BTC другу, эти три части биткоина объединились бы в качестве входов транзакции. Выход транзакции — 9 BTC, отправленных на адрес вашего друга. Они представляют собой неизрасходованный выход транзакции, поскольку получатель еще не потратил их, отправив на другой адрес. Другой UTXO будет создан для оставшегося 1 BTC, который вернется отправителю.

Если изначально 10 BTC были представлены в блокчейне как три неизрасходованных выхода по 5 BTC, 3,5 BTC и 1,5 BNC, то теперь они представлены как два UTXO по 9 BTC и 1 BTC.

Интерпретация SOPR. Показатель представляет собой соотношение между ценой биткоина во время траты UTXO и рыночной стоимостью последнего на момент создания выхода. Это, по сути, отношение цены продажи к цене покупки.

Каждый раз, когда совершается транзакция, мы можем сравнивать цену при создании UTXO этой транзакции со стоимостью, по которой были потрачены соответствующие выходы. Соотношение между этими двумя параметрами дает простой способ оценить, проданы ли монеты с прибылью или же в убыток.

Например, если цена биткоина при создании UTXO составляла $5000, а на момент траты выхода была на отметке $10 000, соотношение составило бы 2. Или наоборот: цена была $10 000 на момент создания UTXO и $5000 на момент траты — соотношение составило бы 0,5. В данном контексте соотношение выше 1 указывает на то, что UTXO проданы с прибылью, ниже 1 означает фиксацию убытка.

SOPR можно рассчитать как для отдельных UTXO, так и для групп неизрасходованных выходов транзакций. Вышеприведенный график показывает дневную динамику соотношения SOPR для всех UTXO. Показатель, как правило, довольно волатильный, поэтому график сглажен семидневной скользящей средней.

Как и в случае с MVRV, важно помнить, что SOPR — приблизительная величина. Индикатор не является точным показателем прибыльности операций. Не каждая биткоин-транзакция является торговой сделкой и, следовательно, не каждая представляет собой продажу с прибылью или в убыток.

Теоретически, высокое значение SOPR сигнализирует о том, что большое количество биткоинов продается с прибылью. Исторически высокие значения показателя свидетельствуют о достижении локального максимума цены, предвещая коррекцию. И наоборот, низкие значения SOPR могут сигнализировать о том, что холдеры продают в убыток, что исторически указывает на хорошее время для покупок.

SOPR на отметке 1 имеет особое значение, указывая на переломный момент — смену фиксаций прибыли на продажи в убыток.

Относительная нереализованная прибыль

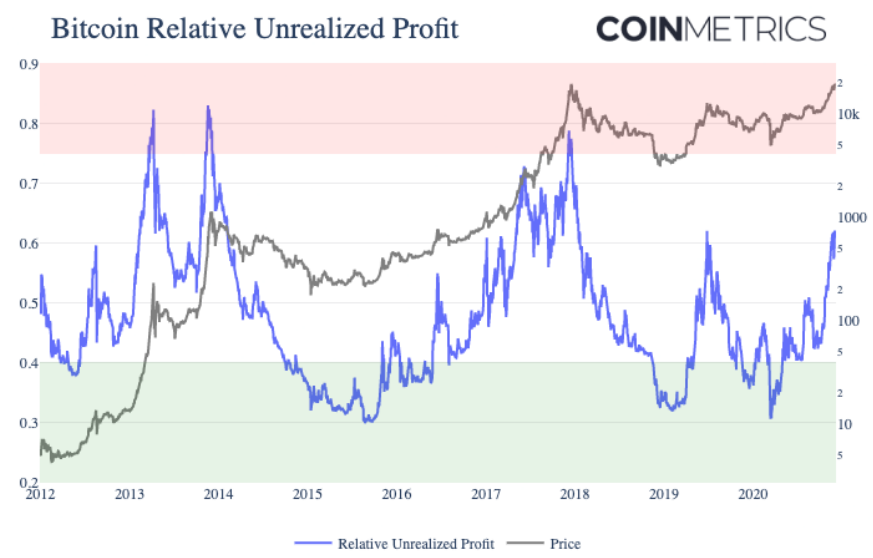

В этом показателе также задействованы UTXO для предоставления информации о сумме нереализованной прибыли всех держателей биткоина относительно общей рыночной стоимости первой криптовалюты.

Относительная нереализованная прибыль (Bitcoin Relative Unrealized Profit) рассчитывается делением выраженной в долларах «валовой нереализованной прибыли» UTXO биткоина на рыночную капитализацию криптовалюты. Этот показатель — адаптированная версия метрики, предложенной исследователями Adamant Capital, которая рассчитывается с использованием показателей рыночной и реализованной капитализации.

Валовая нереализованная UTXO-прибыль. В контексте биткоина валовая нереализованная прибыль — общая прибыль, которую можно было бы получить, если бы каждый участник рынка продал монеты по текущей рыночной цене.

Предположим, что общее предложение цифрового золота составляет 18 млн BTC, а каждую монету в последний раз купили за $1000. При этом текущая цена криптовалюты составляет $10 000. Показатель общей нереализованной прибыли составил бы $162 млрд ($180 млрд-$18 млрд).

В действительности биткоины покупаются по разным ценам. Поэтому в индикаторе задействована метрика под названием «валовая нереализованная UTXO-прибыль». В последней, также как и в SOPR, нереализованная прибыль по биткоину рассчитывается с учетом неизрасходованных выходов транзакций.

В индикаторе учитываются UTXO биткоина по цене на момент их создания. Таким образом, если выход создан при цене криптовалюты $5000, соответствующему UTXO будет присвоено значение $5000.

Затем каждая UTXO-цена вычитается из текущей стоимости криптовалюты для определения прибыли или убытка, по которой она продавалась бы при данных рыночных условиях. Все «прибыльные» выходы суммируются, чтобы получить валовую нереализованную UTXO-прибыль.

Наконец, поделив полученный показатель на рыночную капитализацию, можно получить долю от общей стоимости биткоина, которая представляет собой потенциальную прибыль.

Конечно, некоторые биткоины приобретаются по цене, выше рыночной, принося инвестору потенциальные убытки. Однако валовая нереализованная прибыль исключает «убыточные» UTXO, фокусируясь лишь на потенциальной прибыли.

Интерпретация относительной нереализованной прибыли. Высокие значения показателя исторически свидетельствуют о приближении локального максимума и ценовой коррекции. Низкие значения говорят о том, что рынок достиг дна.

Показатель относительной нереализованной прибыли ниже уровня 40% обычно указывает на благоприятные условия для покупки актива. Исторически цена биткоина достигала дна рыночного цикла при значениях показателя в районе 30%.

Этот показатель также можно рассматривать как своего рода индекс страха и жадности. Высокие значения относительной нереализованной прибыли могут указывать на преобладание «жадности» среди участников рынка, а также на потенциальный перегрев рынка.

Низкие значения индикатора, наоборот, могут свидетельствовать о «страхе» среди инвесторов и потенциальной недооцененности актива.

Market Cap to Thermocap

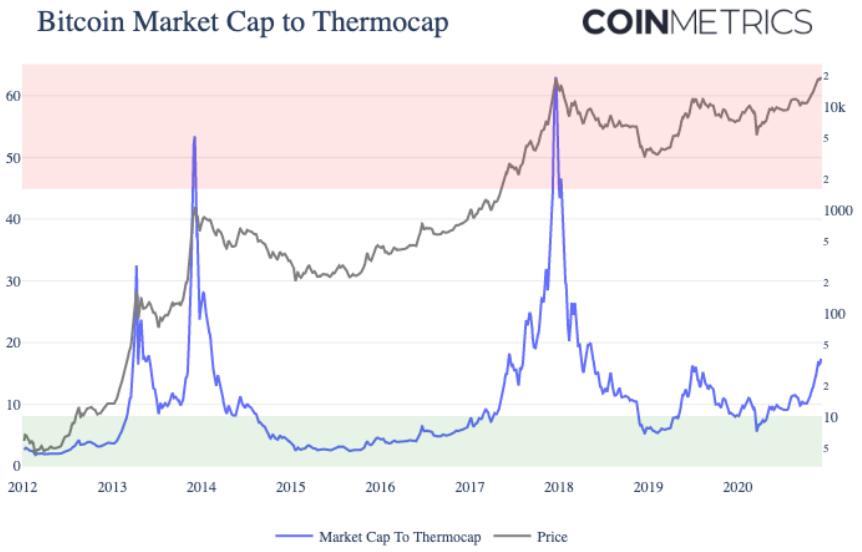

Этот показатель рассчитывается делением рыночной капитализации биткоина на сгенерированную за все время выручку майнеров (Thermocap).

Выручка майнеров. Каждый раз, когда майнер добывает блок, он вознаграждается свежевыпущенными биткоинами. Майнеры также получают комиссии от всех включенных в блок транзакций. Награда за блок и комиссионный доход составляют доходы майнеров. Вознаграждение за все время существования биткоина часто называют Thermocap.

Майнинг биткоина во многом схож с сырьевой промышленностью, где более высокую прибыль получают предприятия, процессы в которых эффективны и организованы в соответствии с современными требованиями. Для отрасли также характерна высокая конкуренция и невысокая прибыльность небольших ее участников.

У майнеров есть расходы, которые включают оборудование для добычи монет, электричество и арендную плату. Чтобы покрывать издержки и оставаться в бизнесе, этим участникам рынка нужно постоянно продавать некоторую часть дохода.

Общий доход от добычи биткоина (Thermocap) можно трактовать как приблизительную сумму средств, которую майнеры потратили на обеспечение надежности сети биткоина.

Market Cap to Thermocap можно рассматривать как показатель текущей рыночной стоимости биткоина в сравнении с общей суммой, потраченной на обеспечение безопасности сети.

Интерпретация Market Cap to Thermocap. Высокий показатель рыночной капитализации в сравнении с общей суммой, потраченной на обеспечение безопасности сети, обычно указывает на переоцененность биткоина. Как и в случае с реализованной капитализацией, значения thermocap меняются довольно медленно и по волатильности значительно уступают рыночной капитализации.

Исторически, высокие показатели Market Cap to Thermocap сигнализируют о том, что биткоин находится на вершине рыночного цикла. И наоборот, низкие значения индикатора указывают на относительно благоприятный период для покупок.

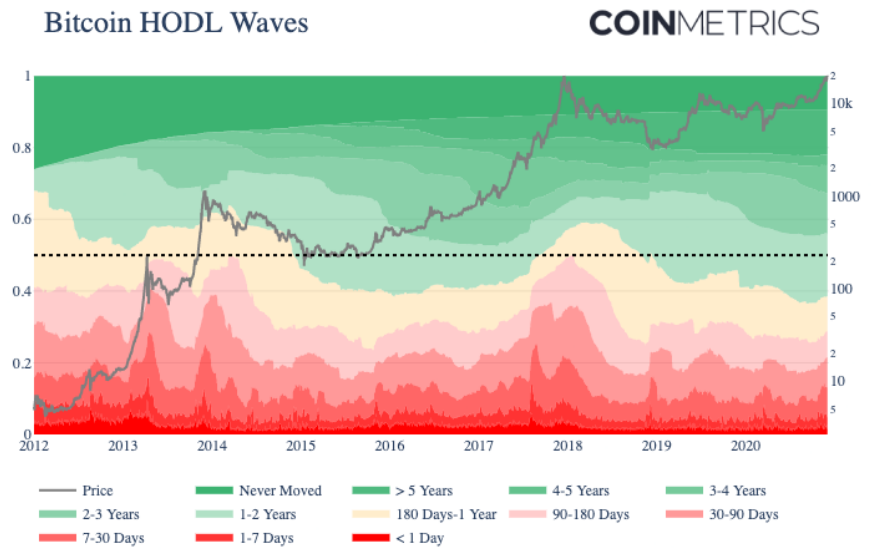

HODL-волны

Распределение биткоина по группам, известное как HODL-волны, классифицирует предложение цифрового золота по времени с момента последнего ончейн-перемещения монет.

Представленный в 2018 году показатель дает общее представление об изменениях в структуре предложения биткоина на длительных отрезках времени. Эти изменения могут служить индикатором рыночных циклов.

Активное предложение. Каждый биткоин из рыночного предложения может быть классифицирован по времени, прошедшем с момента последней ончейн-активности монеты в рамках транзакции.

Например, некоторые биткоины перевели с одного адреса на другой в течение последних семи дней, в то время как другие лежали неподвижно в кошельке более пяти лет.

В качестве следующего шага предложение можно классифицировать на группы, учитывая последнюю ончейн-активность монет. Например, можно сфокусироваться на биткоинах, которые перемещались на протяжении последних 1-7 дней, 7-30 дней, 30-90 дней и т. д.

Такие группы активного предложения лежат в основе HODL-волн. При делении количества биткоинов каждой группы на текущий объем эмиссии криптовалюты, получаем долю предложения, перемещавшуюся в течение соответствующего периода.

Этот подход дает четкое представление о тенденциях в динамике предложения биткоина. Также он показывает долю монет в руках долгосрочных инвесторов в различные периоды времени.

Интерпретация HODL-волн. На графике выше красные полосы показывают процент предложения, пребывавшего в движении относительно недавно — от одного дня до 90-180 дней.

Исторически доля «молодого» предложения монет достигала максимума на фоне пиков рыночных циклов. Например, в декабре 2017 года более 32% от общего предложения биткоина проявляло активность в течение 90 дней перед достижением ценой отметок вблизи $20 000. К августу 2018 года этот показатель снизился до 15%.

Вверху графика изображено предложение монет, которое не перемещалось относительно длительные периоды времени. Эти долгосрочные диапазоны склонны расширяться по мере приближения ко дну рыночного цикла и сокращаться на фоне ценовых пиков, поскольку долгосрочные инвесторы начинают продавать монеты.

Темно-зеленая полоса в самом верху графика изображает монеты, которые никогда не перемещались ончейн, за исключением транзакции, в результате которой они были выпущены. Они составляют около 12% от общего предложения биткоина.

На фоне ралли 2013 и 2017 годов доля краткосрочного предложения (неактивного менее 180 дней) достигла 50%, что совпало с максимумами рыночных циклов. Периоды, когда долгосрочное предложение достигало 60%, как правило, представляли собой хорошее время для покупки.

Подписывайтесь на новости ForkLog в Telegram: ForkLog FEED — вся лента новостей, ForkLog — самые важные новости и опросы.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!