Май 2022 в цифрах: крах Terra, локальный минимум биткоина и отток ликвидности из DeFi

Ключевое

- Обвал Terra и UST спровоцировал затяжную коррекцию рынка.

- Индекс страха «завис» на экстремально низких отметках.

- Зафиксированы признаки капитуляции биткоин-ходлеров.

- Общая стоимость активов в DeFi-сегменте упала на 43%.

- Увеличился приток ликвидности в решения второго уровня для Ethereum.

- Рыночная капитализация стейблкоинов сократилась до $157 млрд.

Динамика ведущих активов

- Биткоин не смог закрепиться выше $40 000 и продолжил коррекцию. 12 мая он достиг минимума с декабря 2020 года на уровне $26 700.

- В начале месяца цена Ethereum повторно протестировала уровень $3000, но не смогла закрепиться над ним. 27 мая криптовалюта достигла локального минимума вблизи $1700. В последний раз такая цена была в июле 2021 года.

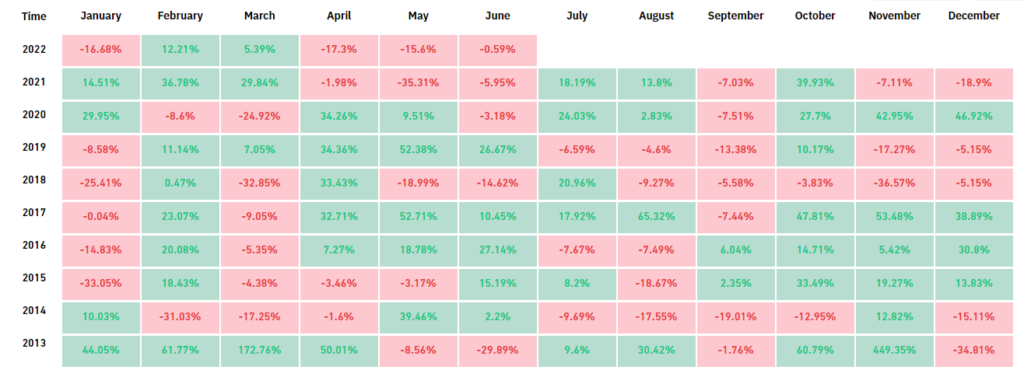

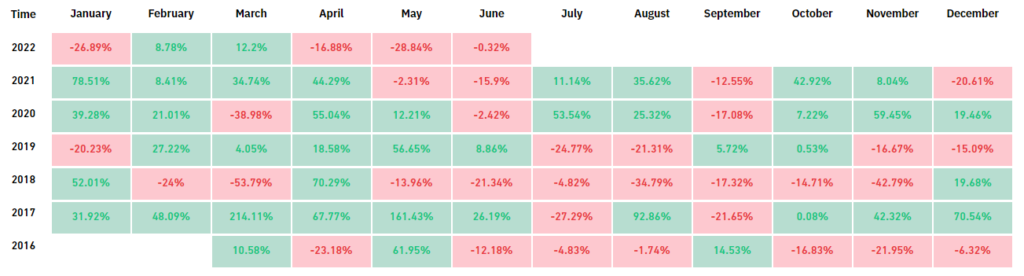

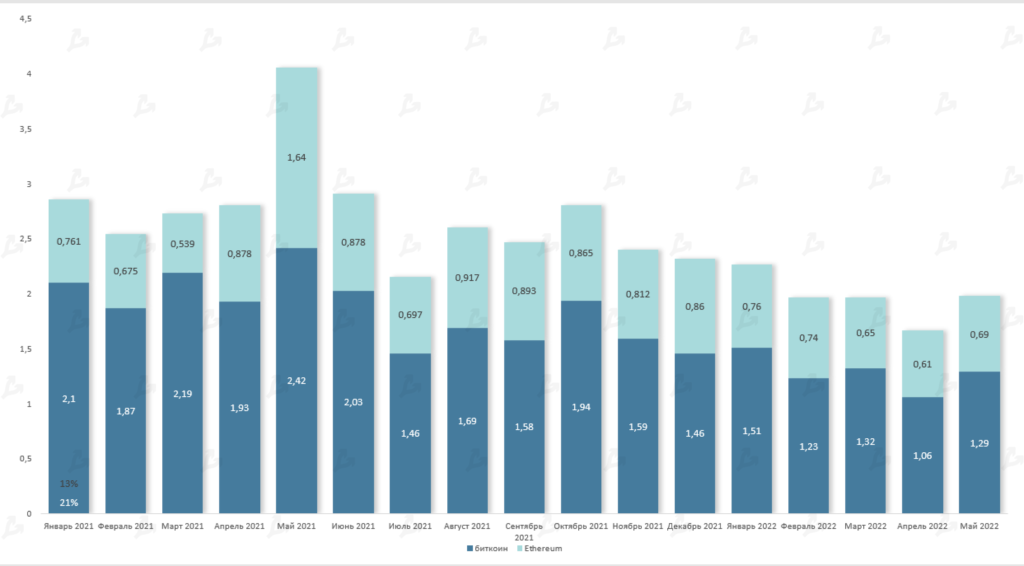

- По итогам месяца первая криптовалюта подешевела на 15,6%, а Ethereum потеряла 28,8%.

- Традиционно биткоин потянул вниз большинство цифровых активов, в результате чего капитализация рынка сократилась на 22% — до $1,3 трлн.

- Масштабная коррекция рынка вызвана крахом алгоритмического стейблкоина UST из экосистемы Terra и связанного с проектом токена LUNA (на 98% и 100% соответственно). 8 мая UST впервые потерял привязку к доллару США, а 13 мая обрушились до $0,05. События разворачивались на фоне аномальной эмиссии LUNA (6,9 трлн токенов), которая использовалась для обратного выкупа UST. Ведущие биржи провели делистинг LUNA, а валидаторы несколько раз останавливали блокчейн для защиты от потенциальных атак. Купленные Luna Foundation Guard 80 394 BTC использовались для спасения курса, однако их продажа создала лишь дополнительное давление на рынок.

- В конце месяца CEO Terraform Labs До Квон предложил перезапустить проект и создать новую сеть. Сообщество одобрило инициативу — старые токены получили названия Terra Classic (LUNC) и TerraClassicUSD (USTC), а новый токен Terra 2.0 — прежний тикер LUNA, после чего биржи провели его листинг. 31 мая в сети распространились слухи о том, что Квон работает над новым стейблкоином, однако подтверждения информации не последовало.

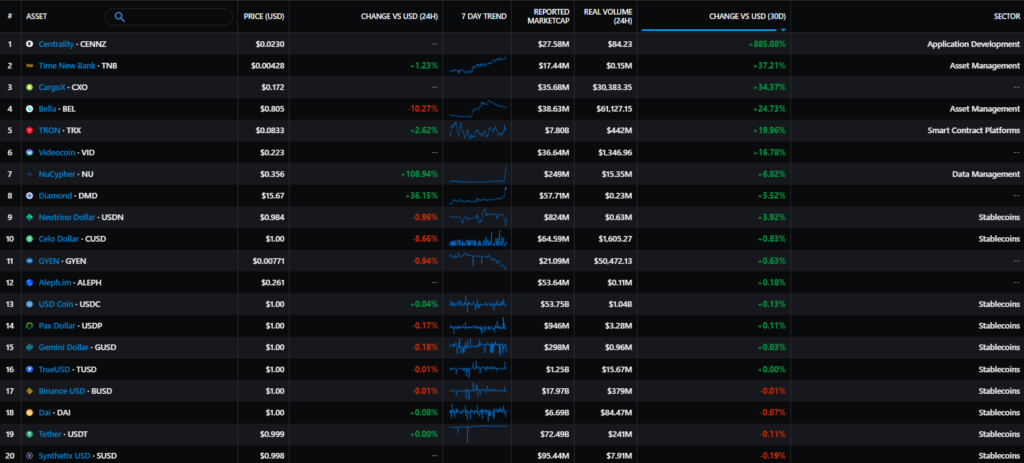

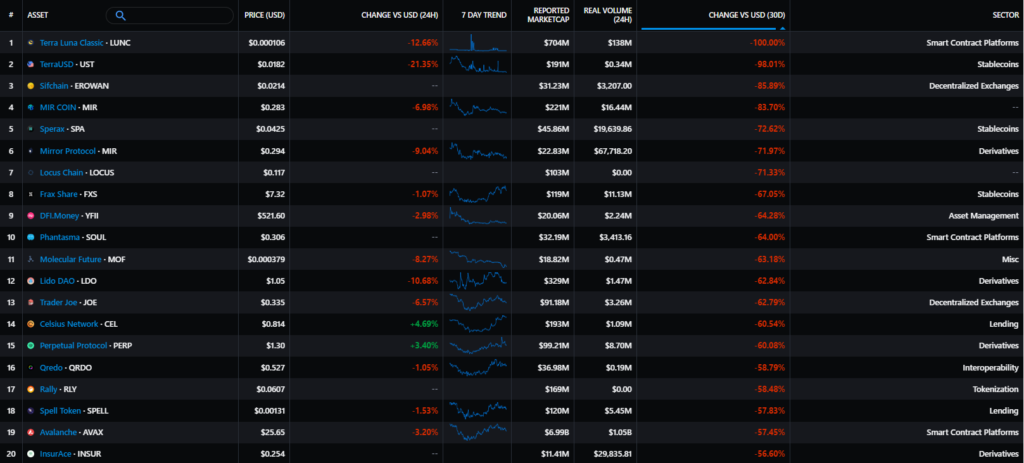

- В числе аутсайдеров месяца оказались токен построенного на базе Terra Mirror Protocol (MIR), Frax Share (FXS), используемый для обеспечения алгоритмического стейблкоина FRAX, токен лендинговой платформы Celsius Network (CEL). Значительно просел Avalanche (AVAX) и токен построенной на его базе децентрализованной биржи TraderJoe (JOE).

- В целом, большинство крупных проектов показали негативную динамику на фоне коррекции биткоина, однако из общей массы выделился TRON. Токен TRX вырос по итогам месяца почти на 22% после запуска алгоритмического стейблкоина USDD с доходностью 30%, что удивительно при крахе Terra.

Акции связанных с криптовалютами компаний

Динамика ценных бумаг майнинговых компаний

Canaan (CAN):

-2,09%

Ebang International (EBON):

-13,98%

Riot Blockchain (RIOT):

-28,74%

Hut 8 (HUT):

-28,37%

Marathon Digital (MARA):

-34,25%

Макроэкономический фон

- Традиционный финансовый рынок настраивается на продолжение повышения ставки ФРС на 50 б. п. по итогам заседаний в июне и июле. Фьючерсы оценивают вероятность в первом случае в 96,8%, во втором — в 94,2%.

- Федрезерв может пересмотреть траекторию процентной ставки при условии ослабления инфляции и резкого падения фондового рынка. В условиях локдаунов в Китае, роста цен на энергоносители и продукты питания на первое рассчитывать не приходится. В частности, в еврозоне и Великобритании аналитики недооценили ускорение инфляции.

- После апрельской негативной динамики на Уолл-стрит наметилась стабилизация настроений инвесторов. Но биткоин зафиксировал рекордную серию снижений из девяти недель на фоне ослабления корреляции с фондовыми индикаторами.

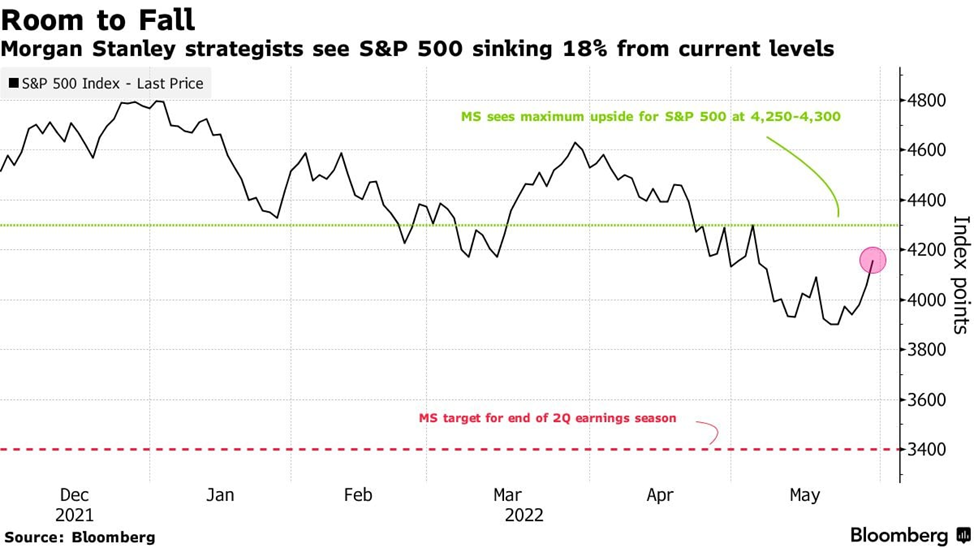

- Эксперты из Morgan Stanley усомнились в возможности рынка акций продолжить отскок в ближайшие недели. Они спрогнозировали падение индекса S&P 500 к 3400 пунктам в течение следующих трех месяцев (-17,8% по отношению к закрытию 31 мая). Драйвером может стать ухудшение корпорациями прогнозов прибыли по итогам второго квартала.

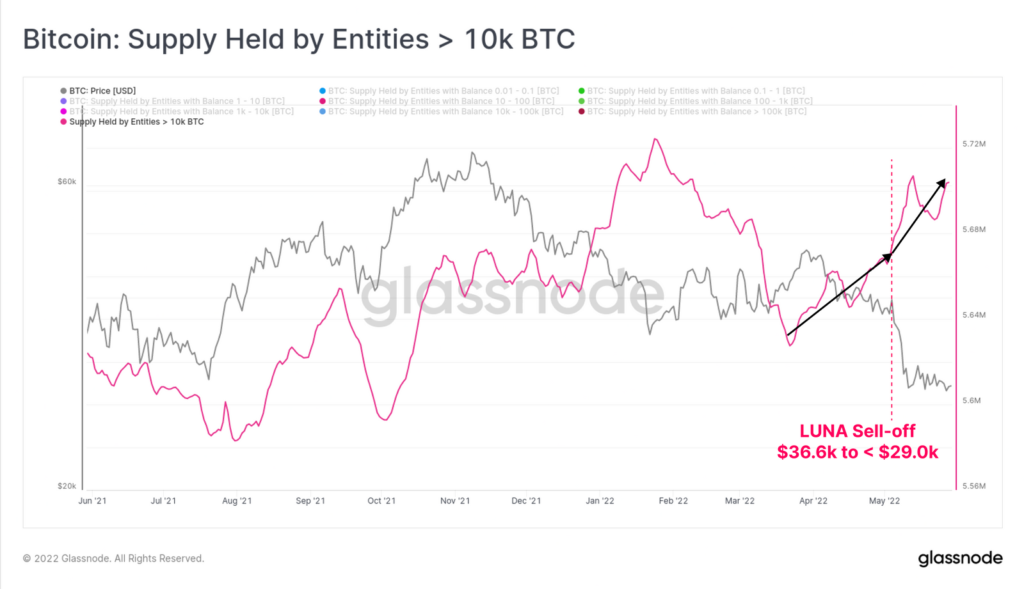

- Аналитики Glassnode предложили следить за реакцией Уолл-стрит на заседание ФРС и степенью корреляции криптовалютного рынка с акциями. Недавняя капитуляция части ходлеров и возврат к накоплению монет китами создали определенный запас прочности, подчеркнули они.

Рыночные настроения, корреляции и волатильность

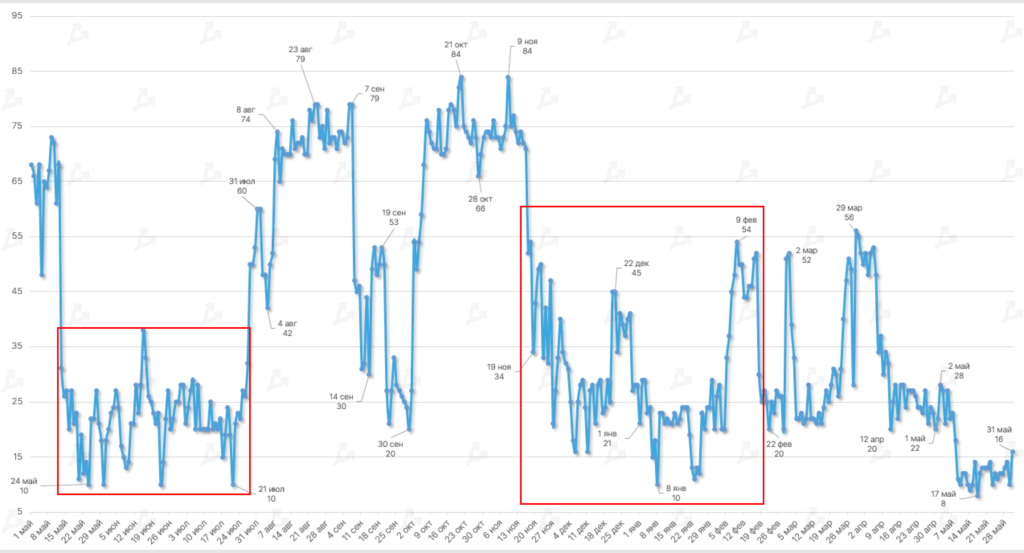

- В мае на рынке превалировали медвежьи настроения. В течение месяца «Индекс страха и жадности» не покидал зону «экстремального страха», 17 мая достигнув отметки 8. Последний раз до этого значения показатель опускался в марте 2020 года.

- Исторически снижение индикатора до минимальных уровней свидетельствовало о развороте рыночного тренда. Схожая ситуация наблюдалась в июле 2021 года, перед ралли биткоина, и в январе 2022 года, когда началась коррекция первой криптовалюты.

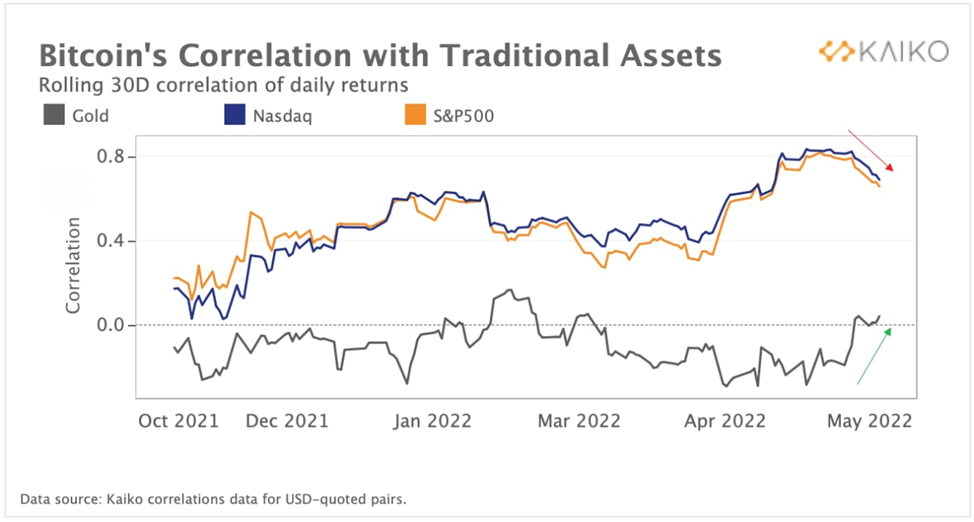

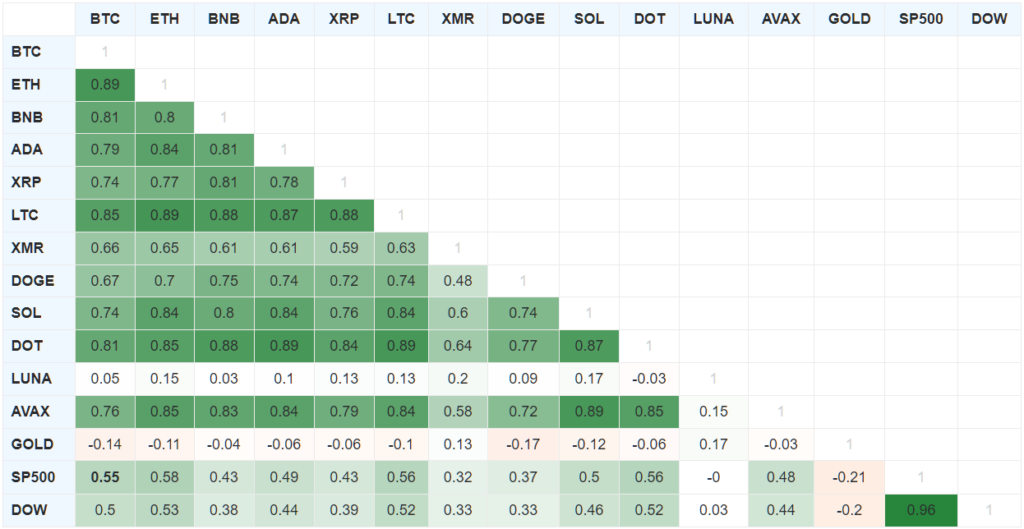

- По сравнению с апрелем в мае корреляция биткоина с американским фондовым рынком (сглаженная 90-дневной средней) укрепилась. Статистическая взаимосвязь с индексом S&P 500 составила 0,55, Доу Джонса — 0,5. В апреле значения составили 0,52 и 0,44 соответственно.

- В середине мая корреляция первой криптовалюты с традиционными акциями достигла максимума на отметках выше 0,91, что совпало с рекордным снижением фондовых индексов.

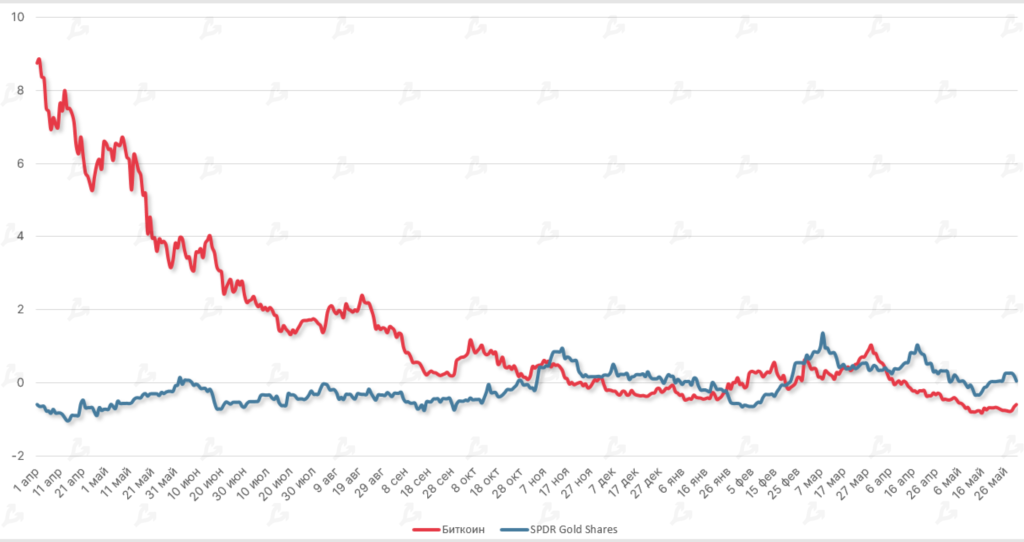

- Движение цен биткоина и золота остается разнонаправленным. По сравнению с прошлым месяцем эта тенденция ослабла (-0,14 против -0,18 в апреле).

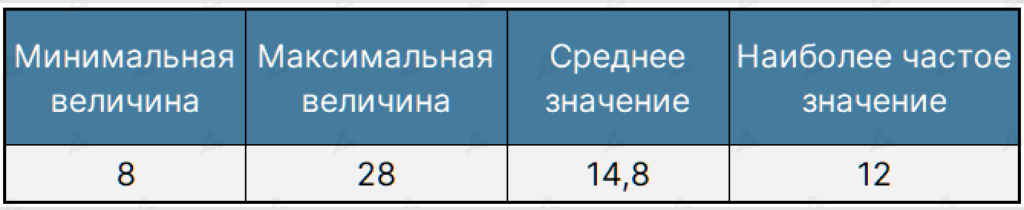

- В мае усредненное значение коэффициента исторической волатильности цены биткоина составило 3,58%. Показатель подскочил в середине месяца, когда котировки прошли локальное дно ниже $27 000.

- Исторически волатильность цены первой криптовалюты также возрастала на фоне смены рыночного тренда.

- Динамика коэффициента Шарпа (за безрисковый актив приняты двухлетние казначейские облигации США) указывает на относительный риск вложений в биткоин. С апреля актив уступает по этому значению золотым ETF.

Ончейн-данные

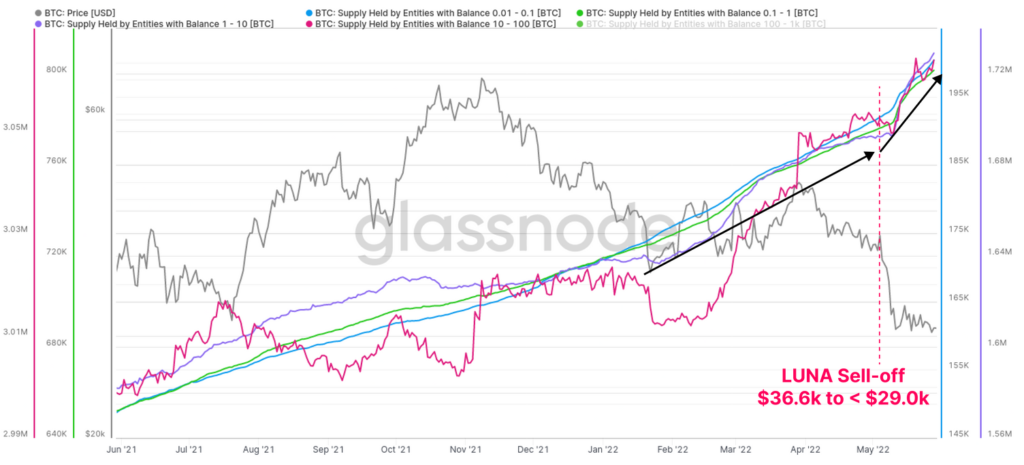

- На фоне краха Terra существенная часть от проданных LFG резервов — 80 081 BTC — перешла к владельцам кошельков с балансами от 10 BTC до 100 BTC.

- Значимую активность проявили также киты с балансами свыше 10 000 BTC. В течение мая они приобрели 46 269 BTC, включая часть реализованных резервов LFG.

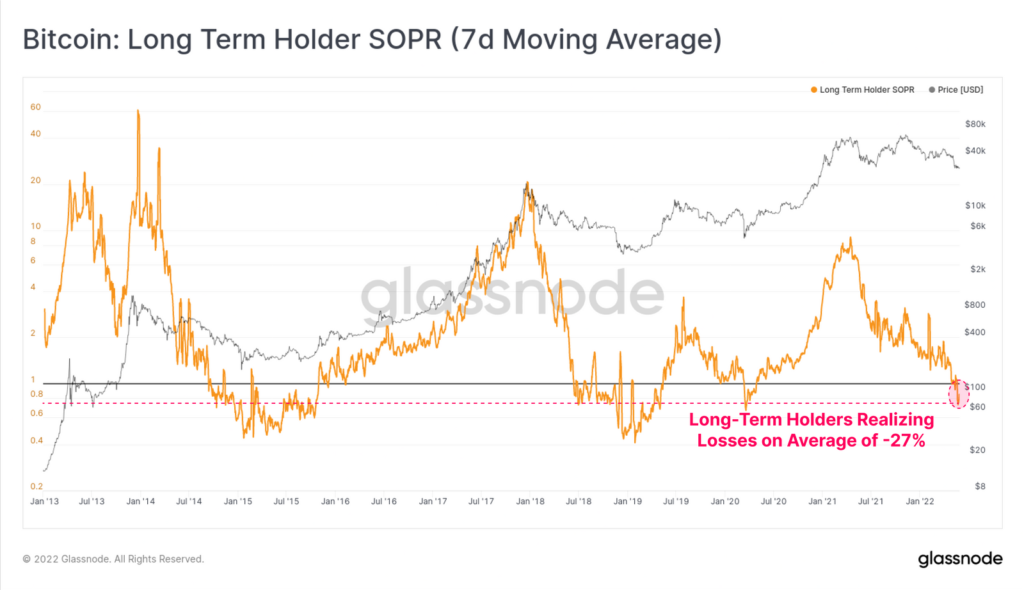

- Впервые с лета 2020 года зафиксированы признаки капитуляции долгосрочных держателей цифрового золота — на прошлой неделе индикатор LTH-SOPR достиг отметки -27%.

- Индикатор MVRV Z-Score пока не дает надежного сигнала на покупку, хотя и близок к выделенной зеленым зоне перепроданности. Это говорит о том, что восстановление цены на рубеже мая-июня может быть лишь коррекцией, а не разворотом главного тренда.

- Пока нет позитивной динамики активных биткоин-адресов и их кластеров — наблюдается боковое движение, характерное для медвежьих периодов прошлых лет. Это указывает на слабый приток новых пользователей и низкую деловую активность.

- Предложение биткоина на централизованных биржах упало в начале мая до отметки в 2,48 млн монет, соответствующей значениям начала сентября 2018 года. Отток BTC на некастодиальные кошельки может указывать на рост популярности долгосрочных инвестиционных стратегий. Это также положительный фактор для цены биткоина, признак снижения давления потенциальных продаж.

Ethereum

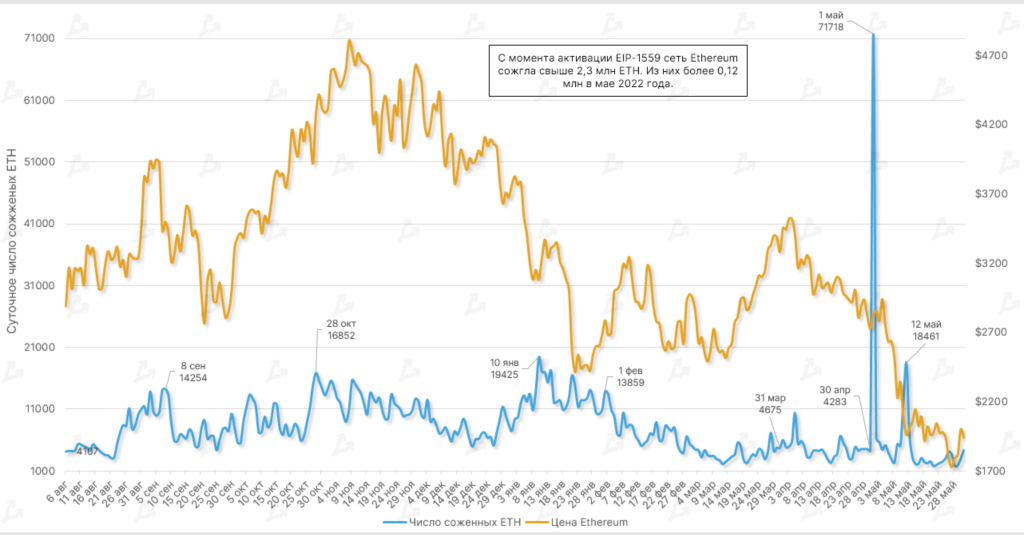

- С момента активации EIP-1559 в августе 2021 года сеть Ethereum вывела из обращения свыше 2,3 млн ETH. Из них более 120 000 монет протокол сжег в мае 2022 года.

- 1 мая состоялся запуск метавселенной Otherside от Yaga Labs. На фоне продаж NFT проекта сеть сожгла рекордное количество ETH — более 71 700 монет.

- Еще один всплеск показателя зафиксирован 12 мая — тогда котировки Ethereum протестировали уровень $1800.

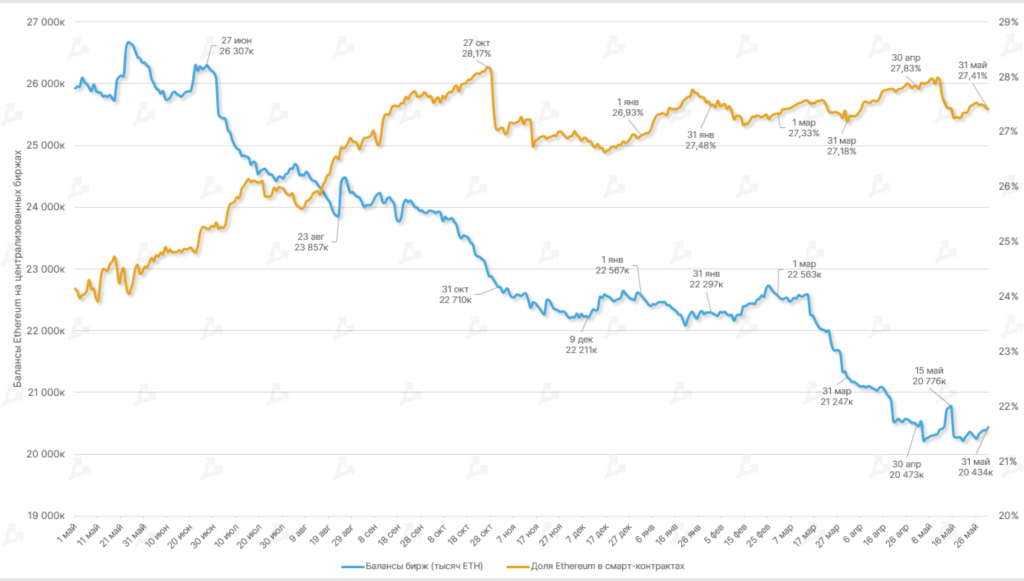

- До середины мая наблюдался рост Ethereum-балансов централизованных бирж, который прекратился, когда цена актива прошла локальное дно. По итогам месяца предложение ETH незначительно сократилось.

- Доля заблокированных в смарт-контрактах децентрализованных приложений ETH остается стабильно высокой. По состоянию на 31 мая показатель составил 27,41% (27,83% по итогам апреля).

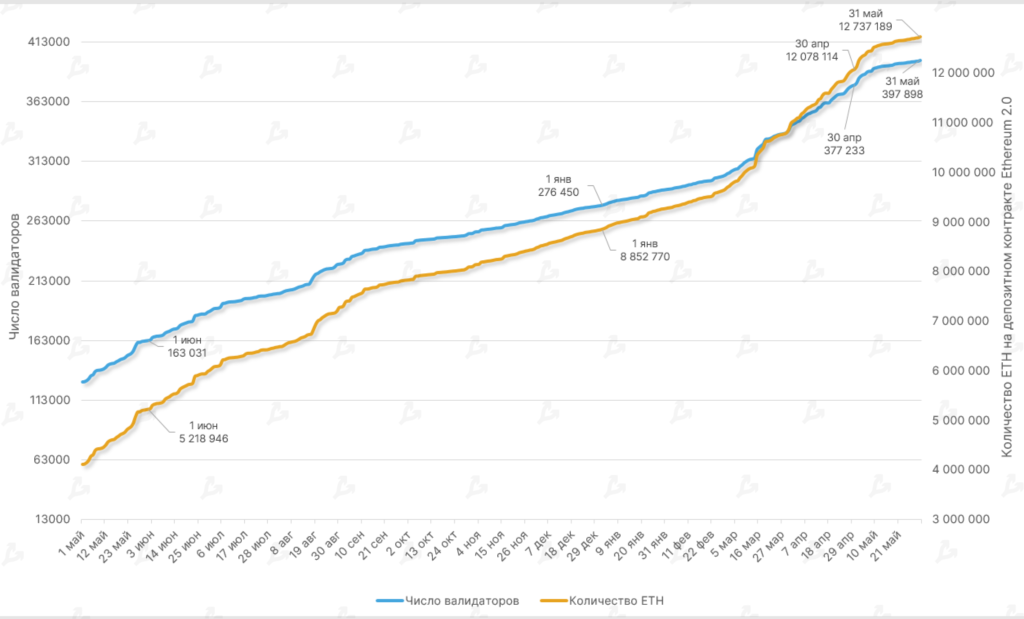

- По итогам мая количество ETH на депозитном контракте Ethereum 2.0 превысило 12,7 млн монет. За месяц показатель увеличился на 5,4%. Для сравнения — в апреле рост составил почти 10%.

- Число валидаторов в сети Beacon Chain превысило 397 000. За месяц количество участников, взаимодействующих со второй итерацией Ethereum, увеличилось на 5,4%.

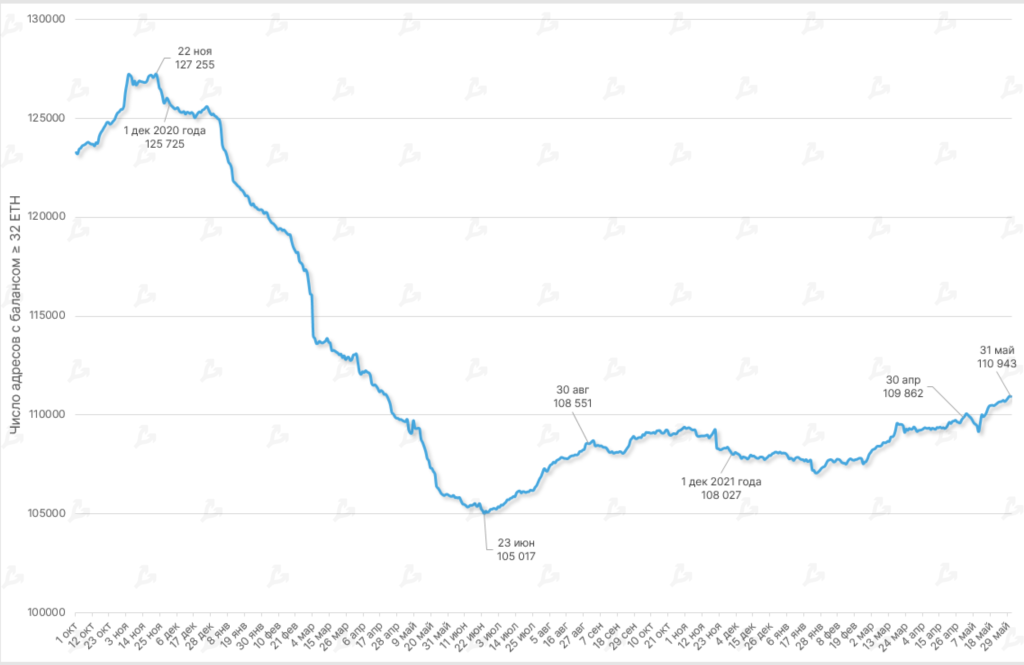

- Количество адресов с балансом ≥ 32 ETH продолжает расти. 31 мая показатель достиг отметки 110 943.

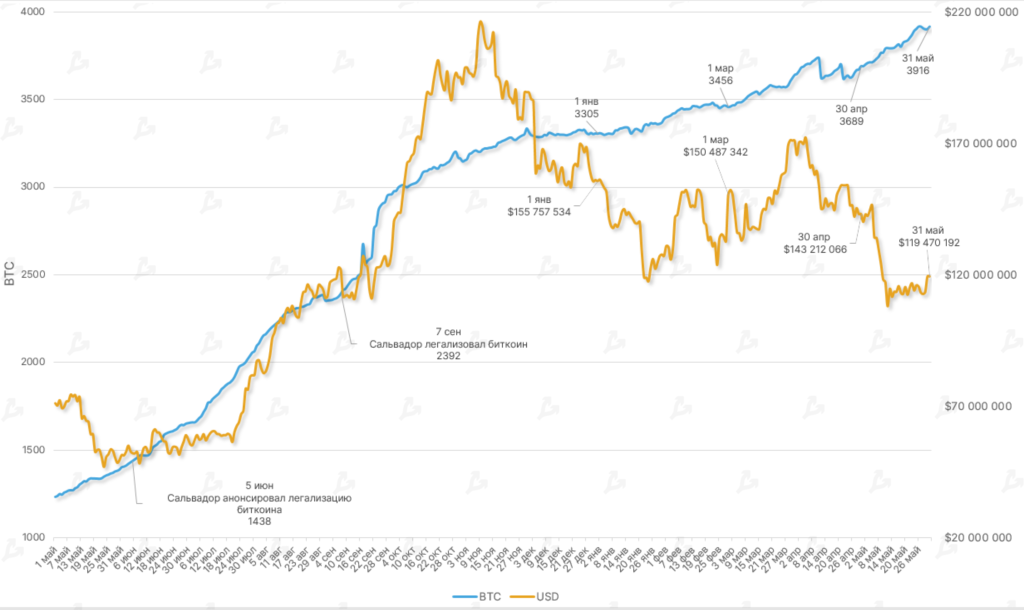

Lightning Network

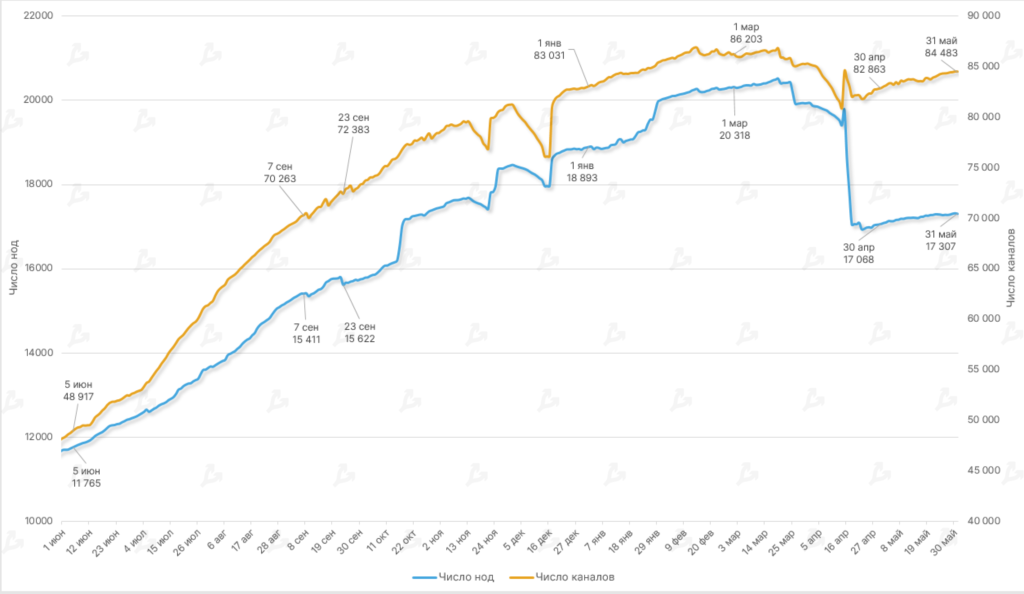

- В мае емкость сети микроплатежей биткоина Lightning Network (LN) продолжала рост — по итогам месяца значение достигло 3916 BTC (3689 BTC в конце апреля).

- После существенного снижения числа нод и каналов LN в апреле, оба показателя возобновили рост: первый увеличился на 1,4%, второй — почти на 2%.

Майнинг, хешрейт, комиссии

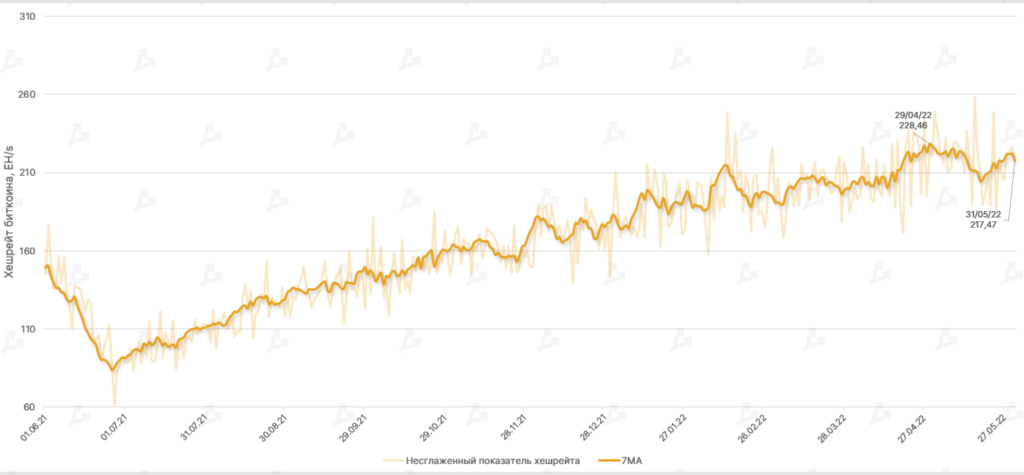

- Сглаженный 7-дневной скользящей средней хешрейт биткоина снизился на 4,8%. Вероятно, часть не самых производительных майнеров выбыла из игры на фоне существенного падения цены цифрового золота.

- Тренд к снижению рентабельности добычи биткоина наблюдается с осени прошлого года. В мае устройства Antminer S9 работали на грани безубыточности.

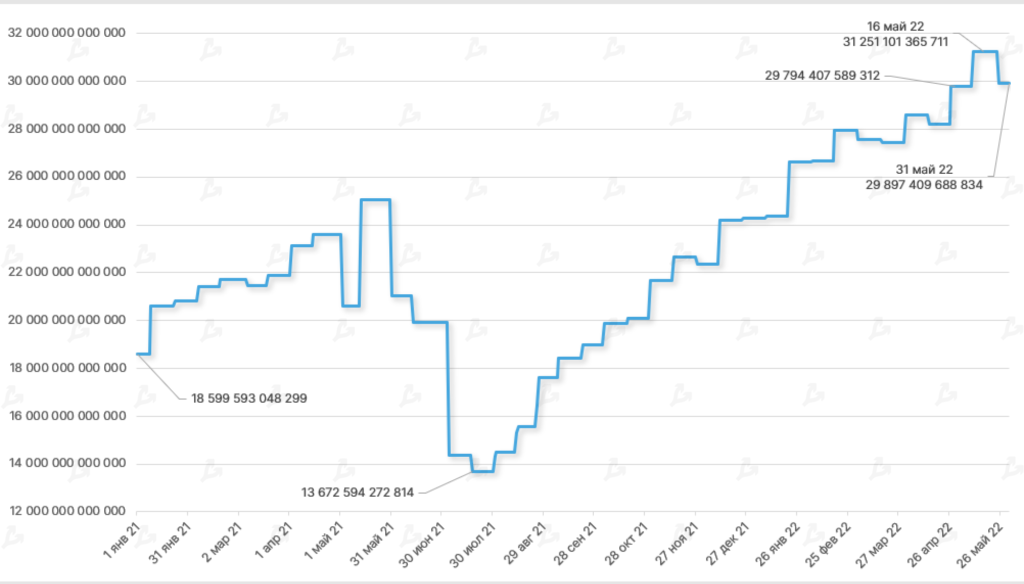

- Сложность добычи первой криптовалюты в середине мая достигла рекордной отметки в 31,25 T. Затем вслед за падающим хешрейтом показатель скорректировался до 29,9 Т. Это сокращение оказалось максимальным с июля 2021 года.

- Среди майнинговых пулов расстановка сил почти не изменилась — по-прежнему наибольшая доля хешрейта приходится на Foundry USA (20,9%). За ним следуют F2Pool (14,3%) и AntPool (14,2%).

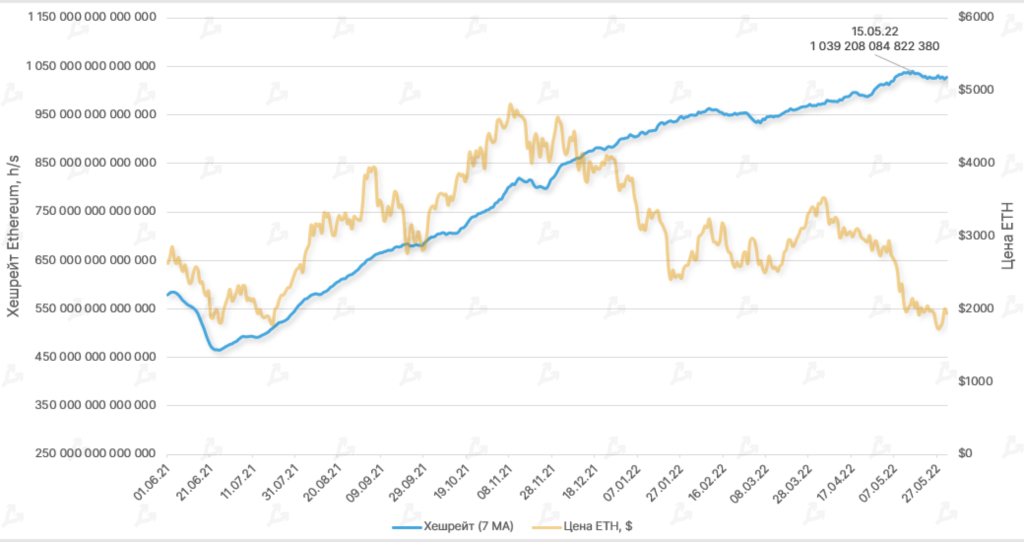

- В середине мая хешрейт Ethereum обновил исторический максимум на отметке 1039 TH/s. Рост показателя вопреки падению цены указывает на снижение рентабельности добычи второй по капитализации криптовалюты.

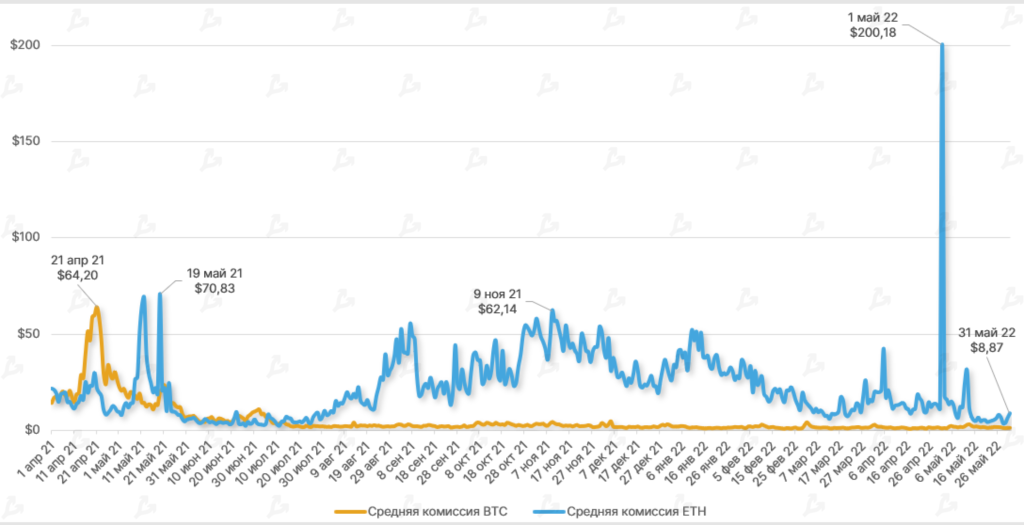

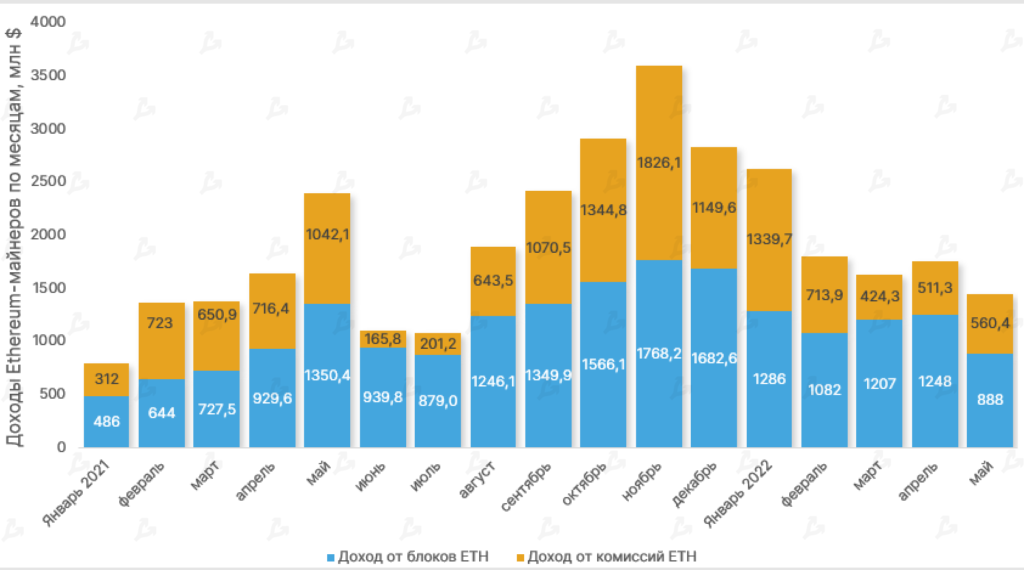

- 1 мая средняя комиссия за Ethereum-транзакцию взлетела до отметки $200, обновив исторический максимум. Это произошло на фоне запуска метавселенной Otherside от Yuga Labs, NFT-токены которой пользователи раскупили менее чем за три часа. Однако вскоре цена газа стабилизировалась. Комиссионный доход Ethereum-майнеров в первый день мая составил рекордные $231 млн, согласно Glassnode.

- К концу месяца комиссии за Ethereum-транзакции упали до значений июля 2021 года. Основные причины: снижение активности в DeFi-сегменте и цены ETH на фоне медвежьих настроений.

- Комиссии за биткоин-транзакции в мае стабильно держались в диапазоне $1,3-$3,4 во многом благодаря технологиям SegWit, Lightning Network, Taproot, а также сравнительно невысокой ончейн-активности.

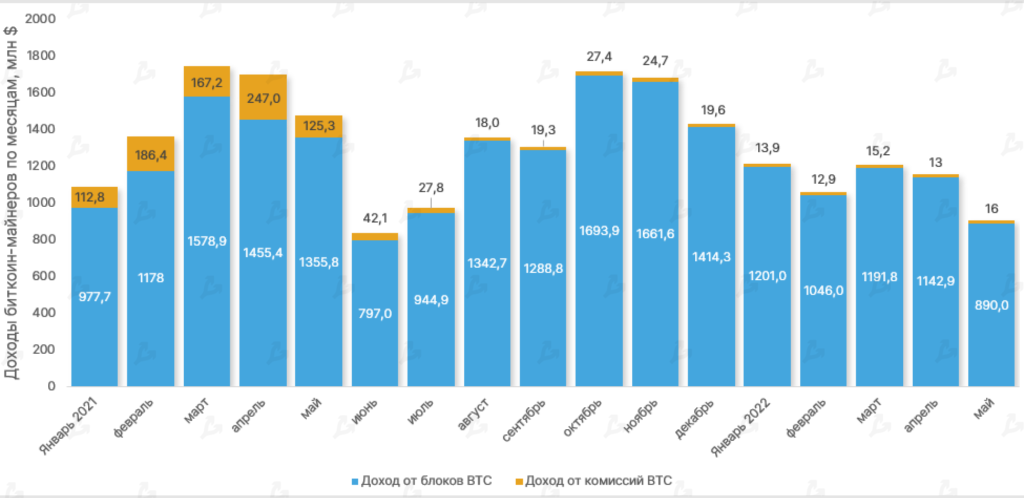

- В мае общий доход биткоин-майнеров снизился на 22%, составив $906 млн.

- У Ethereum-майнеров соответствующий показатель упал на 18%. За месяц добыто эфира на $1,44 млрд.

- Доля комиссий в доходах Ethereum-майнеров составила 63%. Показатель по биткоину — 1,82%.

Объем торгов

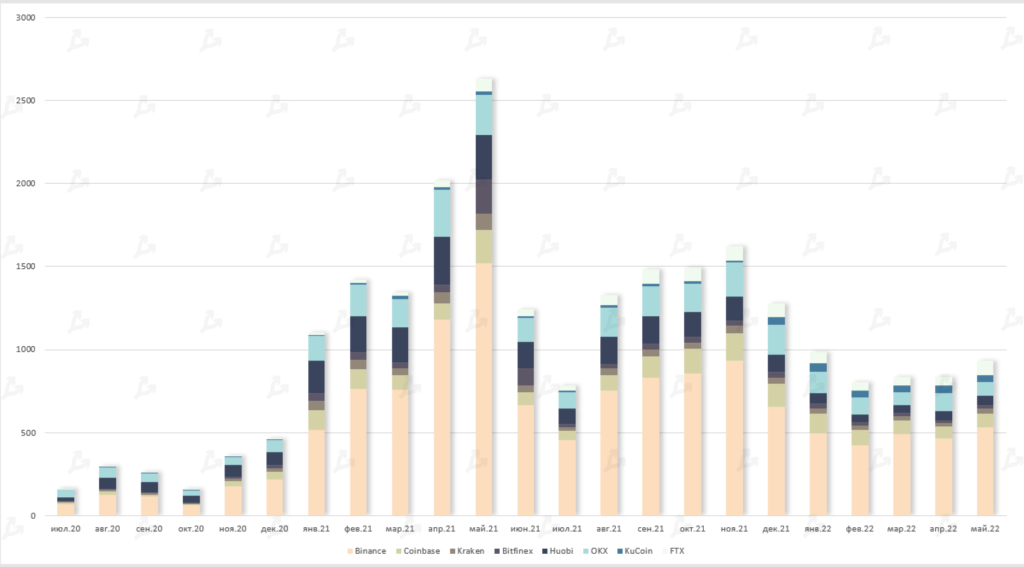

- Объем торгов на ведущих криптовалютных биржах вырос в мае на 12% — до $935 млрд.

- В разрезе платформ неизменным лидером остается Binance ($532 млрд). В мае объем торгов на FTX впервые опередил показатели Coinbase и OKX — $89 млрд против $80 млрд и $82 млрд соответственно.

Фьючерсы и опционы

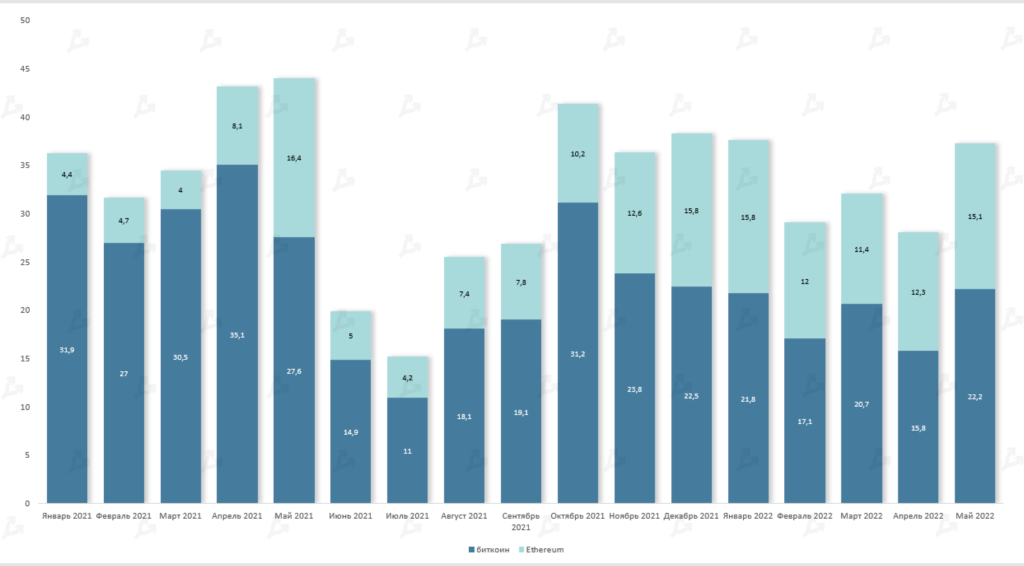

- Объем торгов фьючерсами на базе первой криптовалюты вырос в мае на 21% — до $1,29 трлн, на базе Ethereum — на 13%, до $690 млрд.

- Опционы пользовались еще большим спросом среди трейдеров — совокупный объем торгов контрактами на базе биткоина вырос на 40% (до $22,2 млрд), а опционами на базе Ethereum — почти на 23% (до $15,1 млрд).

DeFi

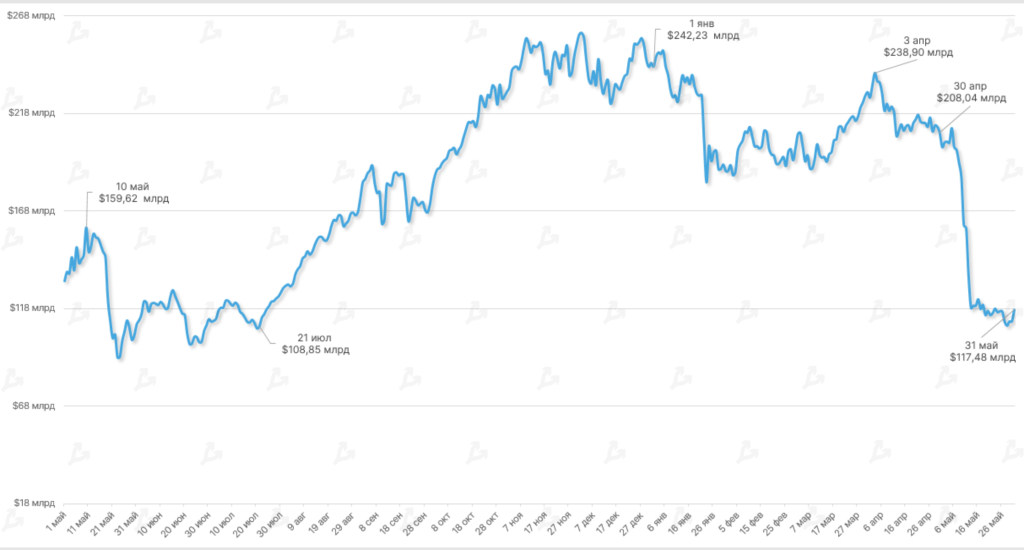

- В мае объем заблокированных средств (TVL) в смарт-контрактах децентрализованных приложений снизился на 43%, до $117,48 млрд. У подобной динамики две основных причины: затяжная коррекция криптовалютного рынка и крах экосистемы Terra.

- По итогам месяца собственный показатель Terra обвалился на 99% (с $23,62 млрд до $0,05 млрд). Нативная криптовалюта блокчейна практически обесценилась, а команда проекта запустила сеть Terra 2.0.

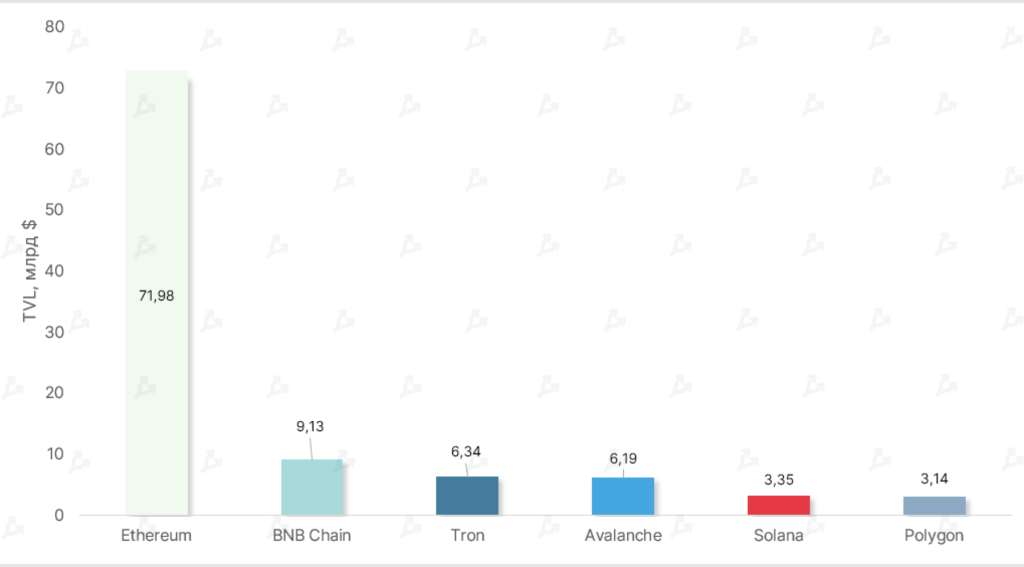

- Terra была второй по TVL экосистемой сектора DeFi. Теперь эту строчку рейтинга занимает BNB Chain с показателем $9,13 млрд (по состоянию на 01.06.2022).

- Объем заблокированных средств в смарт-контрактах бессменного лидера — Ethereum — снизился до $71,98 млрд ($108,83 млрд в апреле). Выраженная в ETH ликвидность сети упала всего на 4%.

- На третье место рейтинга вышла экосистема приложений на базе Tron. За последний месяц ее TVL вырос на 48%, достигнув $6,34 млрд.

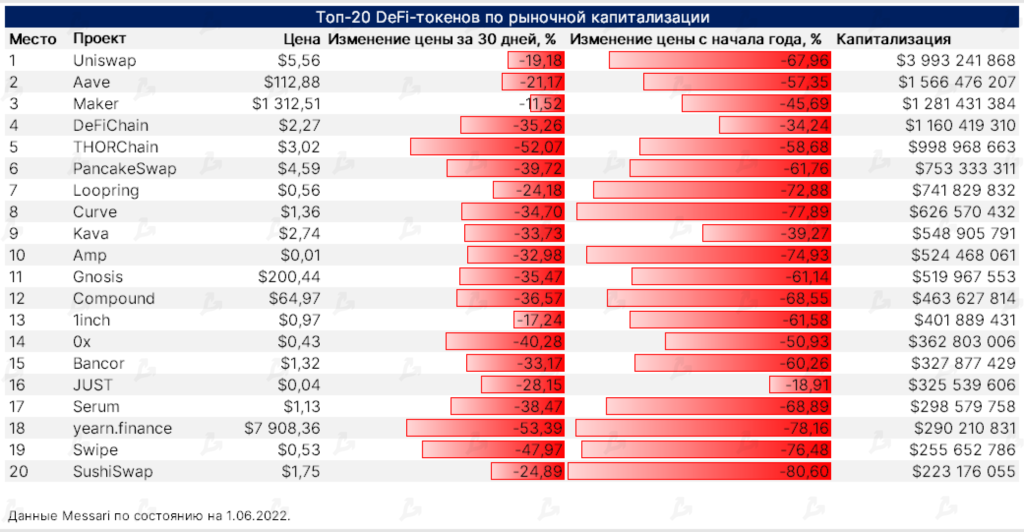

- На фоне коррекции рынка и краха экосистемы Terra все токены DeFi-сегмента из топ-20 по капитализации оказались в красной зоне. Подобная ситуация наблюдается уже второй месяц к ряду.

- Худшую динамику показал токен проекта yEarn Finance (YFI), который потерял в цене более 53%. На втором месте — нативный токен кроссчейн-протокола THORChain (RUNE). Его котировки упали на 52%.

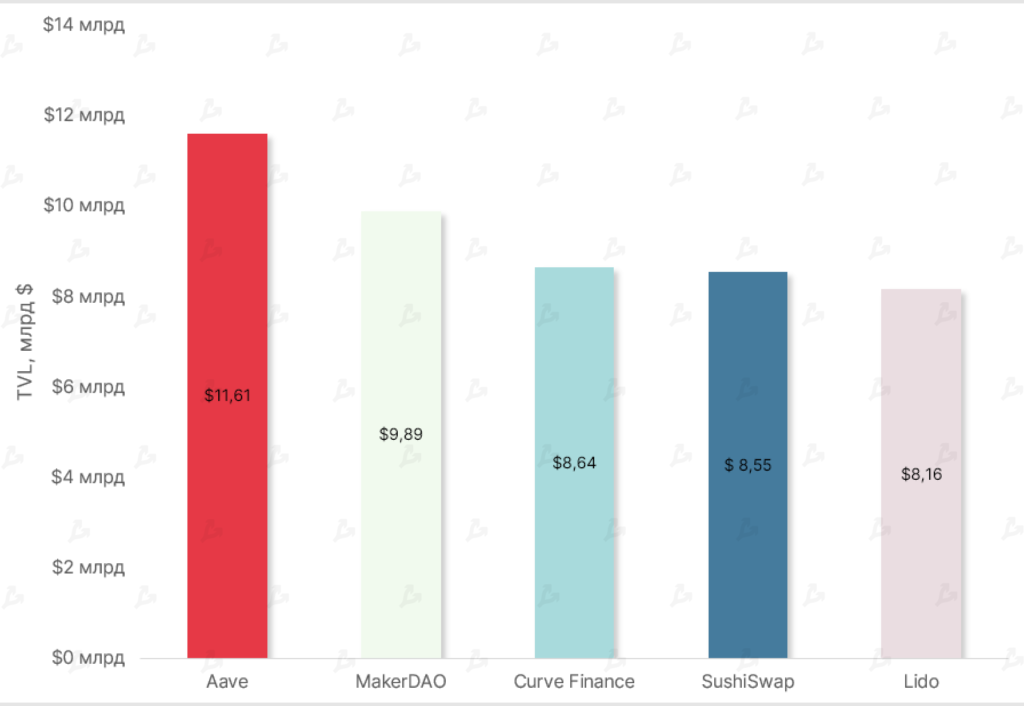

- Среди проектов на Ethereum лидерство по TVL перешло к лендинговой платформе Aave ($11,61 млрд). На втором месте — платформа MakerDAO ($9,89 млрд).

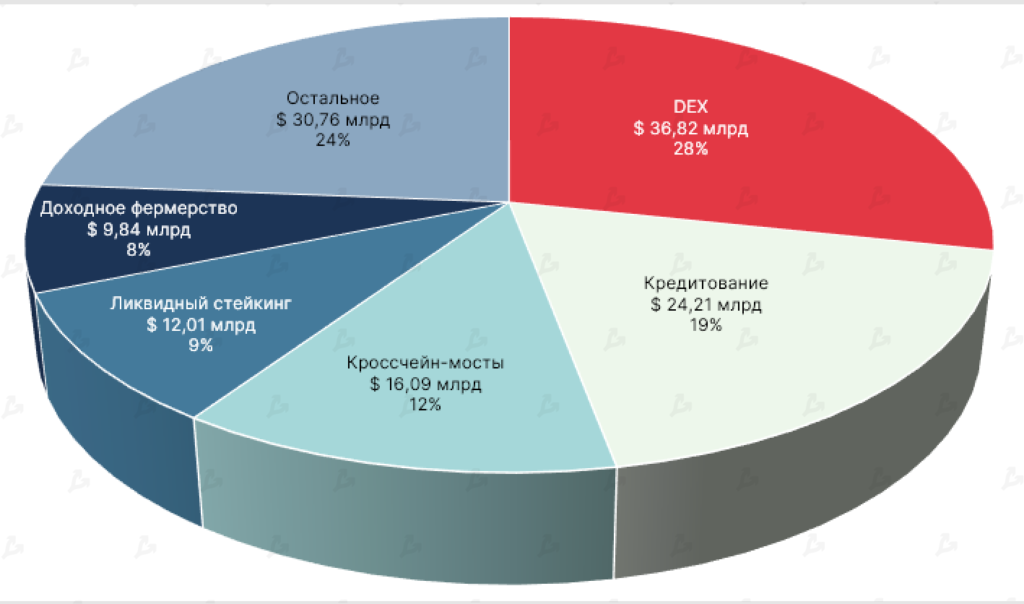

- Свыше 28% совокупного TVL сектора DeFi приходится на децентрализованные биржи — в смарт-контрактах этих приложений заблокировано более $36 млрд.

- На втором месте расположились лендинговые сервисы с показателем $24,21 млрд, на третьем — кроссчейн-мосты ($16,09 млрд).

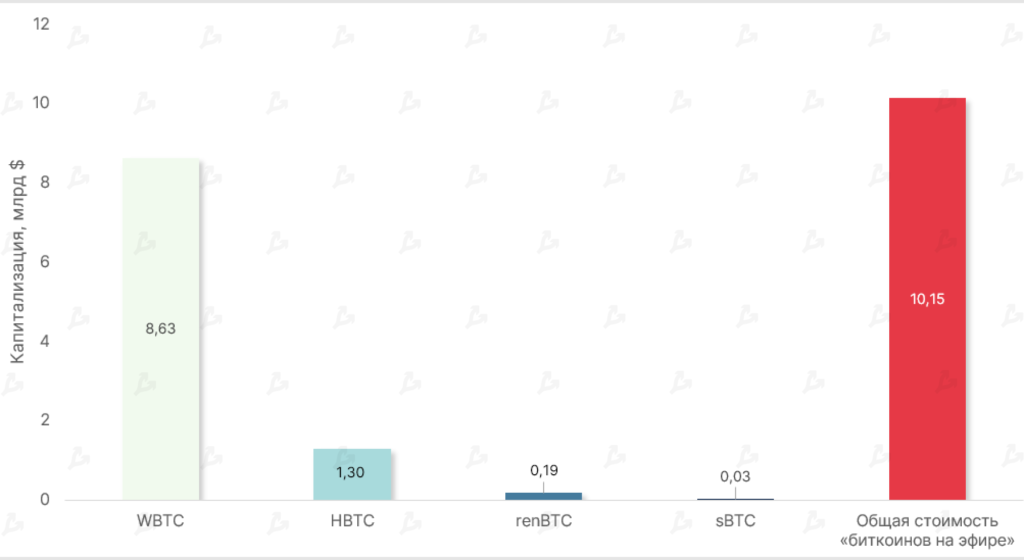

- По итогам мая общая капитализация «биткоинов на эфире» составила $10,15 млрд. Бессменным лидером сегмента является WBTC (индекс доминирования превышает 85%).

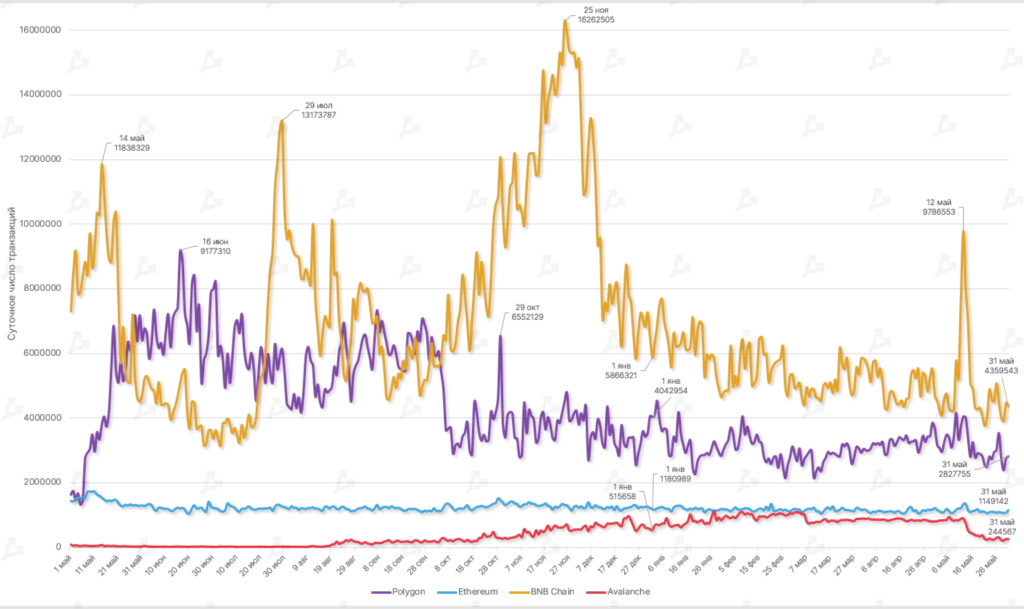

- В мае среднесуточное число транзакций во всех рассматриваемых сетях снизилось по сравнению с апрелем. В Ethereum показатель упал на 0,7%, BNB Chain — на 1,48%, Polygon — на 4,2%.

- Блокчейн Avalanche показал худшую динамику — транзакционная активность платформы снизилась на 37%. Среди причин — тесная связь проекта с Terra. В апреле 2022 года Terraform Labs инвестировала в его экосистему $200 млн. Avalanche Foundation также вложила в Terra около $60 млн. На показатель также повлияло распределение трафика среди DFK Chain, Swimmer Network и других подсетей.

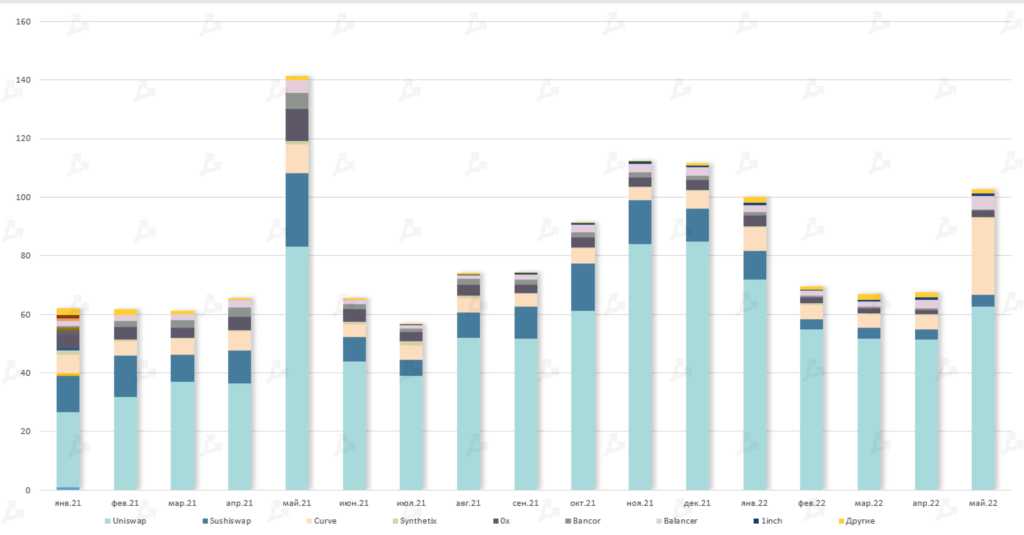

DEX и L2

- В мае объем торгов на децентрализованных платформах превысил $102 млрд впервые с конца 2021 года.

- Значительный объем пришелся на Curve — более $26 млрд, что в пять раз превышает средние значения платформы в прошлые месяцы. Неизменным лидером сегмента все еще остается Uniswap с объемом в $62 млрд, а замыкает тройку Balancer с $4,6 млрд.

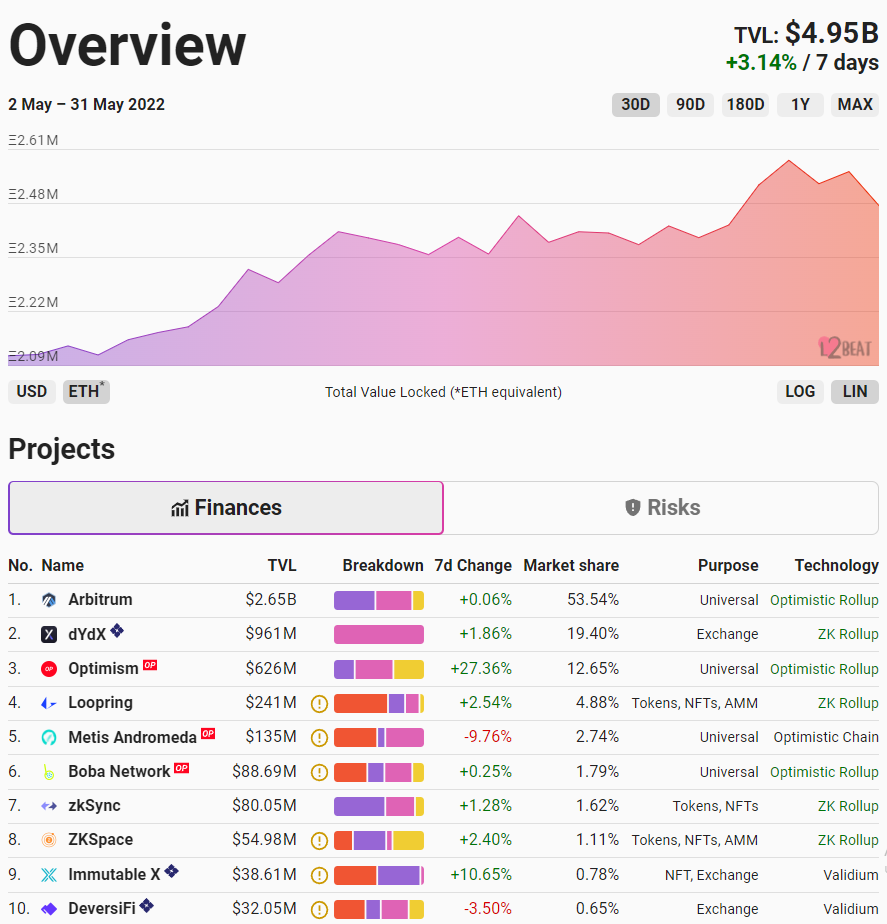

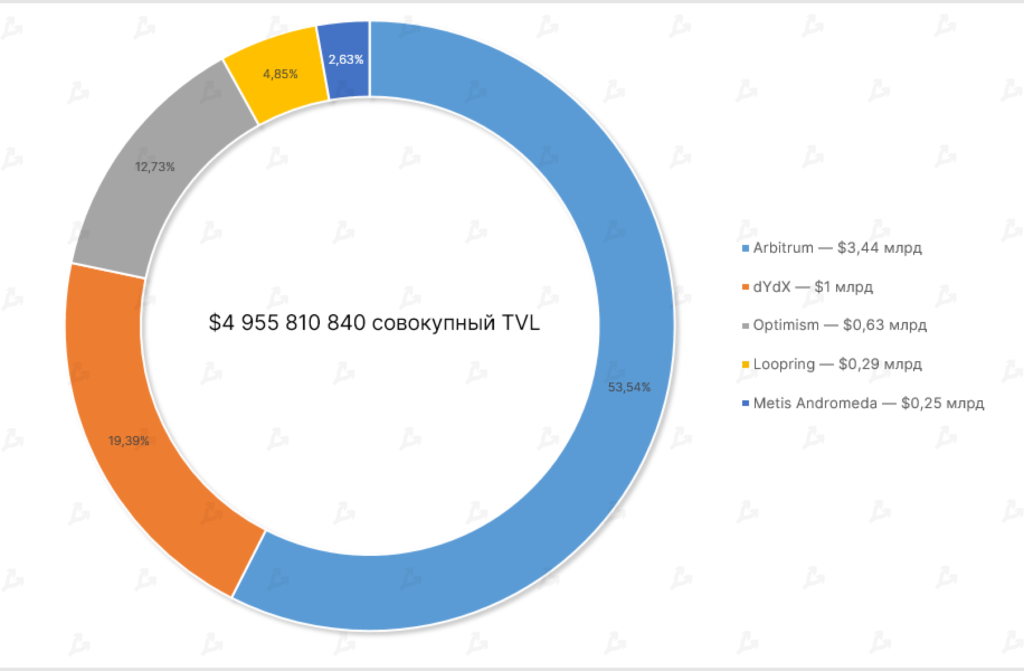

- Несмотря на коррекцию, объем задействованных в решениях второго уровня Ethereum вырос на 17%, достигнув рекордных 2,5 млн ETH.

- Совокупный TVL находится вблизи $5 млрд, $2,65 млрд из которых приходится на Arbitrum. dYdX и Optimism замыкают тройку с $961 млн и $626 млн соответственно.

- В конце апреля команда Optimism анонсировала аирдроп нативного токена OP. 31 мая проект начал распределение среди пользователей, а 1 июня ведущие биржи добавили его в листинг.

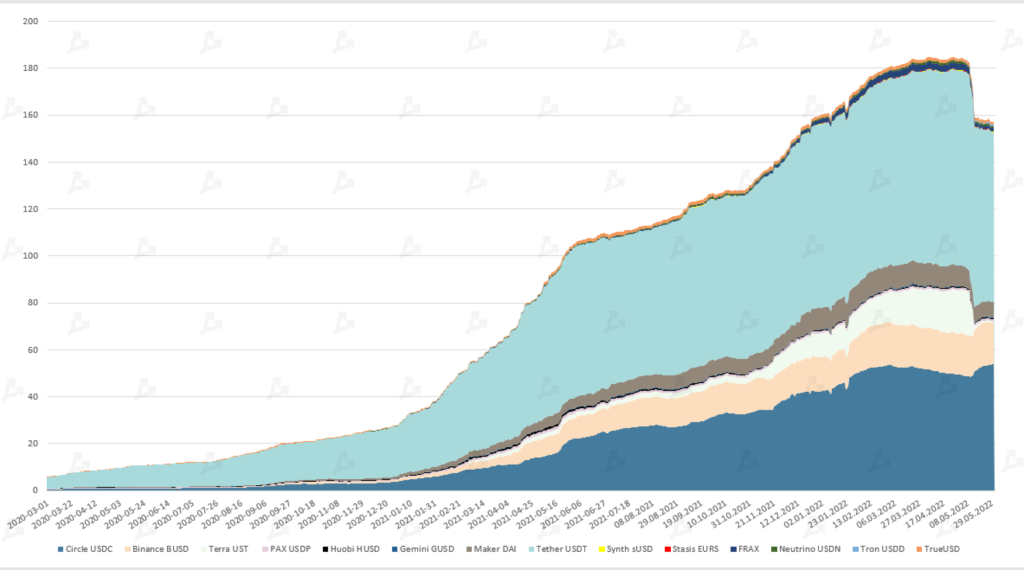

Стейблкоины

- В мае рыночная капитализация стейблкоинов сократилась до $157 млрд.

- Основным драйвером обвала сегмента стал крах TerraUSD (UST), впервые потерявший привязку к доллару США 8 мая. В конце месяца курс UST обрушился до менее чем $0,02, в то время как общее рыночное предложение сократилось с 18 млрд до 10 млрд.

- На фоне общего падения рынка и коллапса UST пользователи активно использовали альтернативные стабильные монеты, из-за чего краткосрочно привязку теряли Neutrino USD экосистемы Waves, а также флагман сегмента — USDT от Tether.

- В то же время предложение Tether сократилось на 10 млрд монет — с 82 млрд до 72 млрд USDT. Ближайший его конкурент — USDC от Circle — наоборот, возобновил эмиссию. Общая капитализация USDC вновь вернулась к уровню выше $50 млрд.

NFT и GameFi

- Интерес к невзаимозаменяемым токенам в мае вновь сократился.

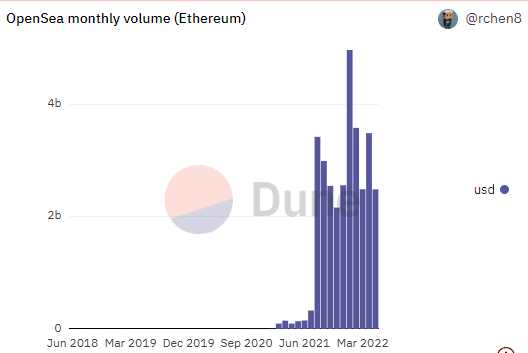

- Динамику в сегменте отразил флагманский маркетплейс OpenSea. Объем торгов на нем достиг минимума с ноября 2021 года на уровне $2,48 млрд, немногим уступив провальному марту.

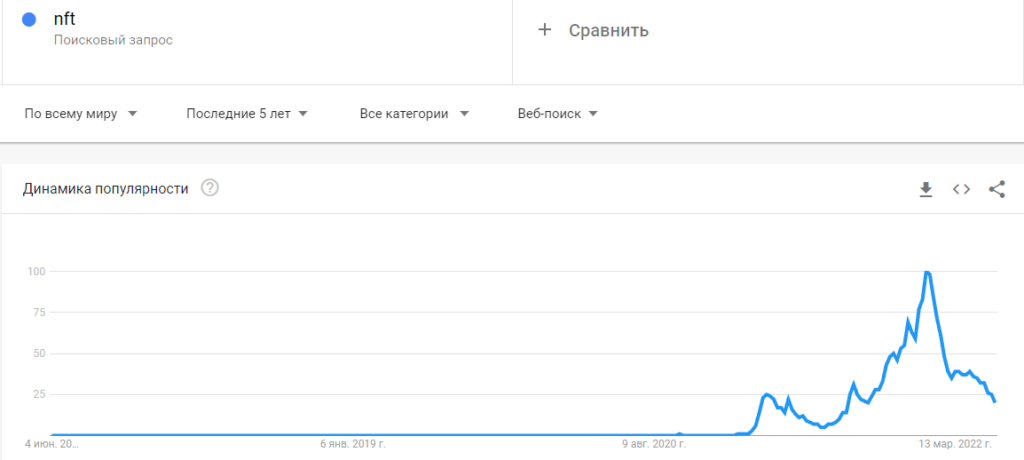

- Общую картину подтверждает и количество поисковых запросов «nft» в Google.

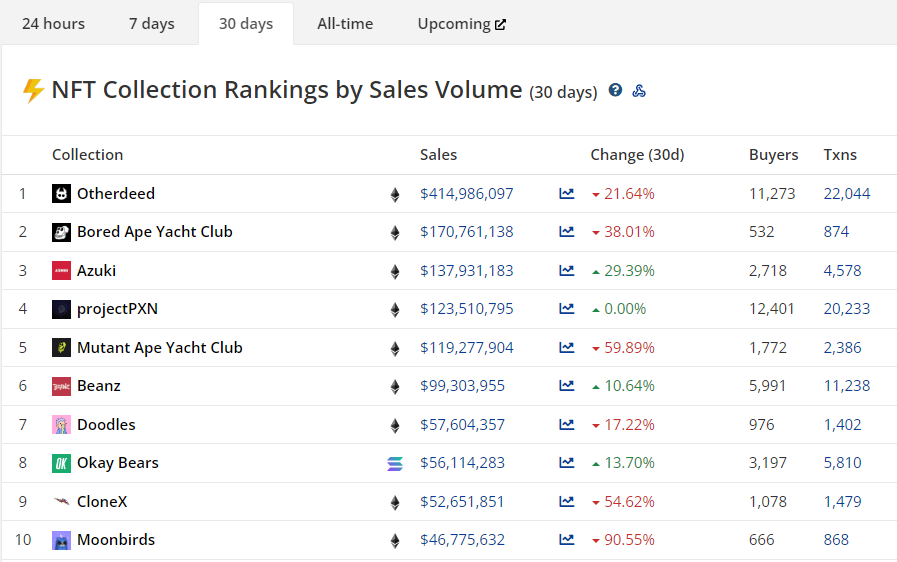

- Ведущие коллекции зафиксировали падение объемов на десятки процентов. Исключением стала запущенная в марте коллекция Azuki. Некогда нашумевшая Moonbirds зафиксировала падение торгов на 90%.

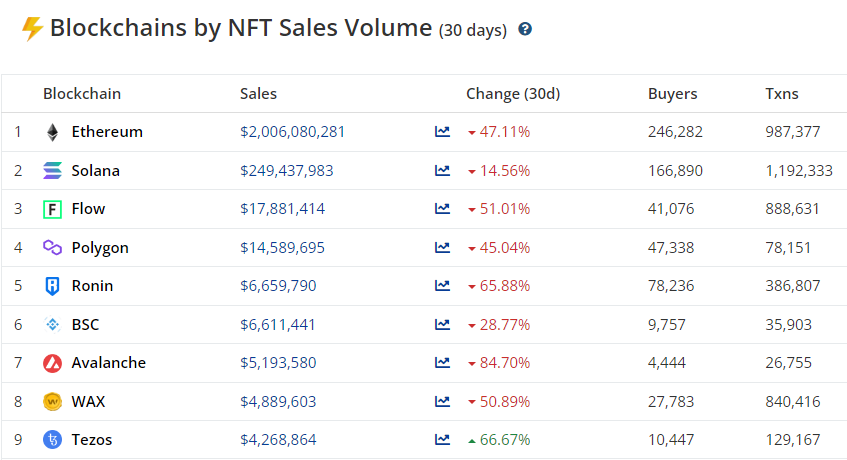

- Взаимодействие с NFT на различных блокчейнах сократилось еще значительнее. У Ethereum показатель упал на 47%, Flow — на 51%, Polygon — 45%, Ronin — 65%. Исключением стал блокчейн Tezos.

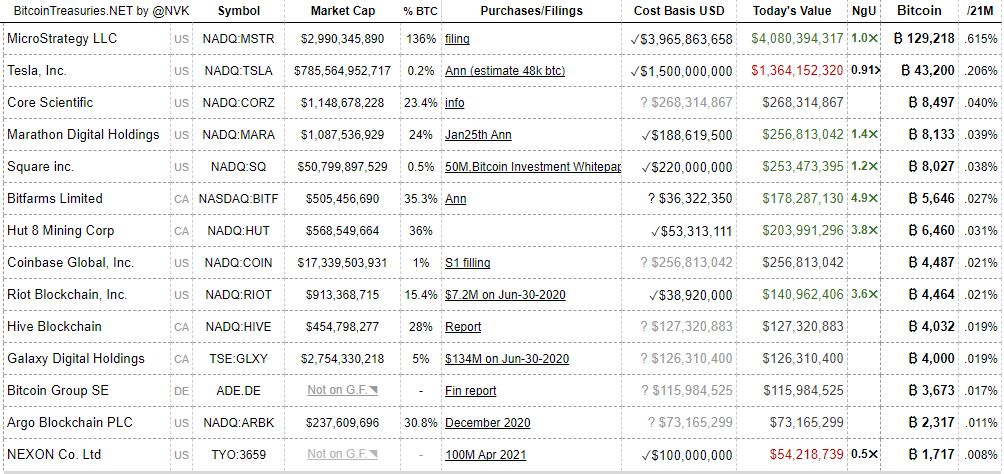

Активность крупных игроков

- Среди публичных компаний с биткоинами на балансе картина почти не изменилась. Цифровые запасы MicroStrategy, как и большинства других компаний, остались на прежнем уровне.

- Майкл Сэйлор пообещал продолжить инвестировать свободные средства в первую криптовалюту. Также MicroStrategy рассмотрит сценарии повышения маржинальности ходлинга цифрового золота. На фоне дешевеющего биткоина акции MSTR упали на 70% по отношению к пиковым отметкам прошлой осени.

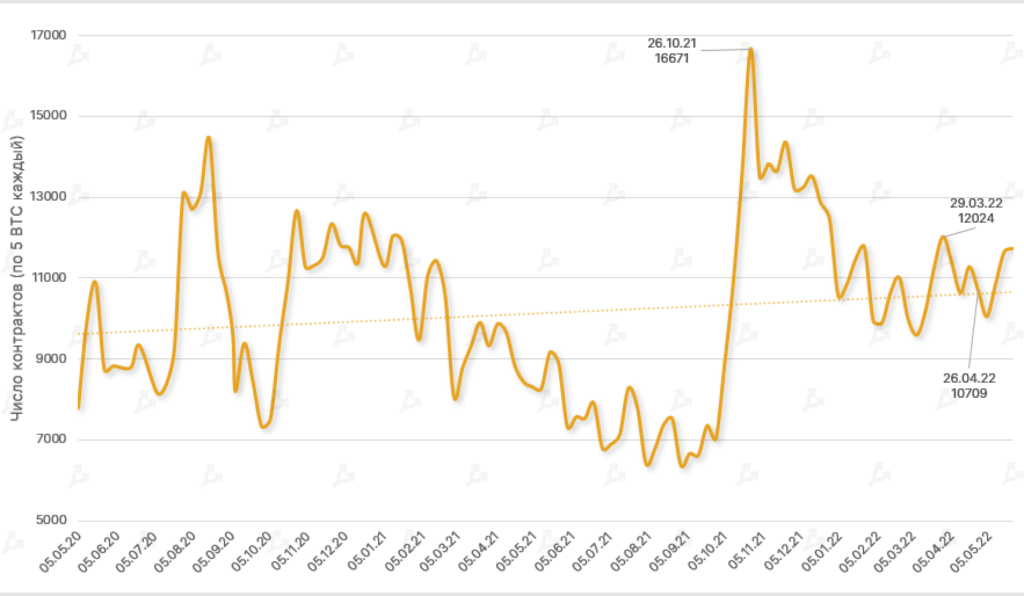

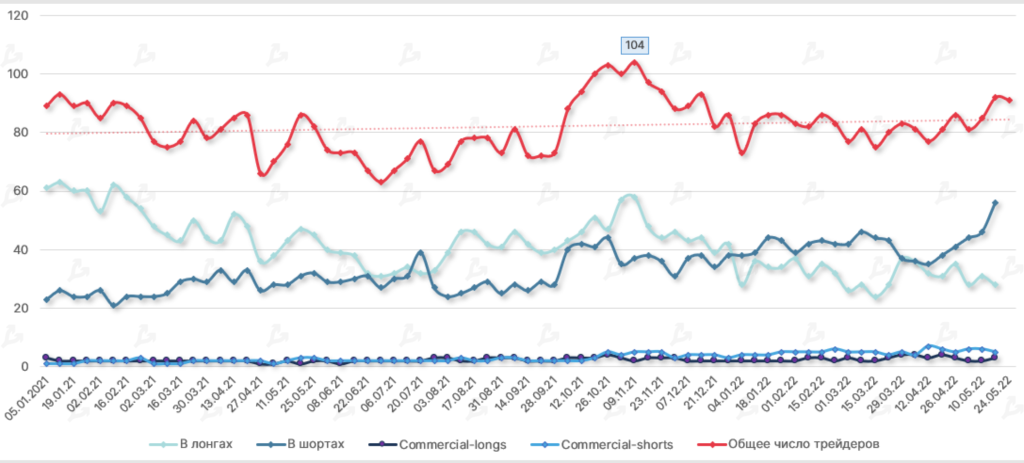

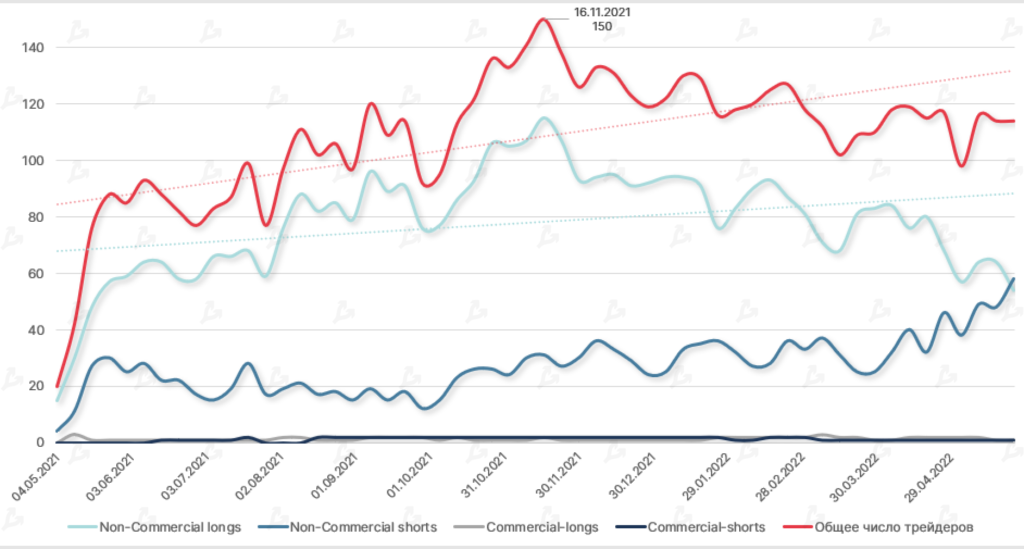

- Открытый интерес (ОИ) по биткоин-фьючерсам на регулируемой бирже CME продолжил стабилизироваться после падения, начавшегося в конце ноября.

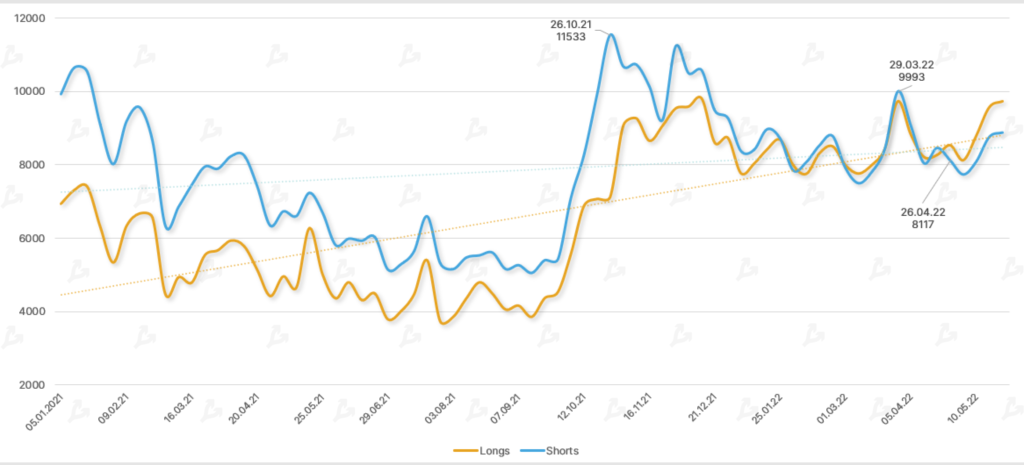

- Лонги хедж-фондов и прочих крупных игроков (Non-Commercial) все отчетливее преобладают над шортами. Раньше в этой категории превалировали короткие позиции.

- У мелких игроков шорты стали преобладать над лонгами. Хотя обычно Nonreportable настроены оптимистично в сравнении с другими, более крупными участниками рынка.

- Среди немногочисленных институционалов также растет число коротких позиций.

- Общее число участников торговли биткоин-фьючерсами на CME за месяц выросло на 5,8%.

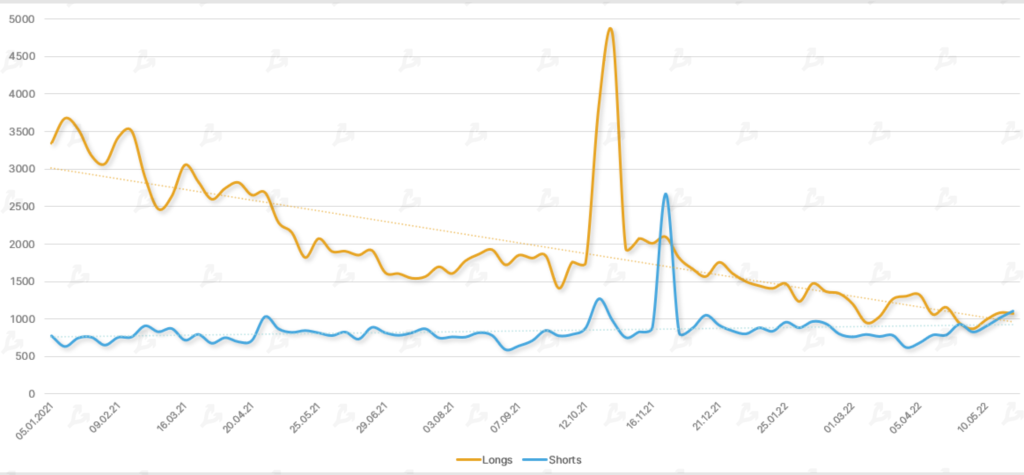

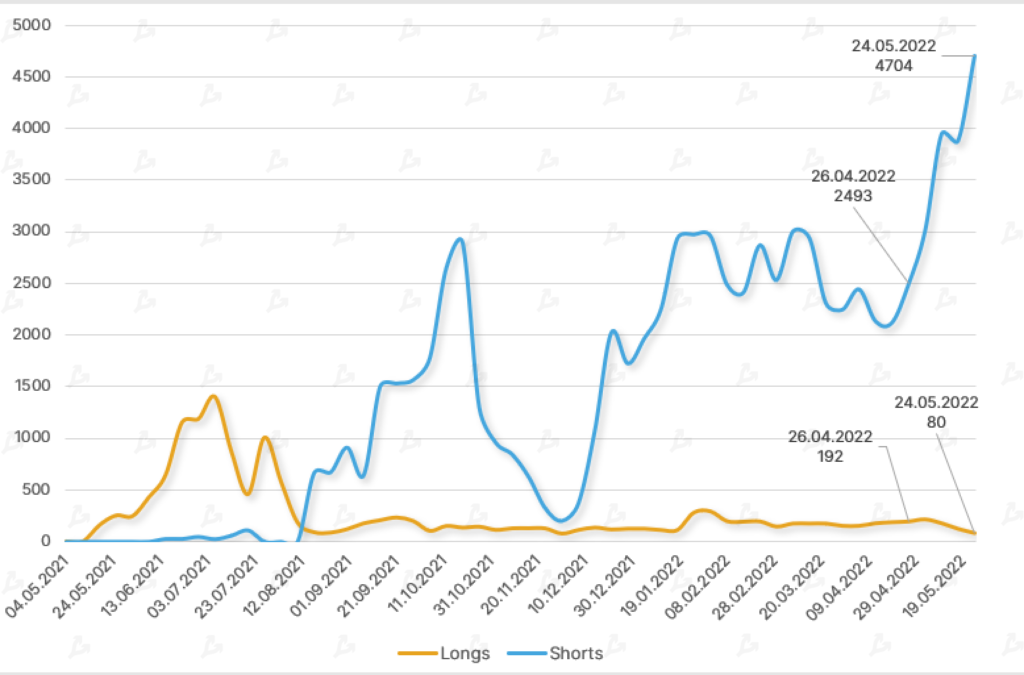

- У торгующих микрофьючерсами институционалов значительно преобладают короткие позиции над сокращающимися длинными.

- Мелкие игроки сокращают лонги, наращивая шорты.

- Число трейдеров микрофьючерсами на биткоин неуклонно падает с ноября.

Крупные венчурные раунды

$4,5 млрд

венчурная компания Andreessen Horowitz в новый фонд, ориентированный на экосистему Web 3.0 и криптовалютные стартапы.

$400 млн

стартап KaJ Labs в рамках посевного раунда инвестиций. Команда потратит средства на разработку платформы кроссчейн-приложений.

$150 млн

биткоин-биржа KuCoin в рамках раунда финансирования Серии B. Инвесторы оценили компанию в $10 млрд.

$105 млн

провайдер инфраструктуры для криптотрейдинга Talos. Оценка стартапа достигла $1,25 млрд.

$100 млн

специализирующийся на решениях масштабирования второго уровня проект StarkWare при оценке в $10 млрд.

$80 млн

поставщик криптофинансовых услуг Babel Finance в ходе инвестраунда Серии B. Компанию оценили в $2 млрд.

Регулирование

Эксклюзивы месяца

Обвал алгоритмического стейблкоина UST и токена LUNA стал настоящим шоком для криптоиндустрии — за считанные дни обесценились сбережения множества пользователей и многомиллионные активы крупных компаний. Разобрались в причинах краха проекта, оценив текущие и возможные будущие последствия для индустрии.

Выяснили, кто придумал концепцию ДАО, какие виды децентрализованных организаций бывают и для чего люди объединяются в распределенные сообщества.

Несмотря на скромную пропускную способность блокчейна, обусловленную высокой степенью децентрализации и особенностями алгоритма Proof-of-Work (PoW), средняя комиссия за биткоин-транзакцию уже долгое время удерживается вблизи исторических минимумов. Выяснили, какие технические решения привели к падению стоимости переводов в первой криптовалюте.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!