Почему растет биткоин: фундаментальные причины, мнения, прогнозы

2020 год выдался не только богатым на потрясения, но и крайне успешным для биткоин-инвесторов. Подпитываемая глобальной неопределенностью, турбулентностью на финансовых рынках и девальвациями цена первой криптовалюты приблизилась к отметкам декабря 2017 года.

Ралли 2020 года существенно отличается от предыдущего. В этом материале журнал ForkLog прольет свет на наиболее вероятные причины текущего роста.

- Текущее ралли биткоина лишь визуально напоминает по траектории события 2017 года, но существенно отличается в контексте фундаментальных факторов.

- Растет институциональный интерес к первой криптовалюте, что проявляется в объеме инвестиций, появлении новых крупных участников рынка и активности на регулируемых биржах.

- Риторика в отношении биткоина значительно улучшилась — все больше лидеров мнений говорят о биткоине как о защитном активе и средстве сбережения.

Вопреки Google Trends

С начала года цифровое золото выросло на 158% — с отметок чуть выше $7000 до $18 550 (по состоянию на 22 ноября). За этот же период цена золота выросла на 23%, а котировки индекса S&P 500 — всего на 10%.

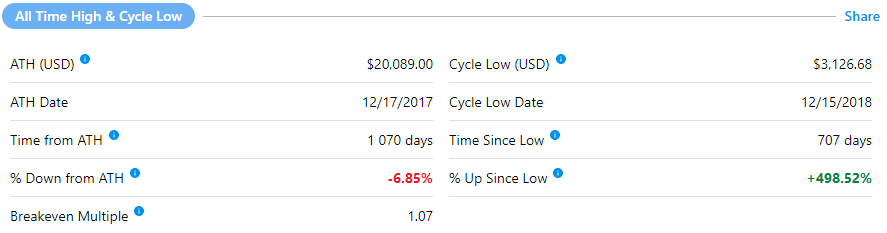

На момент написания цена первой криптовалюты всего на 6,85% ниже зафиксированного почти три года назад исторического максимума на отметке $20 089.

Траектория движения цены биткоина очень напоминает ралли 2017 года, когда значительная часть сообщества была одержима «ICO-лихорадкой». Тогда инфраструктура рынка была не готова к институциональным деньгам, а глава JPMorgan Джейми Даймон назвал первую криптовалюту «мошенничеством» и пригрозил уволить «тупых криптотрейдеров».

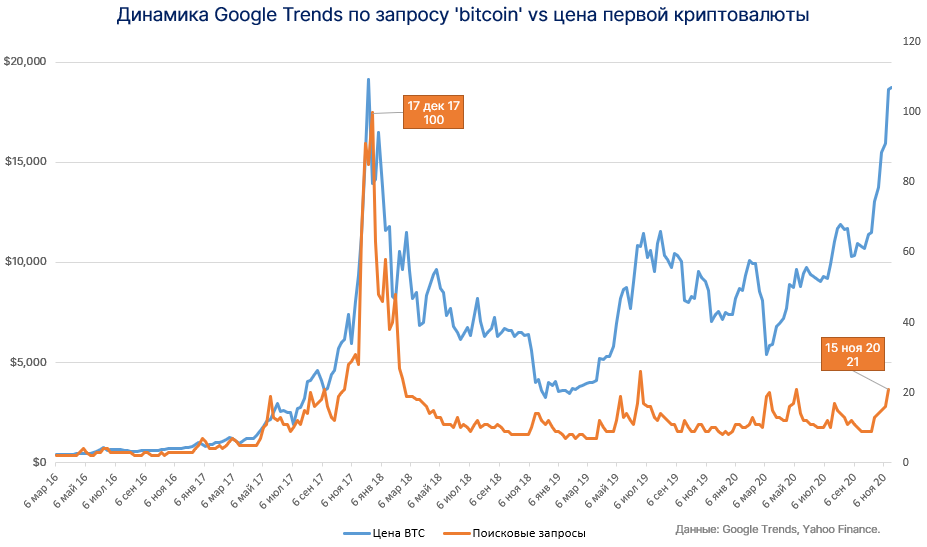

В конце 2017 года, когда биткоин был примерно на столь же высоких отметках, показатель динамики Google Trends по поисковому запросу ‘bitcoin’ был в пять раз выше текущего.

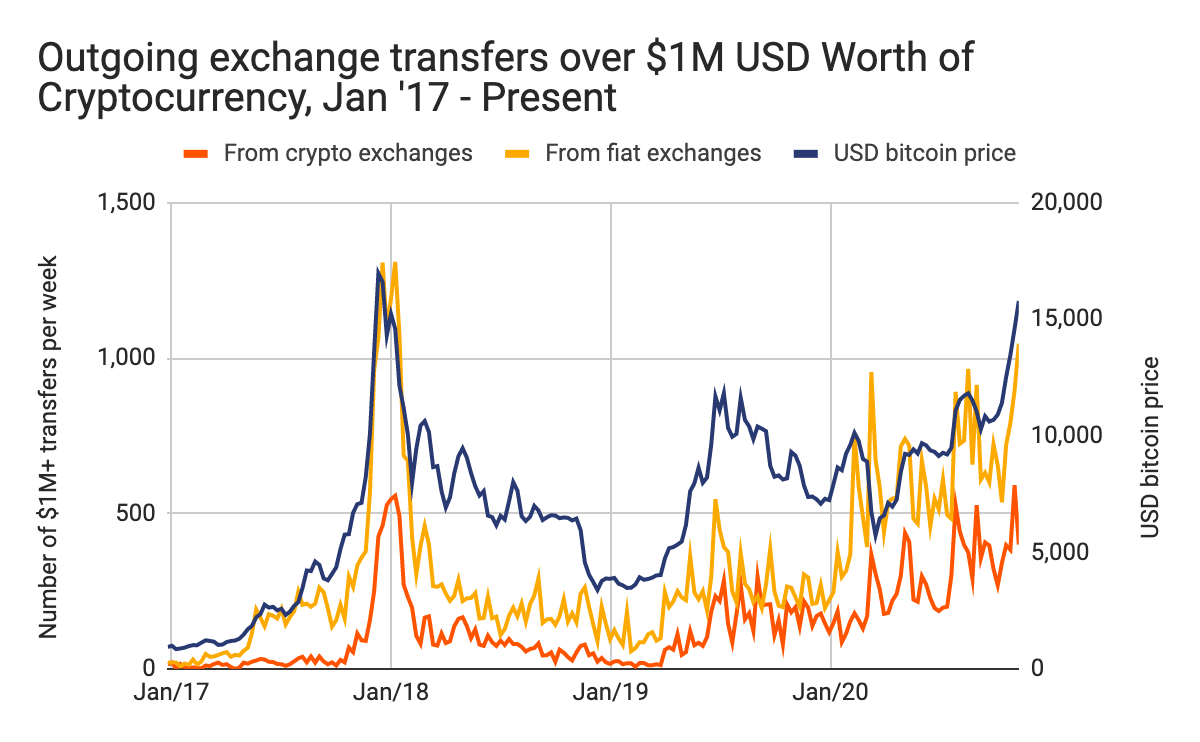

Цена любого актива растет, если спрос превышает предложение. График выше — свидетельство того, что текущий рост движим отнюдь не только рядовыми пользователями.

Халвинг животворящий

В протоколе биткоина заложено происходящее раз в четыре года двукратное уменьшение темпов эмиссии монет, получаемых майнерами. Последний халвинг сделал первую криптовалюту еще более дефицитной, особенно на фоне множества фиатных валют, обесценивающихся из-за беспрецедентных монетарных и фискальных мер властей.

Жестко ограниченное предложение биткоина и регулярное снижение темпов его эмиссии создает предпосылки для долгосрочного роста криптовалюты при условии неизменного или увеличивающегося спроса на нее.

На фоне глобальной неопределенности и падения доверия к традиционным рынкам, щедро накачанных обесценивающейся фиатной валютой, биткоин стал привлекательным для крупных инвесторов, предпочитающих долгосрочный горизонт инвестирования.

Этот тезис подтверждается результатами исследования Chainalysis. Аналитики компании напомнили, что майнерам осталось добыть только 3,4 млн BTC. 77% уже добытых и не утраченных монет (14,8 млн BTC) хранится на «неликвидных» кошельках, с которых в среднем уходит менее четверти от полученных активов.

С момента достижения ценового рекорда в 2017 году на так называемых «инвесторских кошельках» число биткоинов увеличилось почти на 3 млн.

За аналогичный период на кошельках трейдеров, которые характеризуются повышенной ликвидностью, этот показатель, напротив, уменьшился. В Chainalysis cчитают, что рыночные спекулянты обеспечивают предложение для «новых инвесторов».

В качестве долгосрочных держателей первой криптовалюты аналитики выделили институциональных инвесторов и корпорации. Они указали на покупки Полом Тюдором Джонсом, Square и MicroStrategy. Для таких покупателей биткоин — страховка от инфляции и других тревожных тенденций в экономике.

В Chainalysis пришли к выводу, что покупки первой криптовалюты в 2020 году в сравнении с 2017 годом носят скорее стратегический, нежели спекулятивный характер. Эксперты спрогнозировали приток других институциональных инвесторов и дальнейшее массовое принятие. Это произойдет при подтверждении первой криптовалютой статуса эффективного инструмента для хеджирования макроэкономических рисков.

Стоит отметить и связанную с халвингами тенденцию к постепенному снижению давления продаж со стороны майнеров.

Есть и непопулярное мнение касательно влияния халвингов на цену биткоина. По мнению сооснователя Coin Metrics Ника Картера, есть другие немаловажные драйверы роста первой криптовалюты.

«Я не думаю, что халвинг оказал влияние на цену биткоина. Это событие, о котором было известно с нулевого дня. Думаю, катализаторы находятся за пределами рынка или связаны с инфраструктурой», — заявил Картер.

Эксперт согласился с тем, что текущий рост более устойчив по сравнению с тем, что было три года назад.

«Эффект MicroStrategy» и институциональный интерес

В августе поставщик аналитического ПО MicroStrategy купил 21 454 BTC (~$250 млн по курсу на момент сделки), став первой публичной компанией, вложившей часть капитала в биткоин. На фоне соответствующего заявления котирующиеся на Nasdaq акции взлетели в моменте на 14,6%.

В сентябре СEO MicroStrategy Майкл Сэйлор сообщил о покупке дополнительных 16 796 BTC ($175 млн на момент покупки). Он оценил совокупные инвестиции компании в первую криптовалюту в $425 млн, включая комиссионные и расходы.

По курсу на 21 ноября приобретенные MicroStrategy биткоины оцениваются в $714 млн. Это значит, что вложенные в криптовалюту инвестиции за несколько месяцев выросли на 68% — или на $289 млн. Однако фиксировать прибыль компания пока не собирается — Сэйлор пообещал не продавать биткоины в течение века.

Эти инвестиции вызвали значительный резонанс в сообществе и за его пределами — MicroStrategy будто добавила «плюс в карму» первой криптовалюте. Аналитик Quantum Economics назвал произошедшее «эффектом MicroStrategy», который положил начало «борьбе институционалов за как можно большее количество биткоинов.

В начале октября платежная компания создателя Twitter Джека Дорси заявила о покупке биткоинов на $50 млн, что составило примерно 1% от общих активов Square

Еще одним резонансным проявлением «эффекта MicroStrategy» стала новость о запуске платежной компанией PayPal возможности покупки и продажи биткоина. В компании заявили, что новая функция будет стимулировать глобальное использование криптовалют и подготовит сеть к цифровым валютам центробанков.

Глава компании Дэн Шульман считает, что в конечном итоге первая криптовалюта будет больше использоваться для повседневных платежей, а не в качестве инструмента сохранения стоимости.

В ноябре PayPal открыла доступ к биткоину и нескольким альткоинам для американских клиентов компании. К первой половине 2021 года функциональность станет доступна пользователям из других стран.

Представители фонда Pantera Capital убеждены, что начало поддержки биткоина платежной компанией PayPal в комбинации с активными покупками через приложение Cash App от Square оказывает существенное влияние на дефицит первой криптовалюты и, соответственно, ведет к росту цены актива.

По оценкам компании, на Cash App приходится покупка 40% всех выпускаемых биткоинов. Недавний запуск PayPal сервиса для прямой покупки криптовалют уже оказывает огромное воздействие на рынок, говорится в докладе.

Согласно расчетам Pantera Capital, пользователи PayPal скупают около 70% всех выпускаемых биткоинов. Об этом говорит рост объемов на регулируемой бирже itBit, за которой стоит партнер PayPal — компания Paxos.

Исследователи утверждают, что уже сейчас клиенты PayPal и Cash App полностью изымают из обращения все биткоины, ежедневно добываемые майнерами.

«Откуда клиенты Cash App будут брать свои монеты? Здесь мы и вспомним об ограниченности и негибкости предложения. Они будут покупать их по более высоким ценам», — заключили аналитики.

На днях глава Coinbase по институциональным продажам Бретт Теджпол подчеркнул значимость поддержки криптовалютного пространства со стороны PayPal и других крупных игроков.

«Для остававшихся в стороне крупных банков, хедж-фондов и благотворительных фондов приход PayPal – это своего рода сигнал. Он провоцирует вторую волну принятия цифровых валют институционалами», — уверен Теджпол.

Стоимость активов, находящихся на хранении в кастодиальном сервисе Coinbase, с апреля текущего года увеличился с $6 млрд до $20 млрд. Среди факторов роста показателя Теджпол отметил поглощение криптоброкера Tagomi, а также партнерство компании с JPMorgan и Deloitte.

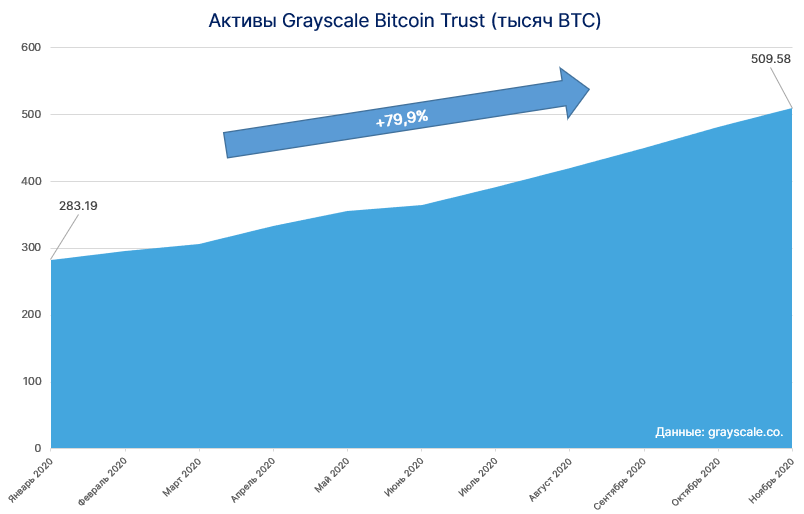

О спросе крупных игроков на биткоин и продукты на его основе свидетельствует и динамика стоимости криптоактивов под управлением Grayscale Investments — 18 ноября инвестиционная фирма сообщила, что показатель впервые превысил $10 млрд.

Спустя всего два дня стоимость средств в распоряжении Grayscale Investments достигла $11,3 млрд.

11/20/20 UPDATE: Net Assets Under Management, Holdings per Share, and Market Price per Share for our Investment Products.

Total AUM: $11.3 billion$BTC $BCH $ETH $ETC $ZEN $LTC $XLM $XRP $ZEC pic.twitter.com/UwfKviJNaK

— Grayscale (@Grayscale) November 20, 2020

Наиболее востребованным продуктом компании остается биткоин-траст GBTC. На него приходится $9,65 млрд, что составляет 85% от общей суммы активов.

Согласно информации на сайте Bitcoin Treasuries, объем инвестиций публичных компаний в первую криптовалюту превысил $14,15 млрд. На кошельках одной лишь Grayscale Investments хранится 2,43% от общего предложения цифрового золота. Совокупный для компаний из списка Bitcoin Treasuries показатель составляет 4,01%.

Спрос со стороны крупных игроков, вероятно, во многом обусловлен тем, что в современных условиях биткоин все чаще воспринимается как цифровое средство сбережения. Первую криптовалюту отличает не только способность хеджирования инфляционных рисков, но и возможность значительно повысить доходность диверсифицированного инвестиционного портфеля.

4% от общего предложения биткоина в распоряжении крупных компаний — довольно высокий показатель. На рынке всего 18,5 млн BTC при общем объеме предложения в 21 млн BTC. Если принять во внимание, что несколько миллионов монет безвозвратно потеряны, то реальный объем рыночного предложение не превышает 17 млн BTC.

Инвестирующие в криптовалюту корпорации вроде MicroStrategy, как правило, ориентированы на долгосрочную перспективу и не собираются фиксировать прибыль в ближайшие месяцы или даже годы.

Следовательно, растущий спрос долгосрочных инвесторов с низким [simple_tooltip content=’Склонность экономических субъектов предпочитать потребление в настоящее время, а не в отдаленном будущем.’]временным предпочтением[/simple_tooltip] может способствовать снижению давления продаж и дефициту доступного на рынке предложения биткоина.

Рост инфляции вследствие монетарных инъекций центробанков в средне- и долгосрочной перспективе также может положительно отразиться на перспективах первой криптовалюты и упрочить ее статус защитного актива, конкурирующего с золотом.

Тест на защитный актив

Инфляционистская политика центробанков, преподнесенная как спасение экономик от последствий пандемии коронавируса, привела к повсеместному падению доверия к фиатным валютам.

В 2020 году инвесторы ринулись покупать золото, традиционно воспринимаемое как «тихая гавань» в периоды макроэкономической неопределенности. Значительно вырос спрос и на еще более дефицитный актив — биткоин.

В результате корреляция первой криптовалюты с золотом возросла, оживив дискуссии вокруг гипотезы о защитном активе.

Теснота статистической взаимосвязи с фондовым рынком постепенно пошла на спад после всплеска роста показателя на фоне мартовской глобальной паники.

Небезызвестный автор бестселлера «Богатый папа, бедный папа» Роберт Кийосаки предрек падение цены биткоина вслед за золотом и серебром на фоне позитивных новостей о вакцинах против COVID-19. Однако на деле все оказалось иначе — с 6 по 17 ноября первая криптовалюта подорожала на 13,4%, наиболее популярный драгметалл подешевел на 3,6%.

«Наблюдается рост спроса на биткоин, от тех инвесторов, которые прежде хеджировали риски инфляции и ослабления доллара через покупку драгоценных металлов», — предположили аналитики Deutsche Bank.

В том что, инвесторы все чаще предпочитают биткоин золоту, не сомневаются и представители Citibank. По их мнению, цена первой криптовалюты к концу 2021 года способна достичь $318 315 благодаря закреплению за собой статуса цифрового золота в XXI веке.

Управляющий директор Citibank Том Фитцпатрик отметил, что пандемия COVID-19 и связанные с ней монетарные и фискальные меры правительства создают такую же рыночную среду, как и на рынке золота в 1970-х годах. Власти развитых стран дали четкий сигнал, что не будут уклоняться от беспрецедентного печатания денег, пока не восстановятся показатели ВВП и занятости.

Майкл Зонненшайн из Grayscale Investments уверен, что рост числа биткоин-инвесторов говорит о дееспособности первой криптовалюты как класса активов.

«Я думаю, что покупая и включая биткоин в портфель, они [инвесторы] понимают — это средство сбережения, страховка от инфляции, цифровое золото и новая форма денег, которая намного лучше подходит для сегодняшнего цифрового мира, чем исторические средства накопления, такие как золото», — подчеркнул управляющий директор Grayscale Investments.

Аналитики финансового холдинга JPMorgan обнаружили, что биткоин-траст Grayscale Investments опережает биржевые фонды (ETF) на базе золота по притоку средств. Главная причина — растущий спрос со стороны институциональных игроков.

«Ранее мы отметили значительный потенциал биткоина для долгосрочного роста, если он будет интенсивнее конкурировать с золотом в качестве «альтернативной» валюты», — подчеркнули эксперты.

Бывший соратник Джорджа Сороса по фонду Quantum миллиардер Стэнли Дракенмиллер инвестировал часть находящегося под его управлением капитала в первую криптовалюту. Он допустил, что биткоин может оказаться лучшим инструментом для сохранения стоимости, чем золото.

«Я владею золотом в разы больше, чем биткоином. Но начистоту, если ставка на золото работает, то ставка на биткоин, вероятно, будет работать лучше. Рынок последнего меньше, не столь ликвиден и имеет большую бету», — сообщил миллиардер.

Дракенмиллер предсказал падение курса доллара США на горизонте трех-четырех лет и рост привлекательности цифрового золота в качестве «инструмента сохранения капитала».

Легендарный трейдер Пол Тюдор Джонс сообщил своим клиентам, что рассматривает торговлю биткоин-фьючерсами как страховку против текущей политики центральных банков, которые печатают деньги для борьбы с пандемией коронавируса.

«Чтобы максимизировать прибыль, нужно владеть самым быстрым скакуном. Если хотите услышать мой прогноз, то я бы поставил на биткоин», — подчеркнул Джонс.

Биткоин же, по его мнению, является средством накопления. Актив, утверждает миллиардер, прошел испытание на прочность по четырем критериям: покупательная способность, ликвидность, портативность и надежность.

Джонс, вложивший до 2% своих активов в цифровое золота, видит в первой криптовалюте значительный потенциал роста.

«Биткоин имеет огромное количество действительно умных и искушенных людей, которые верят в него. Это похоже на инвестирование со Стивом Джобсом и Apple или раннее вложение в Google», — заявил глава Tudor Investment.

Мексиканский миллиардер Рикардо Салинас Плиего, инвестировавший 10% своих средств в биткоин, уверен, что первая криптовалюта «защищает гражданина от экспроприации [активов] государством».

Ранее основатель Grupo Salinas опубликовал ролик, где показаны мусорные пакеты с венесуэльскими боливарами.

Para iniciar con el #Bitcoin, les comparto un video tomado en un país latino donde los bancos tiran el dinero a la basura (el papel moneda no vale nada) es por eso que siempre es bueno diversificar nuestro portafolio de inversiones 😌.

Esto es la expropiación inflacionaria! 🤦🏻♂️ pic.twitter.com/ahblQW6AhO

— Ricardo Salinas Pliego (@RicardoBSalinas) November 17, 2020

«Я делюсь видео, сделанным в латинской стране, где банки выбрасывают деньги (бумажные деньги ничего не стоят). Поэтому всегда хорошо диверсифицировать инвестиционный портфель», — написал бизнесмен.

Более устойчивый рост, чем в 2017 году

Сооснователь Coin Metrics Ник Картер назвал несколько фундаментальных отличий текущего роста биткоина с тем, что было три года назад.

Он отметил, что в 2017 году рынок толкали вверх розничные инвесторы, которые через биткоин уходили в другие криптоактивы и участвовали в ICO. Крупные игроки попросту не могли войти в рынок из-за отсутствия соответствующей инфраструктуры.

«Тогда еще не было квалифицированных кастодианов, прайм-брокеридж только обретал силу. По сути, не было рынка кредитования, на CME только запустилась торговля фьючерсами», — напомнил Картер.

По его словам, за последние три года доступ к рынку институциональных инвесторов стал «более комфортным».

Картер отметил, что крупные участники рынка настроены на долгосрочное удержание первой криптовалюты в качестве страховки от роста инфляции, вызванной беспрецедентными монетарными мерами правительств.

Инвесторы обеспокоены перспективой глубокого погружения процентных ставок в негативную область. Их привлекает алгоритмически ограниченная эмиссия биткоина, добавил он.

С выводами Картера об отличиях с 2017 годом согласен и аналитик Вилли Ву.

Who has been buying this rally? It’s smart money… High Net Worth Individuals. You can see the average transaction value between investors taking a big jump upwards. OTC desks are seeing this too.

Bitcoin is still in it’s stealth phase of its bull run. pic.twitter.com/3q41pmNVP9

— Willy Woo (@woonomic) November 9, 2020

«Кто стоит за этим ралли? Это умные деньги… Люди с высоким уровнем благосостояния. Средняя стоимость сделки между инвесторами делает большой скачок вверх. Внебиржевые трейдеры тоже в курсе этого тренда. Первая криптовалюта все еще находится в скрытой фазе бычьего ралли», — написал он.

На следующем графике виден скачок оранжевой линии, которая характеризует скорость притока новых инвесторов. В последний раз подобные темпы наблюдались в конце 2017 года.

Best of all we are not just seeing smart money flow in, it’s NEW smart money.

Orange line is the rate of new investors coming in per hour previously unseen before on the blockchain.

It’s seriously bullish.

Another killer chart by @glassnode. pic.twitter.com/ZXk95ksx3b

— Willy Woo (@woonomic) November 9, 2020

Первая криптовалюта неожиданно получила поддержку и от Китая. Освещая ценовое ралли, государственный телеканал CCTV заявил, что такие фундаментальные факторы, как активность биткоин-разработчиков и динамика инвестиций в экосистему, «более продвинутые» по сравнению с бычьим рынком 2017 года.

CCTV, China’s Official TV Channel: #Bitcoin price surpasses $17.5k, up 70% in less than 50 days. Compared with 2017’s bull market, bitcoin’s network, development and investment eco-system are now far better. The recent rise is driven by institutional funds. pic.twitter.com/yZqzGU5veM

— cnLedger (@cnLedger) November 18, 2020

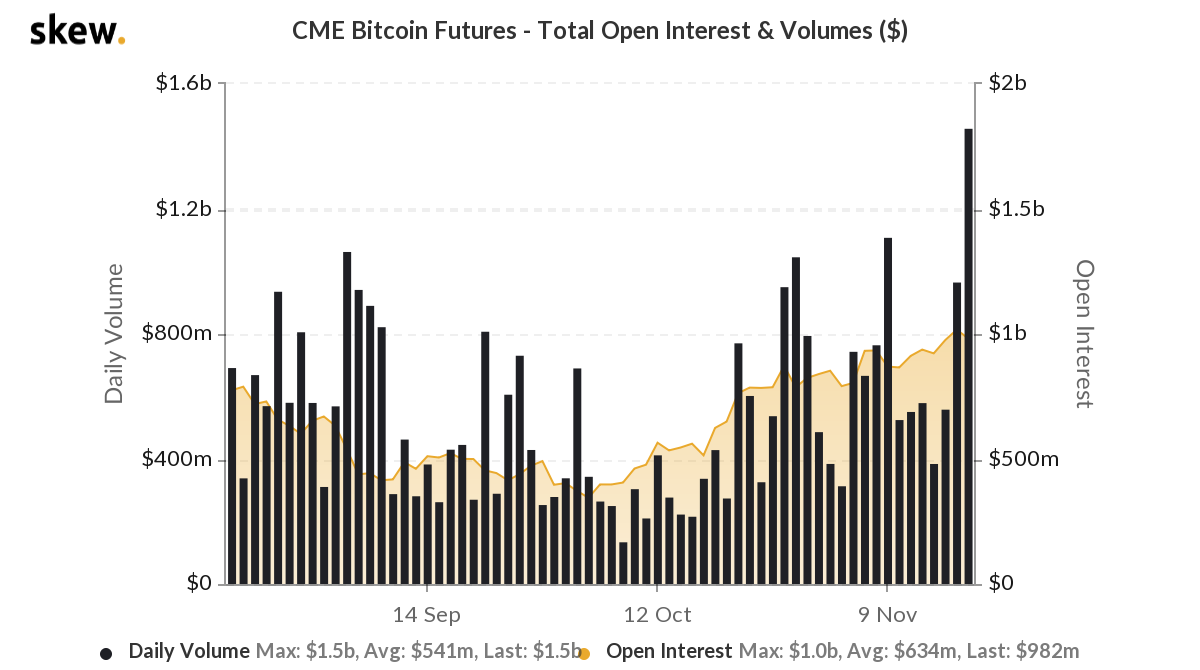

Об интересе крупных игроков к цифровому золоту и продуктам на его основе также свидетельствует рост активности на Чикагской товарной бирже (CME). На прошлой неделе открытый интерес (ОИ) по биткоин-фьючерсам на регулируемой бирже достиг рекордного $1 млрд.

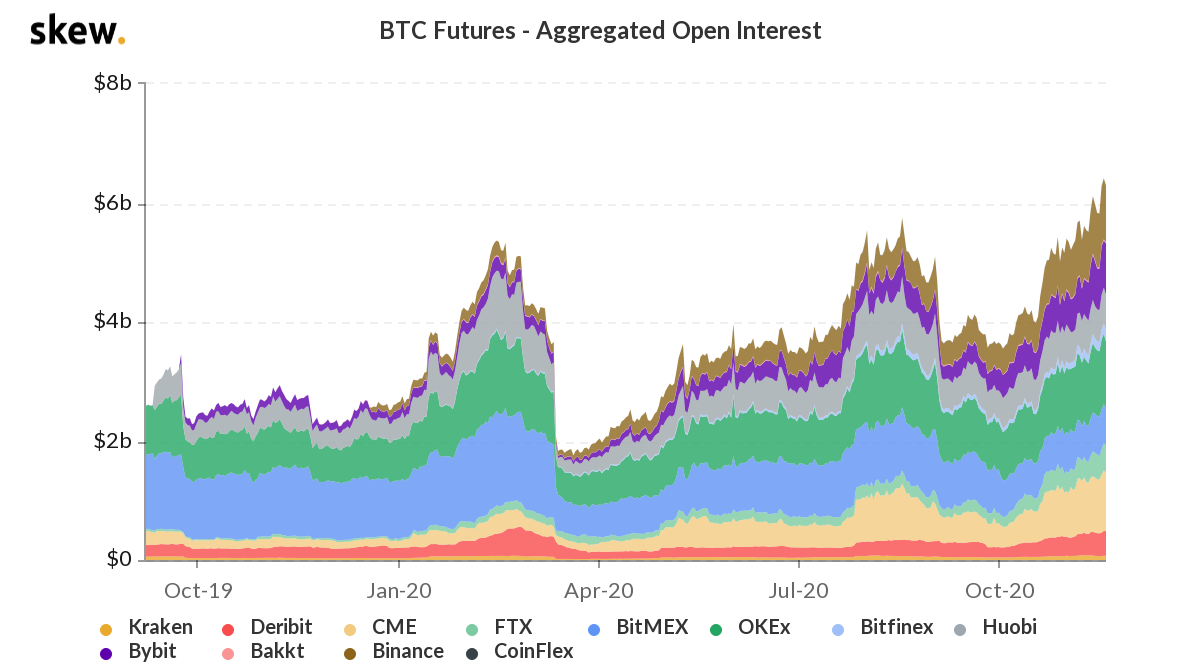

Совокупный ОИ на рынке биткоин-фьючерсов также обновил исторический максимум.

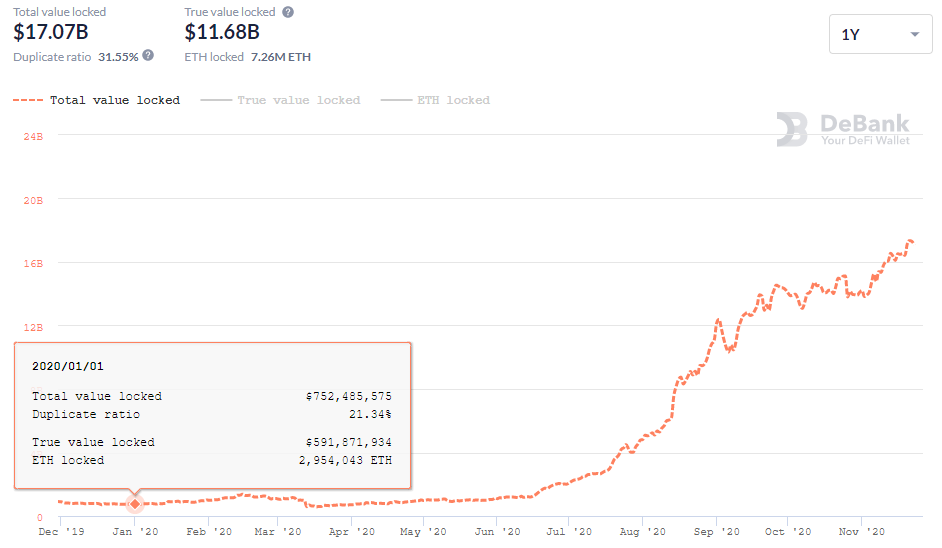

Неудержимый рост DeFi

Сегмент децентрализованных финансов (DeFi) продолжает экспоненциальный рост. С начала года общая стоимость заблокированных в этом секторе активов (TVL) выросла в 22 раза.

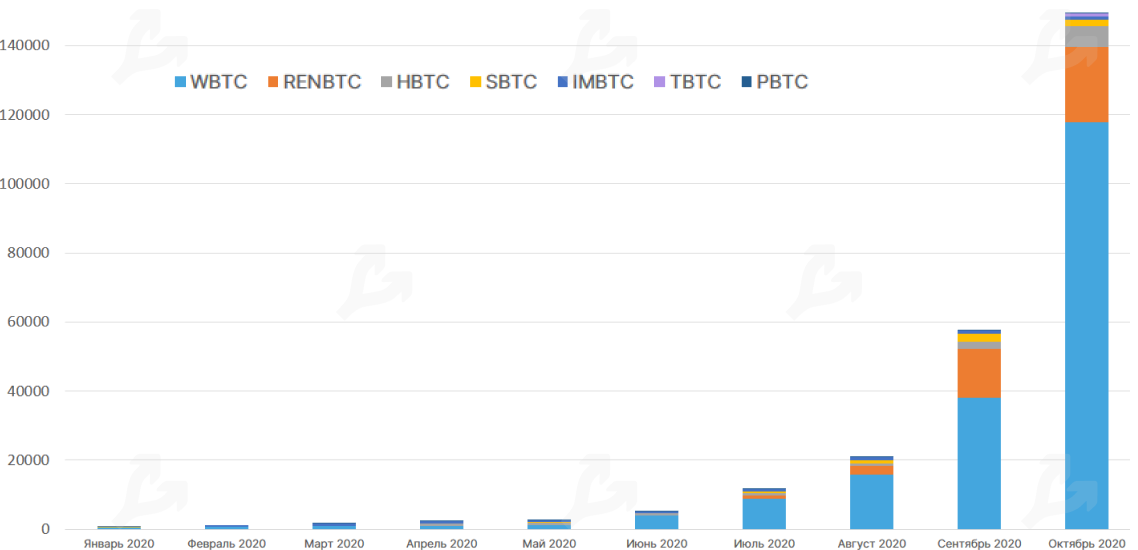

Вместе с DeFi-сектором бурный рост демонстрирует сегмент токенизированных на блокчейне Ethereum биткоинов.

Согласно Dune Analytics, по состоянию на 23 ноября на рынке обращается 152 333 биткоина на эфире. Это соответствует 0,716% от общего объема предложения первой криптовалюты.

Протоколы вроде WBTC, renBTC и HBTC предлагают держателям цифрового золота доступ к изобилующему приложениями сектору DeFi. Спрос на обеспеченные биткоин-резервами Ethereum-активы также ограничивает активное предложение первой криптовалюты и, следовательно, способствует ее росту.

Выводы

Текущее ралли биткоина действительно во многом отличается от того, что происходило в конце 2017 года. Об этом говорят вовлеченность крупных игроков, отсутствие чрезмерного хайпа, восприятие цифрового золота как средства сбережения и хеджирующего актива, а также различные ончейн-метрики.

Риторика в отношении биткоина за последние годы изменилась настолько, что даже уходящий со своего поста глава SEC Джей Клейтон признал, что биткоин может восприниматься как средство накопления и расчетов, противостоящее «неэффективности» нынешних платежных систем.

Судя по оттоку средств с централизованных бирж, накоплению средств на некастодиальных кошельках и росту числа адресов, биткоин-инвесторы предпочитают долгосрочное хранение спекуляциям, а общее число участников рынка растет.

Немаловажную роль в массовом принятии цифрового золота призвана сыграть платежная компания PayPal, обладающая огромной клиентской базой.

Если биткоин и в дальнейшем будет восприниматься в качестве инструмента, хеджирующего негативные макроэкономические тенденции, можно ожидать усиление притока институционалов. Это будет означать еще большую интеграцию первой криптовалюты с традиционным финансовым рынком, ужесточение конкуренции за дефицитный актив и дальнейший рост его цены.

Подписывайтесь на новости ForkLog в Telegram: ForkLog FEED — вся лента новостей, ForkLog — самые важные новости и опросы.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!