Мировой экономический кризис уже на пороге. Объясняем, какие риски он несет для биткоина и майнеров

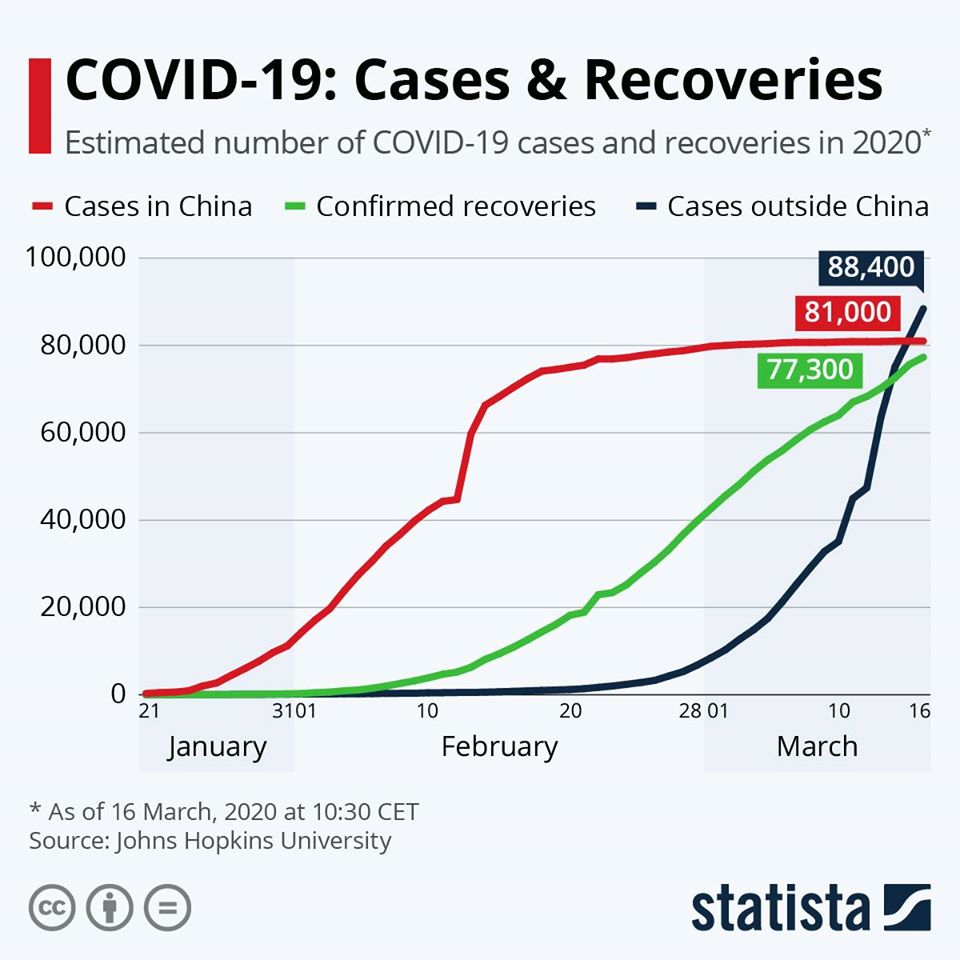

Прошлые несколько недель несомненно стали настоящим испытанием как для биткоин-инвесторов, так и для сторонников традиционных финансов. Рынки продолжает лихорадить, а темпы распространения коронавируса никак не идут на спад, создавая значительную неопределенность.

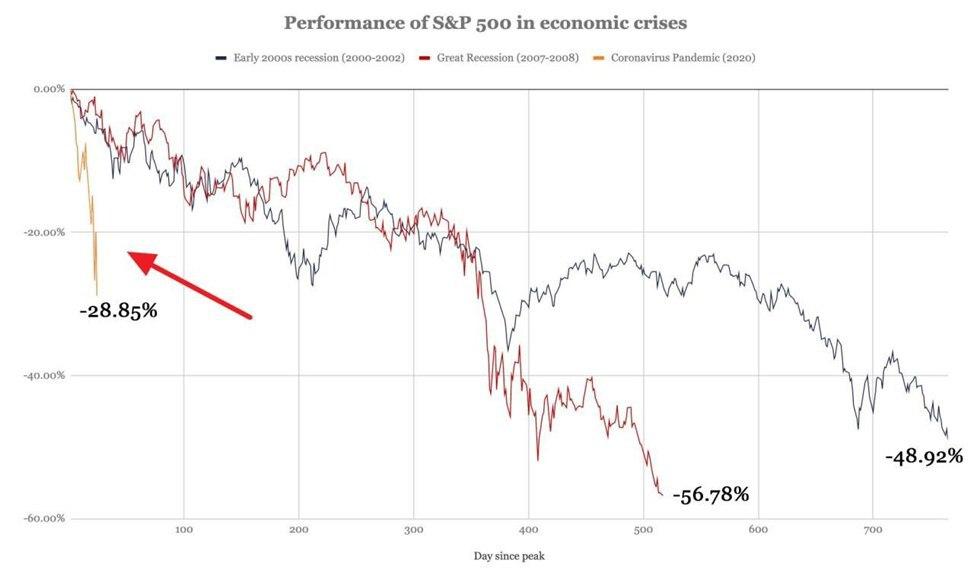

Темпы распространения вируса остаются прежними (зеленая линия), а число зараженных в мире превысило количество больных в Китае. Источник: Statista, данные на 16 марта

Закрываются торговые центры и международные подразделения компаний, затрудняется логистика и работа общественного транспорта, нарушаются производственные цепочки. Также закрываются границы стран и переносятся многие масштабные мероприятия, включая чемпионат Европы по футболу. Все это ухудшает настроения инвесторов, снижает деловую активность и совокупный спрос, что неизбежно отражается на мировых индексах.

Наступит ли новый мировой кризис или, быть может, он уже начался? Как поведут себя биткоин, другие криптовалюты и майнеры, если коронавирус продолжит распространяться, а мировые индексы — падать? Журнал ForkLog постарается ответить на эти вопросы.

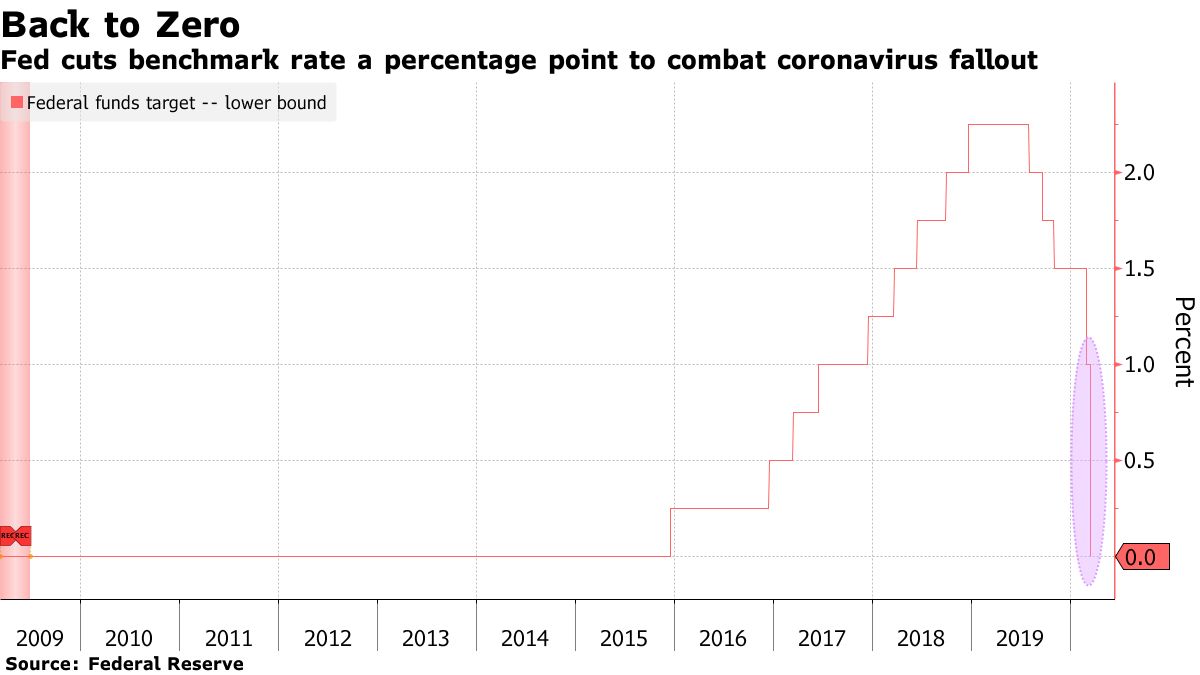

Отчаянные меры ФРС, как в 2008 году

На фоне усиливающейся глобальной неопределенности и страха дальнейшего распространения коронавируса Федеральная резервная система (ФРС) внезапно снизила ключевую ставку на 1%, до диапазона 0-0.25%. Для предотвращения рецессии и оживления деловой активности центробанк приняло решение о выкупе казначейских облигаций и облигаций с ипотечным покрытием на $700 млрд.

Монетарная экспансия и количественное смягчение (QE) для впрыска ликвидности в экономику выглядят как экстренные меры, очень напоминая события 2008 года. Начавшийся тогда в США финансовый кризис перерос в глобальный, по масштабам и последствиям сопоставимый лишь с Великой депрессией 1930-х годов.

Впервые количественное смягчение ФРС применила в ноябре 2008 года на $600 млрд. Индексы хоть и продолжили снижаться до марта 2009 года, но QE помогло сбить темпы падения.

Помимо вышеперечисленных мер, 15 марта Федрезерв объявил о введении так называемого дисконтного окна — позволяющего финучреждениям занимать на срок до 90 дней деньги для покрытия дефицита ликвидности. При этом нормы обязательных резервов снизили до нуля. По всей видимости, такие меры нацелены на поддержку недорогими кредитами проблемных предприятий, чтобы предотвратить массовые сокращения работников или, что хуже, банкротства.

Это едва ли не самые радикальные меры, которые центробанк когда-либо принимал всего за один день. Представители ФРС заявили, что готовы задействовать весь имеющийся арсенал монетарных инструментов в случае усиления рисков глобальной рецессии.

В ходе спешно организованного пресс-брифинга глава ФРС Джером Пауэлл выразил опасения, что деловая активность во втором квартале будет слабой. По его словам, трудно спрогнозировать, сколько продлится пандемия. Также он намекнул, что не исключает использования правительством стимулирующих фискальных мер.

«Что может сделать фискальная политика и в действительности только фискальная политика — это повлиять напрямую на пострадавшие отрасли и работников», — подчеркнул Пауэлл.

Отметим, что экстренные меры фискальной политики обычно предполагают еще большую степень государственного вмешательства в экономику и, следовательно, значительное искажение рыночных сигналов. При этом нацелены они, как правило, на долгосрочный эффект.

Пауэлл подчеркнул, что исключает введение отрицательных ставок, которые использовались в европейских странах и Японии. Учитывая это заявление и текущую ставку, можно предположить, что последним оплотом американских властей послужит расширение количественного смягчения (возможно, до $1 трлн), а также предоставление бизнесу и населению мощных бюджетно-налоговых стимулов.

Близкая к нулю ставка впервые была установлена в 2008 году, продержавшись на этом уровне до декабря 2015 года.

Экономист чикагского подразделения Grant Thornton Дайана Суонк уверена, что в ФРС уверены в необходимости принятия более радикальных мер для предотвращения рецессии.

«Монетарных стимулов недостаточно. ФРС большую готовность пойти еще гораздо дальше, чем федеральное правительство», — подчеркнула Суонк.

Теперь Федрезерв готовится дать денег первичным дилерам — ведущим американским банкам — для скупки подешевевших корпоративных облигаций, то есть, долгов компаний. Таким образом, американские власти всерьез опасаются мощной волны банкротств. Впрочем, рейтинговое агентство S&P Global ожидает роста уровня корпоративных дефолтов в США выше 10% в ближайшие 12 месяцев.

Как мертвому припарки

Даже экстраординарных монетарных стимулов оказалось недостаточно — они лишь усилили нехорошие предчувствия инвесторов.

На следующий день после обнуления ставки американские рынки продемонстрировали одно из самых глубоких падений в истории. В частности, 16 марта оказалось третьим наихудшим днем для индекса S&P 500, который просел на 324,89 пункта (-11,98%), до отметки 2386,13.

График индекса S&P 500 от TradingView

Исторически наихудшим днем для “барометра американской экономики” было 19 октября 1987 года — тогда падение индекса S&P 500 составило 20,5%. Второе наибольшее дневное падение произошло 28 октября 1929 года — 13%.

Старейший американский промышленный индекс Dow Jones 16 марта снизился на 12,93%. Индекс доллара США упал на 0,4% до 98,482, а цена золота немного отскочила вверх.

На фоне стремительного падения S&P 500 доходность американских гособлигаций снизилась до исторического минимума, что говорит о высоком спросе на них в качестве «тихой гавани» для капитала.

Европейские индексы, включая FTSE 100 и DAX, упали более чем на 7%, CAC 40 и Euro Stoxx 50 снизились на 8,8% и 9% соответственно.

Fiat Chrysler заявила в понедельник, что до 27 марта приостанавливает производство на большинстве своих заводов в Европе из-за коронавируса. Акции компании упали на 10%.

British Airways (BA) и EasyJet заявили, что резко сократят мощности, чтобы попытаться пережить вспышку коронавируса, которая приостановила поездки по всему миру. Компания International Airlines Group, владелец British Airways, заявила, что сократит летную мощность по крайней мере на 75% в апреле и мае. Акции упали на 26%.

Министры финансов Евросоюза рассматривают возможность использования Фонда финансовой стабильности (ESM), сыгравшего важную роль в преодолении кризиса суверенного долга в 2010-2012 годов.

В настоящий момент в ESM сформирован резерв в €410 млрд и с большой вероятностью министры задействуют эти средства. На фоне продолжающейся паники на финансовых рынках страны G7 уже пообещали «сделать все необходимое для обеспечения решительных глобальных ответных мер».

В пятницу, 13 марта, Еврокомиссия понизила прогноз ВВП на 2020 год с 1,4% до -1%, оценив ущерб от коронавируса в 2,5%.

Нефть марки Brent впервые с января 2016 года упала ниже $30.

График нефти Brent от TradingView

Теперь цена нефти самая низкая за последние 20 лет.

The Price of Crude Oil is lower than it was 20 years ago…

March 16, 2000: 29.28

Today: 28.70$WTIC pic.twitter.com/LzDiLxZmqw— Charlie Bilello (@charliebilello) March 17, 2020

Очевидно, что столь стремительное падение «черного золота» обусловлено не только избытком его предложения на рынке, но и снижением спроса из-за падения деловой активности в глобальном масштабе.

Не отошедший после потрясения из-за провала сделки ОПЕК+ российский рынок после открытия торгов 16 марта предсказуемо снизился на 3,79% до 2228,5 пункта, индекс РТС упал на 3,78% до 954,18 пункта.

Отсутствие хоть какой-то положительной реакции рынков на предпринимаемые государствами экстренные антикризисные меры указывает на высокую вероятность продолжения крутого пике мировых индексов, биржевых товаров и акций. К слову, темпы падения S&P 500 значительно опережают динамику этого индекса в предыдущие кризисы 2000 и 2008 годов:

Глобальная рецессия уже на пороге

Рецессией обычно считается падение ВВП, рост безработицы и сокращение инвестиций на протяжении двух кварталов подряд. В частности, именно таким образом рецессия фиксируется Национальной статистической службой Великобритании.

Однако в Национальном бюро экономических исследований США рецессией могут назвать сопровождаемый «значительным снижением деловой активности» спад, продолжающийся всего несколько месяцев.

Также существует термин «депрессия», означающая «низшую точку» производства и занятости, дно экономического цикла. Это, как правило, сильное сокращение реального ВВП на протяжении нескольких лет подряд. В сущности, депрессия — чрезвычайно сильная и затянувшаяся рецессия.

Эксперты крупнейшего в США независимого брокера-дилера LPL Financial без тени сомнения заявили, что самый долгий за всю историю традиционных финансов бычий рынок завершен.

Однако, по словам аналитиков, начало медвежьего рынка вовсе не означает наступление рецессии. Тем не менее последняя случается в большинстве случаев после разворота долгосрочного тренда.

Три последних медвежьих рынка переходили в рецессию.

Исторически большинство медвежьих рынков — свыше 70% — сопровождались рецессией, согласно данным LPL. Так было в последние десятилетия — в 1990, 2000 и 2008 годах.

Некоторые экономисты уверены, что экономический спад продлится всего несколько месяцев и США удастся избежать технической рецессии. Например, в JPMorgan ожидают оживления деловой активности в середине 2020 года, после спада темпов распространения коронавируса.

Сохраняют умеренный оптимизм и эксперты Bank of America.

«Мы полагаем, что в ближайшие месяцы экономика будет “флиртовать” с рецессией. Отрицательный показатель ВВП будет во II квартале, а в III начнется слабый рост, после чего начнется восстановление», — заявила главный экономист банк Мишель Майер.

Не столь оптимистичны в Goldman Sachs, эксперты которого прогнозируют достижение индексом S&P 500 дна на отметке 2000, если коронавирус продолжит распространение со всеми вытекающими последствиями для экономики.

По словам стратега Goldman Sachs Дэвида Костина, усугубление эпидемиологической ситуации лишит многие компании прибыли, что повлияет на рынки и экономику в целом. Так, в воскресенье, 15 марта, Nike Inc. объявила о закрытии всех магазинов в Северной Америке и Западной Европе. Аналогичное решение приняла Apple, которая закроет все магазины за пределами Китая до 27 марта.

Тем не менее в заявлениях Костина просматривается луч надежды — аналитик ожидает чуть ли не в V-образного разворота рынка в конце года и возвращение S&P 500 к 3200 в результате ралли на 60% от дна.

Что касается краткосрочной перспективы, то в марте-апреле Goldman Sachs ожидают резкого сокращения американской экономики и не исключают официального объявления рецессии.

По мнению экспертов инвестиционного банка, крупнейшая экономика мира во втором квартале сократится на 5%, а по итогам первого квартала будет зафиксирован нулевой рост. Однако в третьем и четвертом кварталах Goldman Sachs все еще ожидает роста в 3% и 4% соответственно.

Они добавили, что люди будут ограничивать себя в поездках, развлечениях, походах в рестораны. Нагнетать и без того сложную ситуацию продолжат нарушения в цепях поставок и ухудшение общего финансового состояния компаний.

Спустя несколько дней после этих заявлений стало известно, что Goldman Sachs, а также Morgan Stanley уже считают глобальную рецессию базовым сценарием.

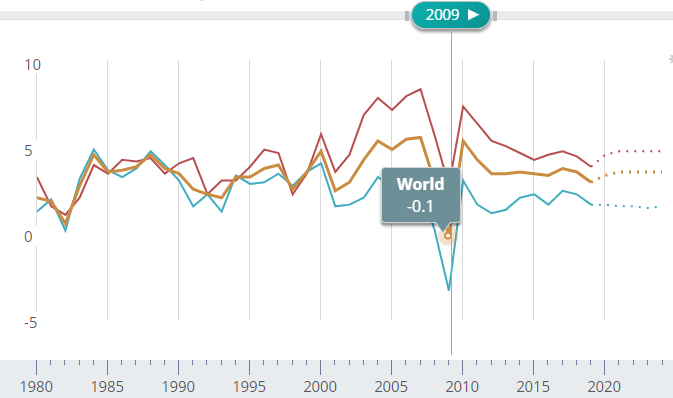

В частности, Morgan Stanley ожидает в этом году замедления мировой экономики до 0,9%, Goldman Sachs — до 1,25%, S&P Global Ratings — до 1-1,5%. Согласно Morgan Stanley, спад будет не столь болезненным, как в 2009 году, но гораздо сильнее, чем в 2001 или начале 1990-х.

Спад мирового ВВП в 2009 году. Данные: МВФ

Как Morgan Stanley, так и Goldman Sachs ожидают восстановления во второй половине года. Однако, по словам экспертов, есть и риск ухудшения экономической ситуации.

Аналитики Bloomberg значительно понизили прогнозы для экономики Китая на 2020 год.

«В нашем предыдущем прогнозе на этот год речь шла о росте в 5,2%. В нашем новом прогнозе отметка 1,4%, которая предусматривает 11% снижение в первом квартале», — отметили эксперты издания Чанг Шу, Дэвид Ку и Том Орлик.

JPMorgan и Deutsche Bank AG уже настаивают на целесообразности введения правительствами развивающимися стран фискальных стимулов и более активном государственном вмешательстве в экономику.

Международная консалтинговая компания McKinsey & Company представила три сценария последствий распространения коронавируса. Согласно наиболее пессимистическому из них, пандемия COVID-19 приведет к глобальной рецессии. При этом уровень потребления и сбережений населения восстановится к прежним значениям не раньше III квартала 2020 года.

Таким образом, большинство известных и авторитетных аналитиков склоняются к тому, что резкий спад все же перейдет в глобальную рецессию. Принимая во внимание абсолютную неэффективность монетарных рычагов и все еще экспоненциальные темпы распространения вируса, совсем еще недавние прогнозы постоянно пересматриваются в худшую сторону.

А что же биткоин?

Распространено мнение, что биткоин как бы существует сам по себе, не коррелируя ни с какими традиционными активами. Сторонники этой гипотезы утверждают, что такая некоррелируемость делает первую криптовалюту отличным средством диверсификации инвестиционных портфелей. Например, миллиардер Чамат Палихапития твердо убежден, что каждый инвестор должен хотя бы 1% своих активов хранить в биткоине.

Теханалитик Crypto Michaël отметил, что на фоне глобальной нестабильности многие сейчас продают «акции, биткоин и даже серебро», наращивая фиатные позиции.

Doesn’t seem unreasonable that people are selling their assets (equities, $BTC and even silver) to just increase their cash positions out of economic instabilities due to the coronavirus.

— Crypto Michaël (@CryptoMichNL) February 26, 2020

Если сопоставить недавнюю динамику S&P 500 и первой криптовалюты, выяснится, что оба графика идут почти нога в ногу:

Другими словами, инвесторы в панике сбрасывают биткоин как любой другой рисковый актив.

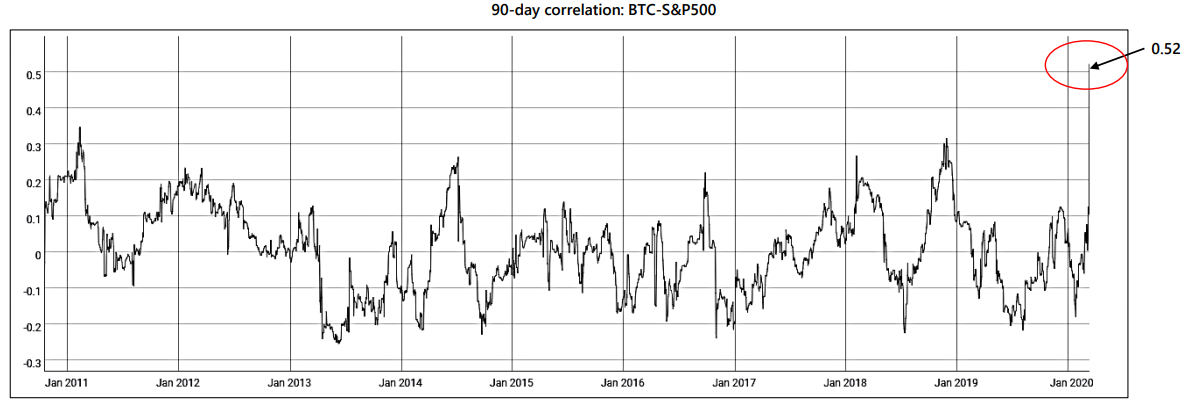

По данным Arcane Research, на фоне недавнего обвала корреляция цены биткоина и S&P 500 — достигла наивысших значений за всю историю.

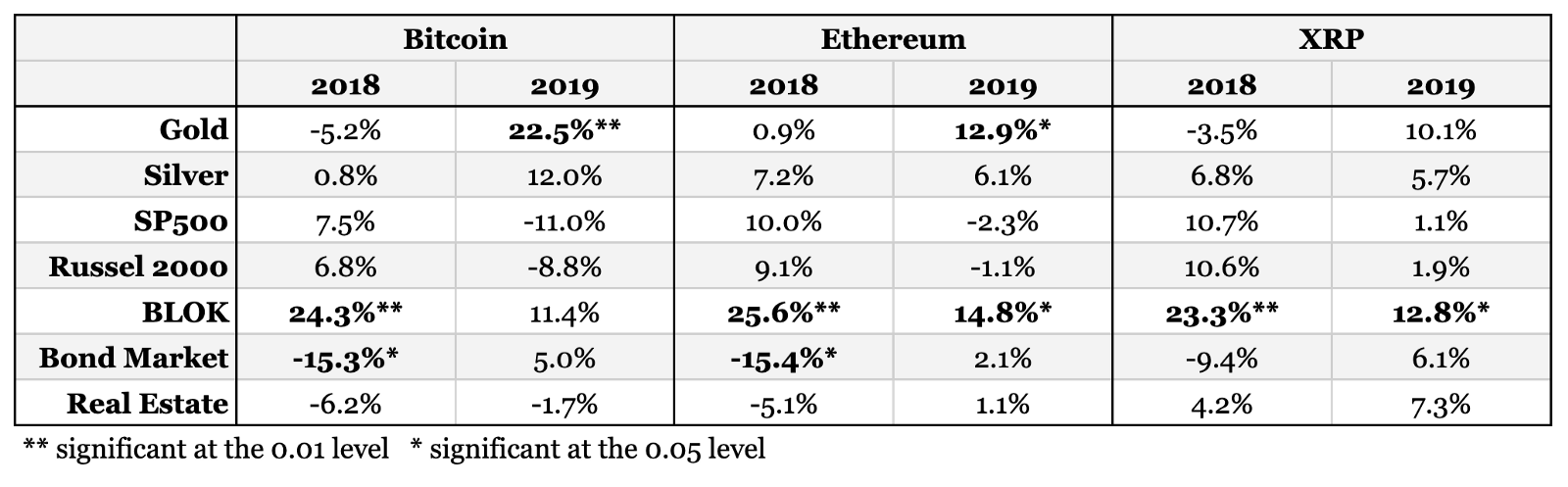

Стоит учесть, что в прошлом году корреляция BTC с S&P 500 была преимущественно отрицательной, а с традиционно защитным активом золотом — положительной.

Данные: The Block

Теперь же все наоборот, и по темпам падения биткоин не отстает от рынков акций, а корреляция с золотом существенно ослабла.

Dollar-adjusted returns YTD:

S&P 500 (??): -26.76%

Bitcoin: -27.75%

MOEX (??): -28.31%

OMX (??) -30.44%

FTSE 100 (??) -37.42%

OBX (??): -41.19%— Arcane Research (@ArcaneResearch) March 16, 2020

Далеко не все эксперты позитивно восприняли недавнее снижение ставки ФРС. Если сооснователь Morgan Creek Digital Энтони Помплиано посчитал резкое смягчение монетарной политики бычьим сигналом для биткоина, то аналитик The Block Ларри Чермак обратил внимание на тесную корреляцию первой криптовалюты с S&P 500, который продолжил стремительное падение. О том, что на текущем этапе биткоин не способен выступить хеджем против турбулентности на финансовых рынках, также сказал известный трейдер Джош Рейджер.

«В этот раз инвестиционный мир уже точно знал, что сектор криптовалют не выстоит под напором риска, и трейдеры начали продавать биткоин ровно так же, как и любой другой актив», — подчеркнул аналитик RoboForex Дмитрий Гурковский.

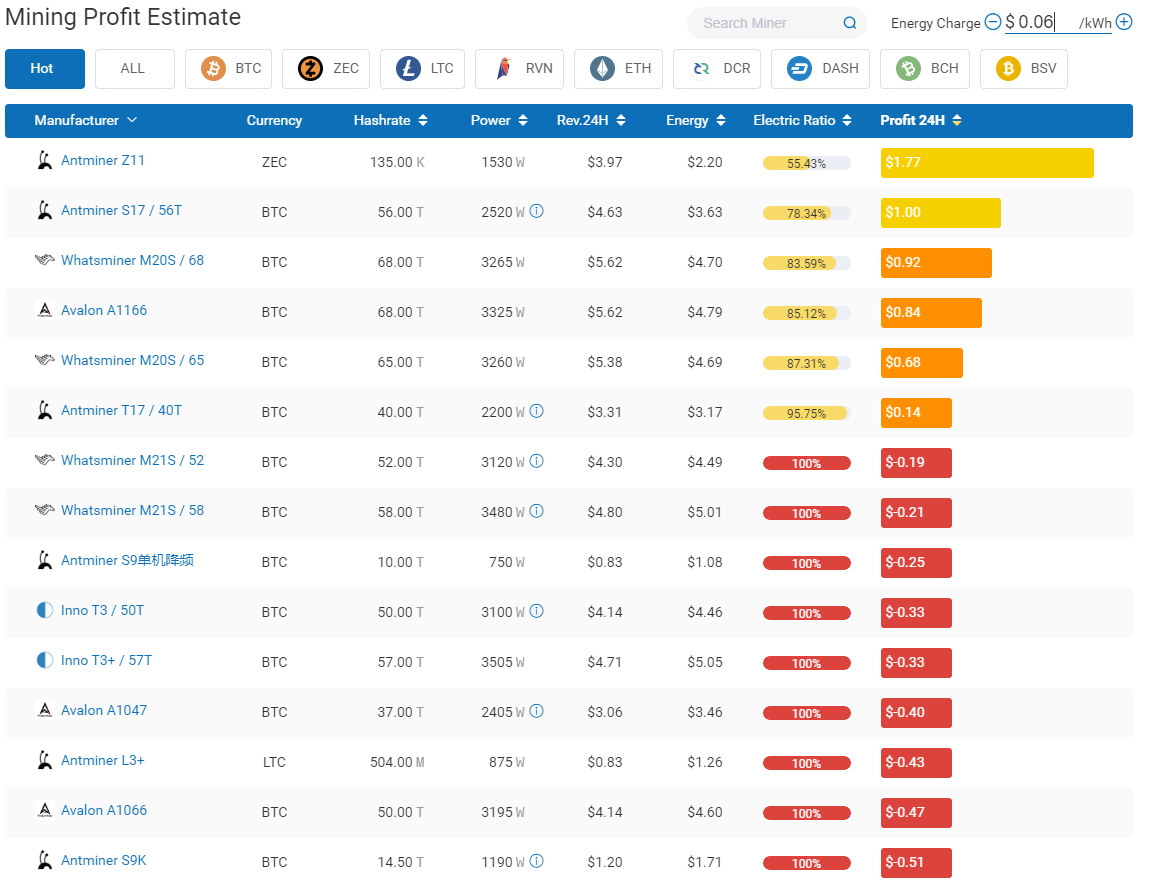

Отметим также, что столь значительное снижение цены биткоина создает существенную неопределенность, особенно учитывая приближающийся халвинг награды за блок. Последний сделает деятельность майнеров гораздо менее рентабельной.

В таблице ниже видно, что при цене электричества $0.06 за кВт⋅ч в прибыль работают лишь новейшие модели майнеров. Некогда сверхпопулярные Antminer S9 генерируют убыток.

Данные: Poolin по состоянию на 18 марта

Можно предположить, что если до 12 мая цена не покажет сколь-либо существенный рост, а сложность добычи останется примерно на текущем уровне, многие игроки индустрии попросту выйдут из игры. До этой даты можно ожидать давления на рынок со стороны некоторых майнеров, которые будут распродавать свои запасы финансовой прочности для покрытия различных издержек.

***

Популярный в последние годы тезис о неминуемом кризисе стал актуален как никогда и сейчас воспринимается более чем серьезно. Уже очевидно, что глобальная рецессия почти неизбежна, учитывая неэффективность монетарных стимулов и незатухающие темпы эпидемии.

Не исключено, что COVID-19 послужил триггером, который вызвал лавину давно назревавших кризисных процессов. Последние явно не ограничатся лишь финансовыми рынками, охватив многие отрасли и целые страны.

Учитывая сильную в последние месяцы корреляцию биткоина с мировыми индексами и непринятие криптовалюты в качестве защитного актива в периоды шока, можно предположить, что рынок криптовалют продолжит стагнировать, пока не рассеется глобальная неопределенность и темпы распространения вируса не пойдут на спад.

Низкая цена биткоина делает работу многих майнеров нерентабельной. По всей вероятности, часть игроков с не самым передовым оборудованием и относительно дорогим электричеством выйдет из игры — особенно после халвинга. Как результат, хешрейт биткоина пойдет на спад, потянув за собой сложность. Точка безубыточности майнинга, как и цена BTC, продолжат искать равновесие.

Подписывайтесь на новости ForkLog в Telegram: ForkLog Live — вся лента новостей, ForkLog — самые важные новости и опросы.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!