Хроники DeFi 2021: какие перспективы у «финансового LEGO»

В 2021 году сегмент DeFi продолжил стремительный рост. На фоне проблем с масштабированием Ethereum появилось множество альтернативных протоколов и решений второго уровня, предлагающих быстрые и недорогие транзакции.

Активное развитие сегмента открыло новые юзкейсы: протоколы с фиксированной доходностью, алгоритмические стейблкоины, менеджеры концентрированной ликвидности и децентрализованные индексы. Обрела популярность «концепция DeFi 2.0», ориентированная на капиталоэффективность, стабильность нативного токена и построение сплоченных сообществ.

ForkLog подытожил основные аспекты и тренды развития DeFi в 2021 году, сделав акцент на будущих перспективах сегмента.

Ключевое

- Сектор DeFi непрерывно растет — постоянно появляются новые, зачастую довольно сложные для понимания проекты. Многие из них предполагают взаимодействие с разными протоколами и решениями второго уровня.

- Мощный импульс к развитию получили алгоритмические стейблкоины, обернутые активы, агрегаторы доходности и ориентированные на приватность решения вроде Tornado Cash.

- Несмотря на изобилие новых продуктов, кредитование и децентрализованные биржи остаются ключевыми элементами DeFi-экосистемы.

Макровзгляд

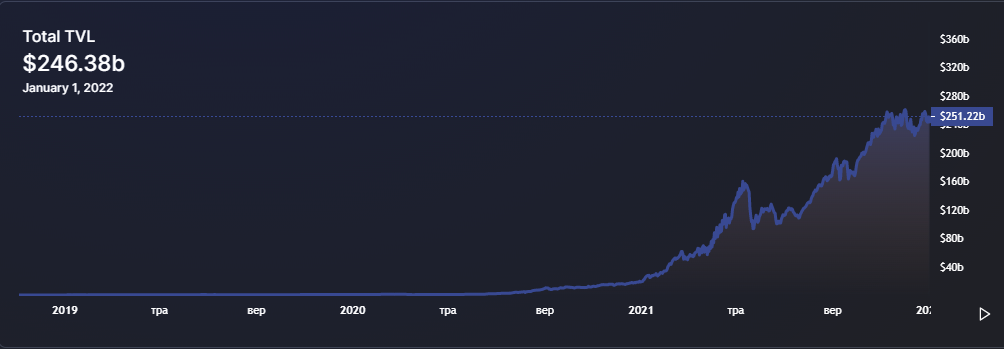

Общая стоимость заблокированных в DeFi-протоколах средств (TVL) с начала года выросла более чем в 10 раз — с $18,65 млрд до $246,38 млрд (по состоянию на 1.01.2022).

Несмотря на бурное развитие структурированных продуктов «финансового LEGO», большая часть активов пользователей сконцентрирована в относительно простых для понимания лендинговых протоколах и пулах ликвидности DEX на базе AMM.

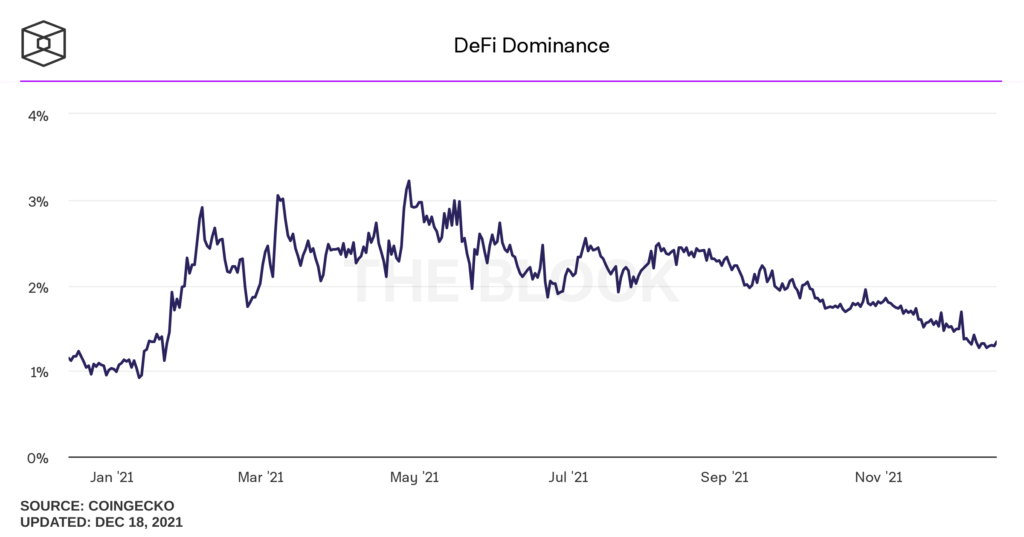

Совокупная капитализация DeFi-токенов относительно показателя всего рынка криптовалют пока незначительна — ниже 1,5%. Однако это может указывать на значительный потенциал роста сектора.

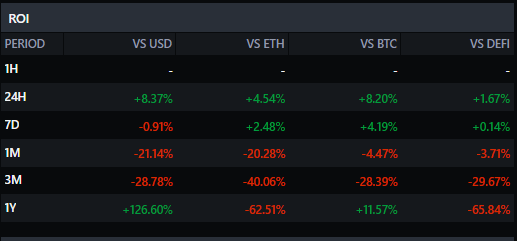

DeFi Pulse Index (DPI), состоящий из «голубых фишек DeFi» (AAVE, BAL, UNI, MKR, COMP и т. д.), большую часть года опережал показатель роста биткоина, уступая Ethereum.

Взлет цены ETH в 2021 году во многом обязан развитию DeFi. Это связано с тем, что вторая по капитализации криптовалюта используется для оплаты газа. И чем выше активность в секторе, тем больше спрос на ETH.

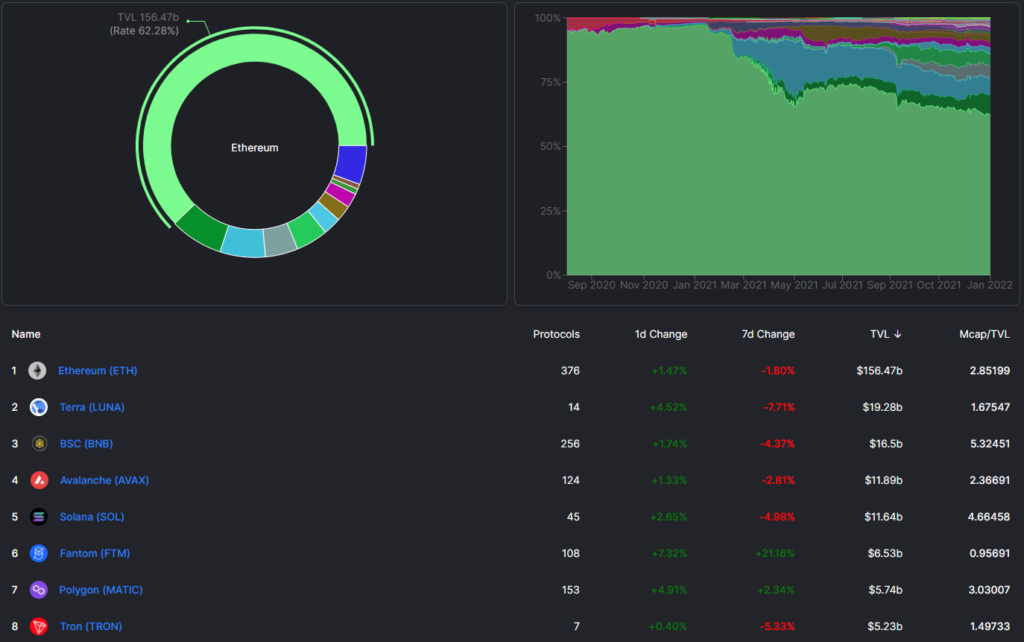

Ethereum пока остается основой DeFi, однако уверенно набирают популярность альтернативные экосистемы вроде Binance Smart Chain (BSC), Terra, Avalanche, Solana, Polygon и Fantom.

Перетоку капитала между протоколами способствуют кроссчейн-мосты. Благодаря им пользователи беспрепятственно переводят средства на платформы на базе различных технологий, выбирая пулы с более высокими показателями доходности.

Децентрализованные биржи

Ключевую роль в секторе DeFi играет децентрализованная биржа Uniswap, которая одной из первых внедрила и популяризовала механизм автоматического маркетмейкера.

Число активных пользователей ведущей DEX в мае впервые превысило отметку в 1 млн. Платформе 1inch удалось достичь этой круглой отметки в декабре.

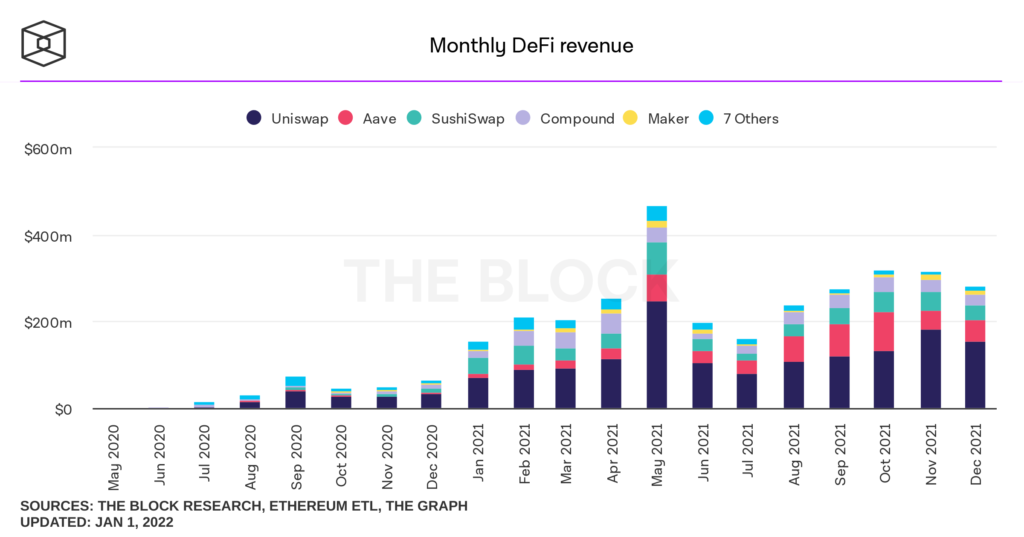

Uniswap стабильно опережает другие популярные протоколы и по показателю дохода.

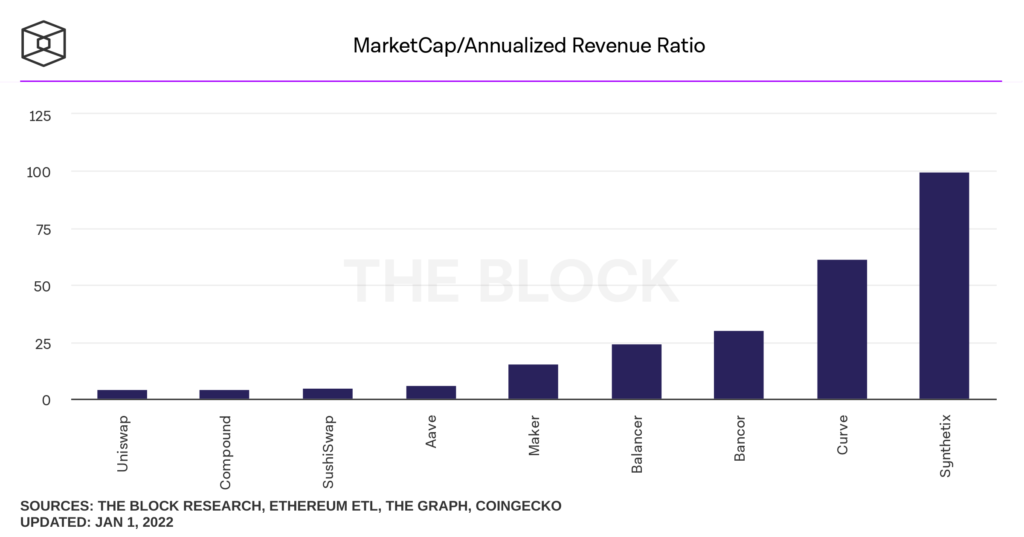

Наряду с SushiSwap у Uniswap одно из самых низких соотношений капитализация/доход. Это говорит о том, что протокол активно используется, генерирует стабильный доход и что токен UNI вряд ли переоценен.

Во втором полугодии платформа Curve, поддерживающая множество сетей, опередила Uniswap по TVL. Усилилась также конкуренция с PancakeSwap — крупнейшей DEX экосистемы Binance Smart Chain.

Однако новым драйвером роста Uniswap может послужить ее интеграция с протоколом Polygon, который в начале октября обошел Ethereum по числу активных адресов.

🗳 The Uniswap community has voted to deploy v3 on @0xPolygon through the governance process.

— Uniswap Labs 🦄 (@Uniswap) December 18, 2021

⚡️ Uniswap Labs will deploy Uniswap v3 contracts within a few days.

👀 Stay tuned. pic.twitter.com/LwVLwEngPl

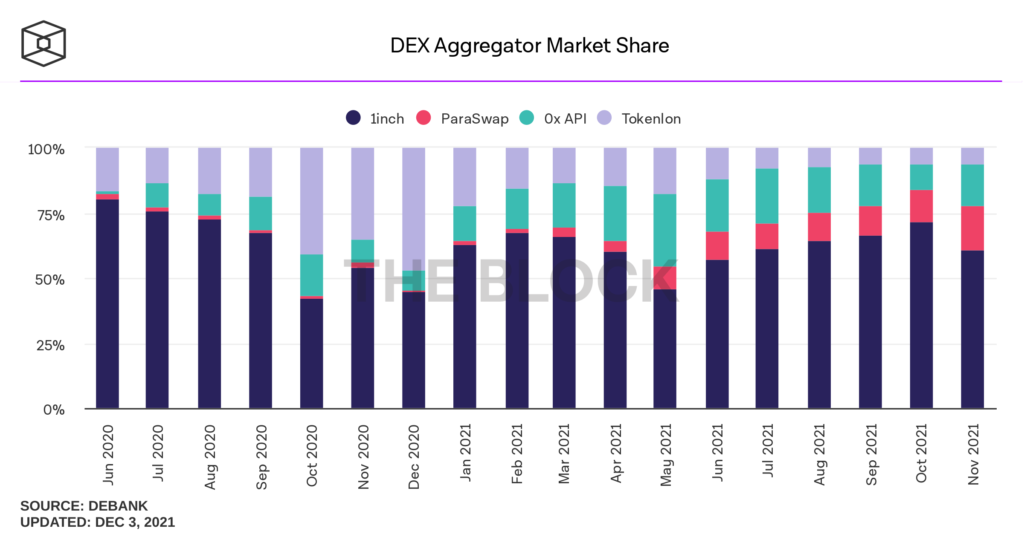

Среди пользователей популярны агрегаторы ликвидности с DEX, среди которых лидирует 1inch.

Однако растет и рыночная доля платформы ParaSwap, которая в ноябре провела несколько противоречивый эирдроп нативного токена.

Лендинговые протоколы

Протоколы кредитования остаются одними из основных компонентов DeFi. Они позволяют получать пассивный доход на вложенные средства и брать взаймы криптоактивы (главным образом стейблкоины) под приемлемый по меркам развивающихся рынков процент.

В тройку крупнейших лендинговых протоколов (по состоянию на 2.01.2022) входят:

- Aave с TVL в $14,4 млрд, поддерживающий сети Ethereum, Avalanche и Polygon;

- Anchor ($9,04 млрд) на базе Terra;

- Compound ($8,85 млрд) — ветеран сегмента на базе Ethereum.

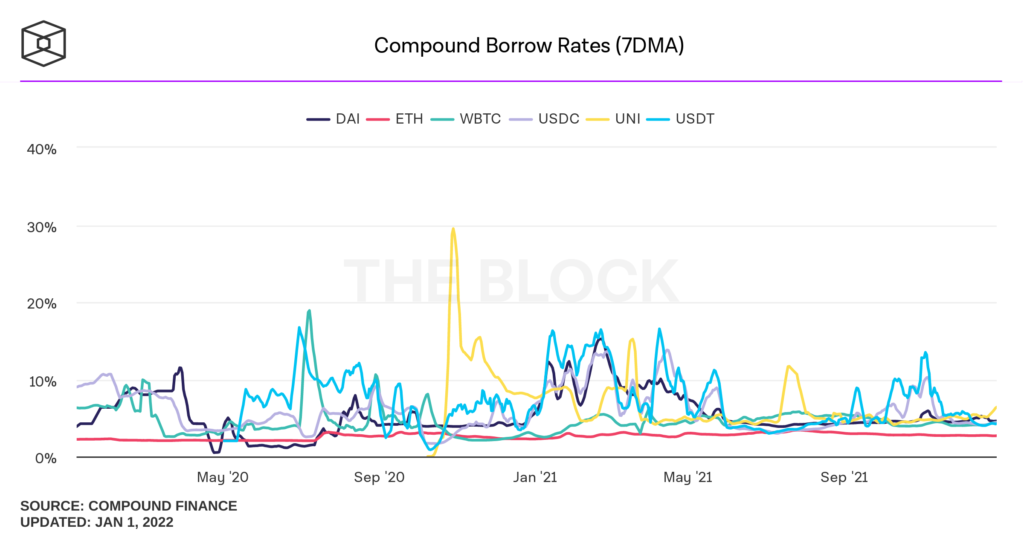

На графике ниже видно, что на фоне роста рынка в начале года ставки кредитования на Compound были относительно высокими и волатильными.

По мере «остывания» рынка к середине года волатильность уменьшилась. Также заметно, что ставки кредитования у стейблкоинов значительно выше, чем у ETH, WBTC или UNI.

В секторе криптокредитования доминируют классические платформы, предлагающие «сверхобеспеченные» займы. Однако набирают популярность протоколы нового поколения вроде Alchemix и Abracadabra. Они ориентированы на более высокую капиталоэффективность и минимизацию ликвидаций.

Постепенно развиваются протоколы с фиксированными ставками, но доля таких продуктов на рынке пока невелика.

Деривативы

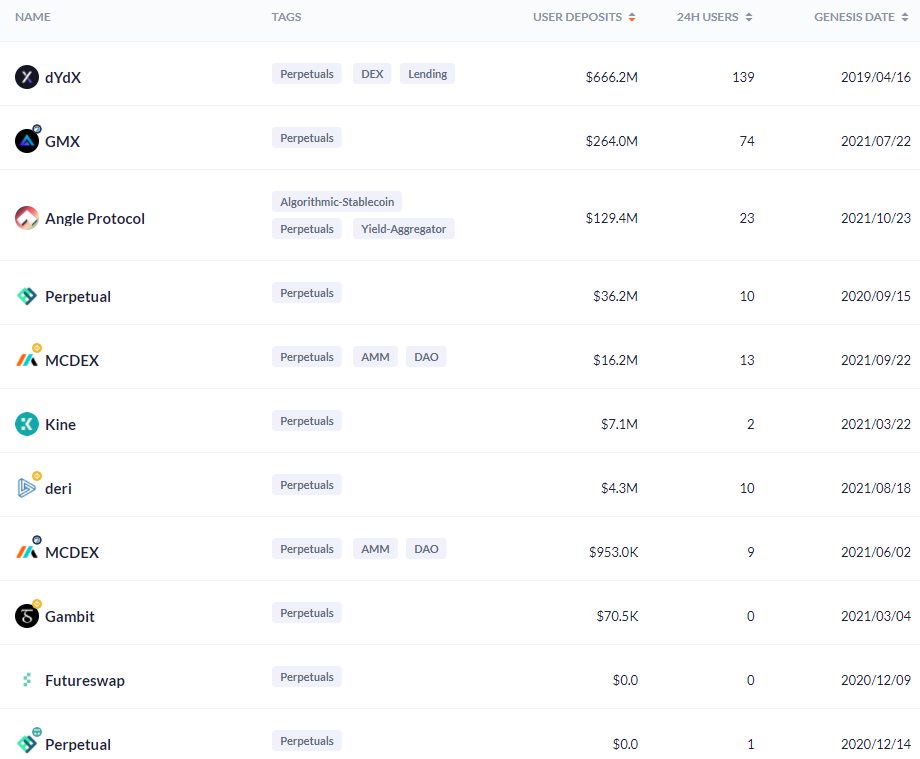

Среди протоколов децентрализованных деривативов бесспорным лидером является dYdX. У него самые высокие показатели объема ликвидности и числа пользователей.

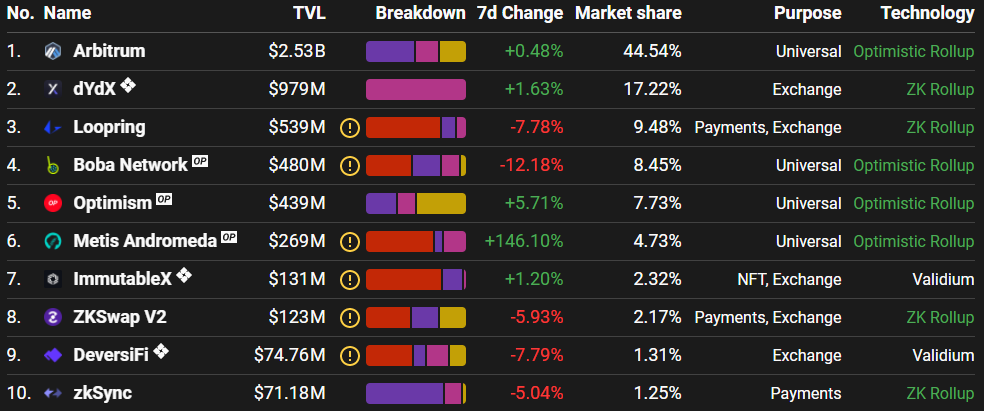

dYdX также занимает ведущие позиции по TVL среди решений второго уровня.

Успеху платформы во многом способствовали щедрый аирдроп и предшествовавший ему запуск бессрочных свопов в протоколе второго уровня. В сентябре dYdX обошла Coinbase по объему торгов, повторив успех Uniswap.

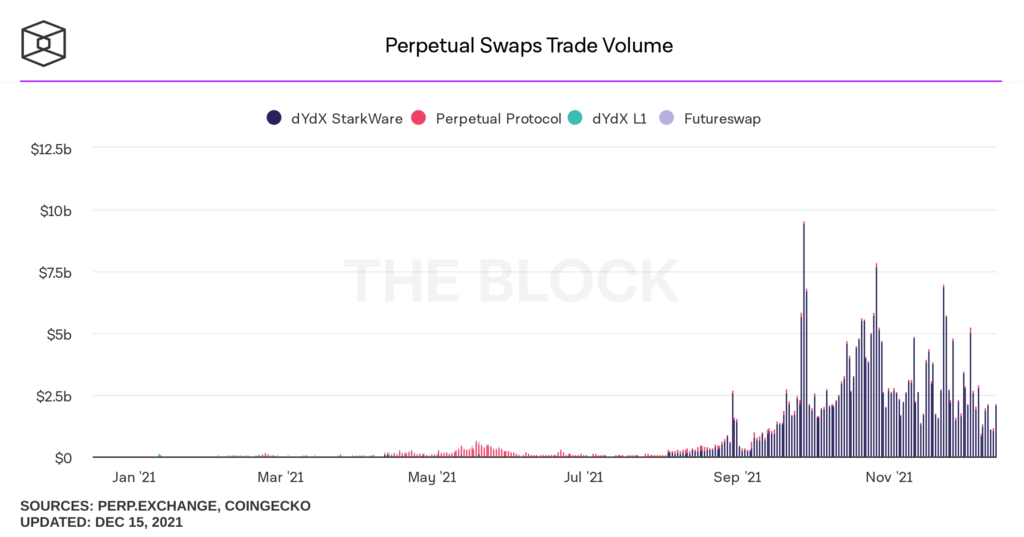

На графике ниже видно, что среди криптодеривативных платформ в мае доминировала Perpetual Protocol. Однако в августе лидерство захватила dYdX.

Заметен и начавшийся осенью тренд к снижению оборотов dYdX, Perpetual Protocol и Futureswap.

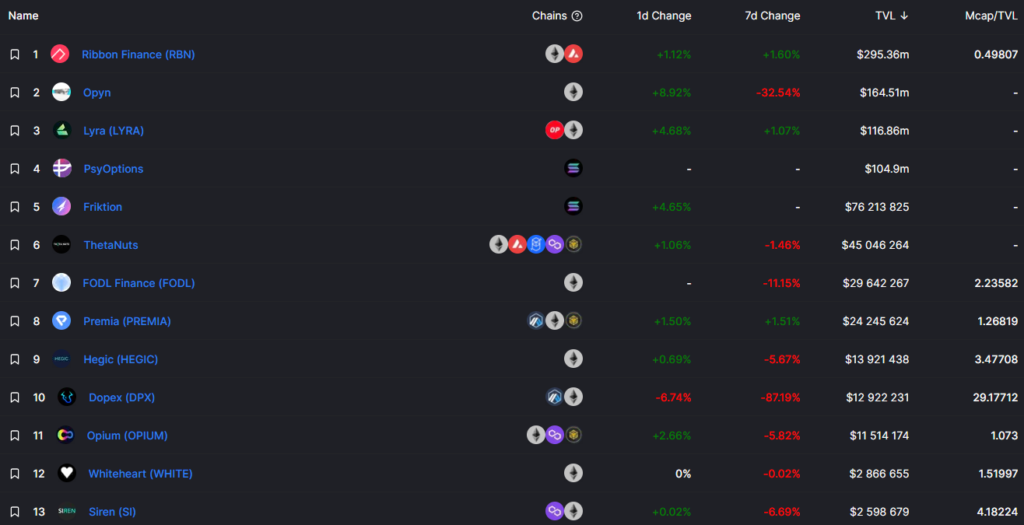

Относительно небольшие показатели TVL у протоколов децентрализованных опционов. В тройку лидеров этого сектора входят Ribbon Finance, Opyn и Lyra.

Децентрализованные опционы — хоть и довольно сложные, но интересные инструменты. Продвинутым инвесторам они открывают новые стратегии, а проектам — широкие возможности для интеграций.

Интерфейсы некоторых платформ пока нельзя назвать дружественными по отношению к пользователю. Также очевидно, что многим сервисам недостает ликвидности.

Тем не менее децентрализованные опционы — закономерный этап развития криптоиндустрии и DeFi. Этим платформам еще предстоит достичь зрелости и оправдать себя в качестве эффективных инструментов хеджирования и спекуляций.

Структурированные продукты

По мере развития DeFi появляются более продвинутые инструменты, включая протоколы второго порядка. В эту категорию можно отнести проекты-надстройки над другими сервисами. Такие платформы предназначены для:

- автоматизации определенных функций;

- увеличения доходности, например, за счет компаундинга;

- расширения функциональности базовых платформ.

В секторе лидирует агрегатор доходности Convex Finance. Запущенный в мае протокол достиг TVL в $20 млрд.

Convex Finance — представляет собой децентрализованный сервис стейкинга, основанный на протоколе Curve. Благодаря ему провайдеры ликвидности могут увеличивать доходность стейкинга без блокировки токенов CRV.

yEarn Finance от небезызвестного Андре Кронье — один из первых агрегаторов доходности в DeFi. Однако его TVL в конце 2021 года гораздо меньше, чем у Convex Finance — «всего» $5,69 млрд.

Немалую популярность во второй половине года обрел Tranchess, предлагающий структурированные продукты для инвесторов с различной склонностью к риску. Среди BSC-платформ проект занимает 3 место по TVL.

В отдельную категорию входят оптимизаторы позиций концентрированной ликвидности вроде Charm, Gelato и Popsicle Finance. Подобные платформы призваны повысить доходность провайдеров ликвидности на Uniswap v3 и снизить риски непостоянных убытков.

Алгоритмические стейблкоины и обернутые активы

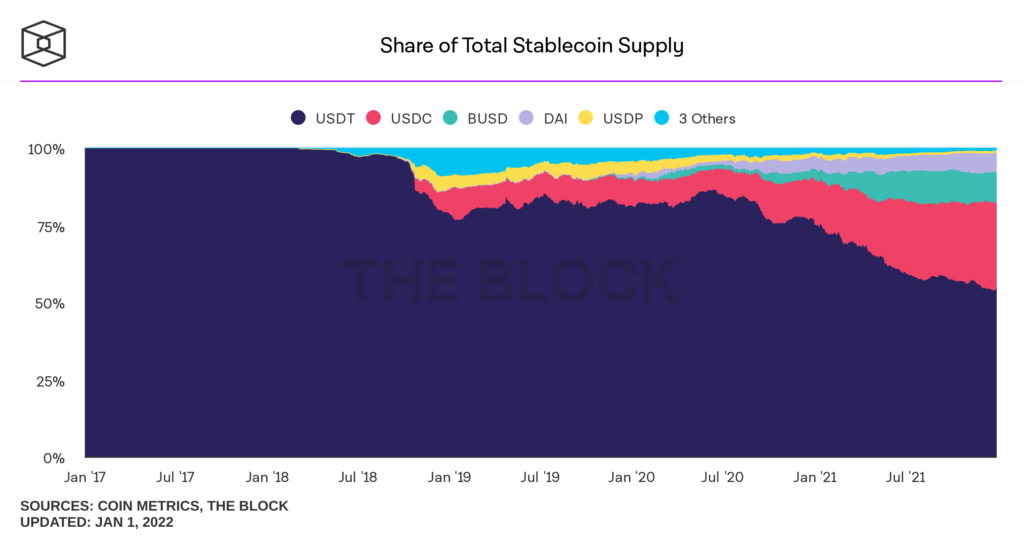

В сегменте DeFi безраздельно доминируют централизованные стейблкоины вроде USDT, USDC и BUSD. Также довольно популярны децентрализованные альтернативы — DAI от Maker и MIM от Abracadabra.

Централизованным стейблкоинам присущи регуляторные риски и риски контрагента. Так, в Сенате США в сентябре заявили о необходимости полного обеспечения «стабильных монет» наличными деньгами и их эквивалентами, а также о целесообразности регулярных аудитов.

Риски контрагента заключаются в том, что пользователи вынуждены доверять эмитенту, полагаясь на то, что выпускаемые им токены обеспечены резервами у надежного кастодиана.

Токены DAI фактически представляют собой обеспеченный залогом долг перед MakerDAO. Для такой системы характерна низкая капиталоэффективность, поскольку залог всегда превышает размер займа. Другими словами, чтобы сгенерировать некоторое количество DAI, нужно заморозить гораздо большую сумму в других криптоактивах.

В ответ на регуляторные риски и неэффективности централизованных и сверхобеспеченных стейблкоинов стали появляться алгоритмические «стабильные монеты».

Проекты, представляющие собой нечто вроде автоматизированных центробанков, используют алгоритмы для гибкого управления предложением активов и лежащей в их основе экономикой.

Бесспорный лидер в этом секторе — обеспеченный токеном LUNA стейблкоин UST от проекта Terra. В отличие от многих других алгоритмических стейблкоинов вроде AMPL, BAC или BAC, для UST характерная высокая капитализация (более $10 млрд) и стабильность курса.

Однако даже UST иногда теряет ценовую привязку к базовому активу. Например, на фоне майского обвала LUNA курс стейблкоина просел на 3,8%, но спустя пару дней восстановил паритет с американским долларом.

Благодаря развитию экосистемы и высокому спросу на стейблкоин от Terra нативный токен LUNA закрепился на 9 строчке рейтингов рыночной капитализации, оставив позади Avalanche, Polkadot и Dogecoin.

Помимо стейблкоинов, развиваются и так называемые «низковолатильные токены» вроде RAI от Reflexer и OHM от Olympus DAO. Капитализация последнего превышает $2 млрд. Особенность таких активов заключается в регулировании предложения токенов в периоды резких колебаний спроса.

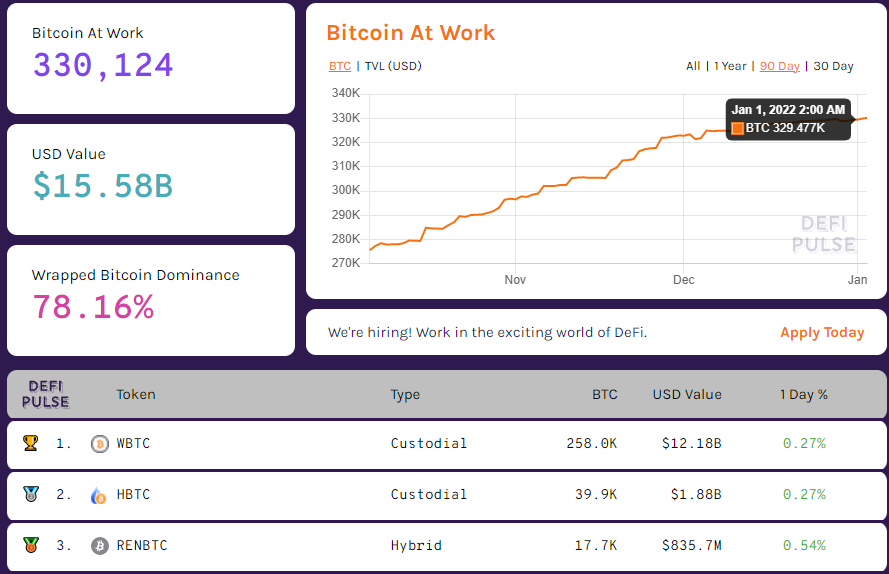

Продолжает расти также сегмент токенизированных BTC. Их предложение с начала года выросло со 140 000 до 329 477 (по состоянию на 1.01.2022). Это 1,74% от рыночного предложения биткоина. Общая капитализация «биткоинов на эфире» превышает $15 млрд.

Доля бесспорного лидера сегмента — Wrapped Bitcoin (WBTC) — составляет 78,16%. Значительная часть предложения WBTC заблокирована в лендинговых протоколах Maker, Compound и Aave в качестве обеспечения по займам.

Существенную популярность в 2021 году обрел актив BTCB — привязанный к биткоину токен стандарта BEP-20 (Binance Smart Chain). В первой половине ноября его рыночная капитализация превысила $7 млрд.

Более 10% от предложения BTCB заблокировано в лендинговом протоколе Venus. TVL последнего составляет около $2 млрд. Также BTCB играет ключевую роль в проекте Tranchess с TVL более $1 млрд.

Развивающиеся сегменты

1 декабря 2020 года состоялся запуск нулевой фазы Ethereum 2.0, ставший отправной точкой для постепенного перехода эфира на алгоритм консенсуса Proof-of-Stake. У пользователей появилась возможность вносить ETH на депозитный контракт, становясь валидаторами или делегируя средства другим участникам сети.

С момента запуска депозитного контракта пользователи отправили в новую систему 8,86 млн ETH. По состоянию на 2.01.2022 они оцениваются в ~$33,28 млрд.

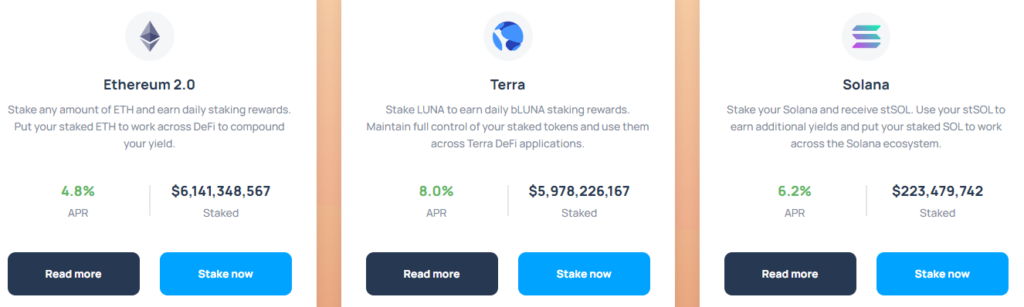

Ликвидный стейкинг

Вместе с запуском депозитного контракта появились решения для ликвидного стейкинга. Один из крупнейших таких сервисов — Lido — предлагает возможность разблокировать задействованные в стейкинге монеты ETH для их использования в DeFi-приложениях. Для этого проект использует нативный токен stETH, представляющий токенизированную версию монет, задействованных в экосистеме Ethereum 2.0.

Общая стоимость задействованных в Lido активов превышает $12 млрд. Помимо Ethereum 2.0, сервис позволяет стейкировать LUNA для получения bLUNA с годовой доходностью 8%. Также можно заблокировать криптовалюту Solana для получения stSOL.

Miner Extractable Value (MEV)

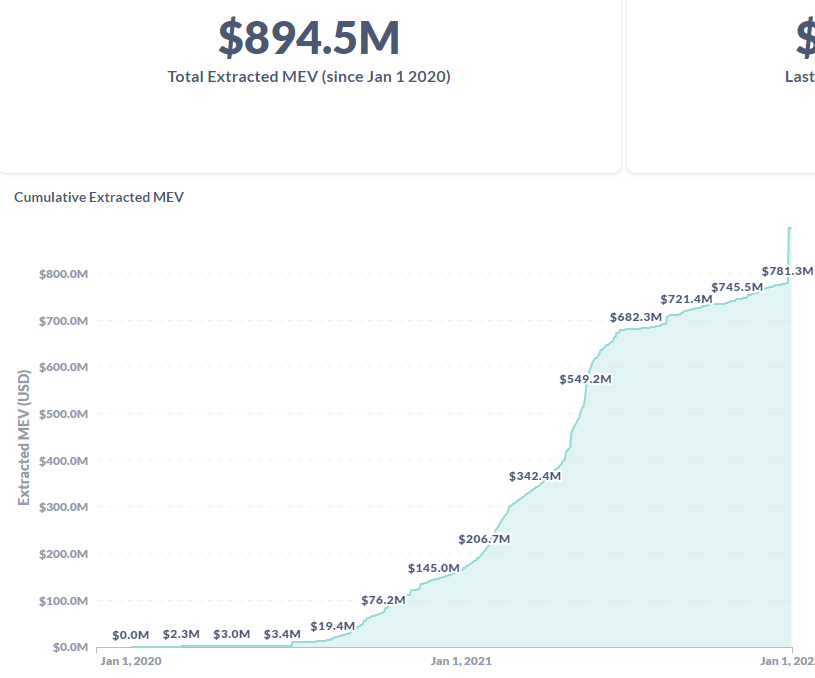

Помимо прочего, получила развитие концепция Miner Extractable Value (MEV), которую иногда называют «невидимым налогом в Ethereum».

MEV представляет собой прибыль, которую майнер может получить за счет включения, исключения или изменения порядка транзакций по своему усмотрению в создаваемых им блоках.

Согласно сервису MEV-Explore, с начала 2020 года участники рынка извлекли MEV на сумму в почти $900 млн.

В структуре поступлений от MEV более 97% приходится на арбитражные операции с использованием множества пулов ликвидности DEX. Остальные 3% — ликвидационные стратегии и их комбинации.

Появились различные сервисы, призванные минимизировать потери участников рынка из-за MEV. Среди них:

- децентрализованная биржа CowSwap на базе Gnosis Protocol v2;

- протокол KeeperDAO, использующий приватный виртуальный мемпул под названием Hiding Book;

- кроссчейн-платформа Secret Swap на базе AMM;

- инструмент BackRunMe, позволяющий осуществлять конфиденциальные транзакции, устойчивые к фронтраннингу и «сэндвич-атакам»;

- TaiChi Network — сервис приватных транзакций под управлением пула SparkPool;

- mistX.io от Alchemist — DEX, работающая на базе технологии от Flashbots.

- MEV-решение Fair Sequencing Services от проекта Chainlink.

Приватность

Tornado Cash — один из самых популярных Ethereum-миксеров. TVL сервиса за год вырос с $55,5 млн до $588 млн (по состоянию на 2.01.2022). Пик показателя был достигнут 21 октября на отметке $1,17 млрд.

Популярности сервиса способствовали эирдроп нативных токенов TORN, а также интеграция с решением второго уровня Arbitrum. Недавно команда Tornado Cash развернула пул Nova, который позволяет депонировать и выводить произвольные суммы ETH.

Страхование

Это один из немногих секторов DeFi, продемонстрировавших неубедительную динамику.

Значительную долю рынка в этом секторе занимают два протокола — Armor и Nexus Mutual. TVL каждого из близок к отметке $600 млн (по состоянию на 2.01.2022, что совсем немного в сравнении с ведущими DEX и лендинговыми протоколами.

У Nexus Mutual объем страхового покрытия достиг пика в феврале на отметке $2,3 млрд. По состоянию на 1.01.2022 показатель составляет $651 млн. Снижение от пиковой отметки составило 71,7%.

ДАО

В 2021 году продолжили развиваться децентрализованные автономные организации (ДАО).

В любой организации есть свод определенных правил. Набор правил ДАО закодирован в виде неизменяемой части программного обеспечения, называемой смарт-контрактом. Последний работает на базе блокчейна и является основой ДАО.

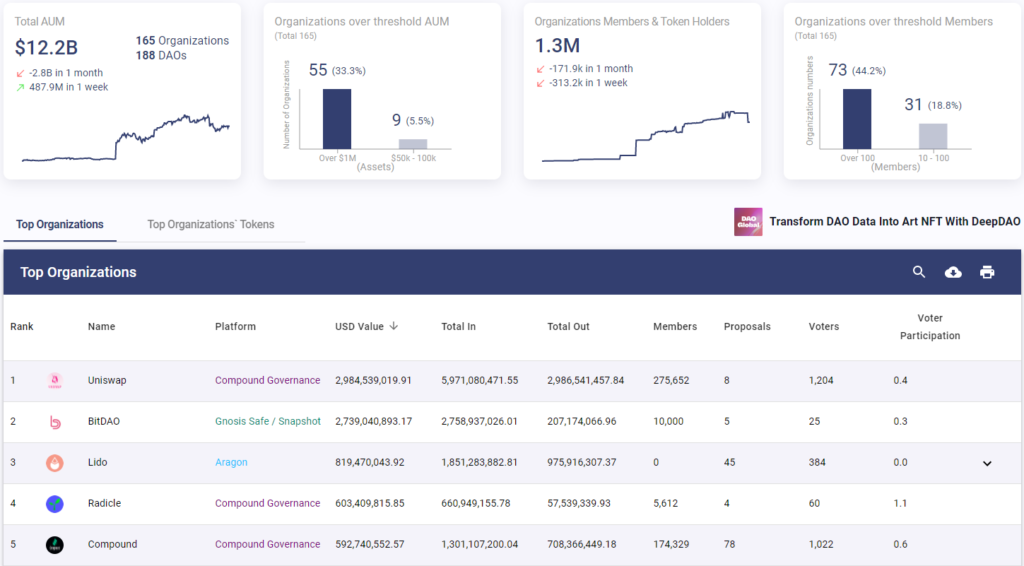

Согласно сервису DeepDAO, общий объем средств под управлением 187 децентрализованных автономных организаций составляет $12 млрд.

В тройку крупнейших ДАО по общему объему стоимости входят (по состоянию на 2.01.2022):

- Uniswap (>$2,9 млрд);

- BitDAO ($2,7 млрд);

- Lido ($819,4 млн).

Общее число участников ДАО составляет 1,3 млн.

Злоумышленники не дремлют

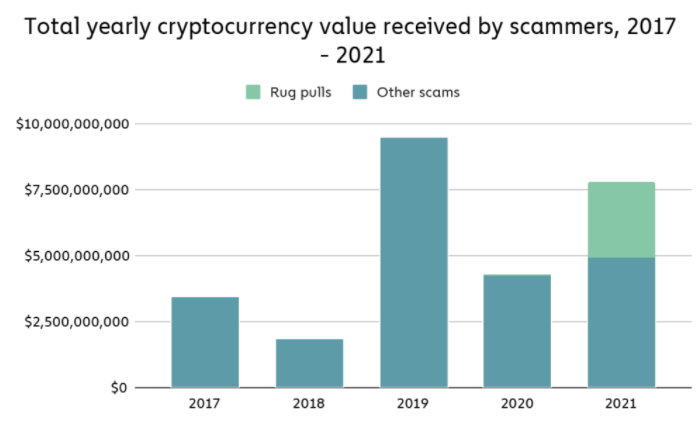

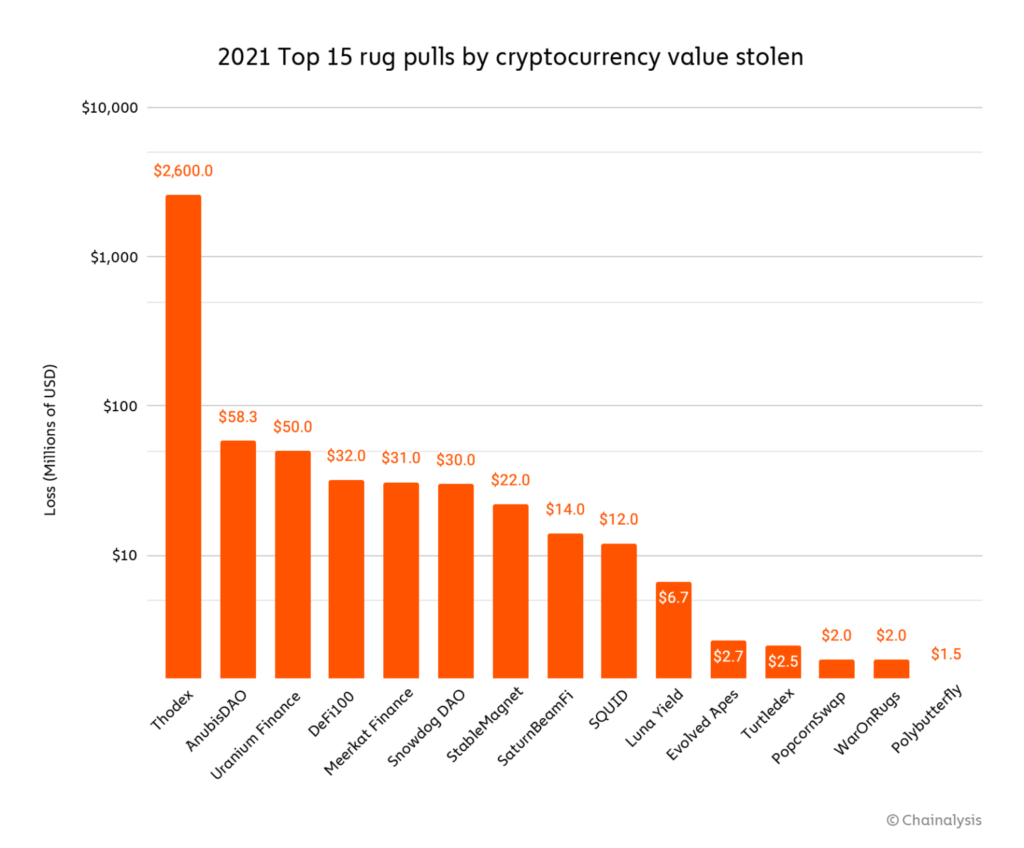

Согласно Chainalysis, за 2021 год мошенники похитили у пользователей более $7,7 млрд в криптовалютах. Свыше трети этой суммы пришлось на так называемые rug pull.

Количество киберпреступлений на крипторынке выросло на 81% по сравнению с 2020 годом.

В экосистеме DeFi активно распространилась схема rug pull, которая принесла злоумышленникам свыше $2,8 млрд. Это составляет 37% всех доходов от мошенничества с криптовалютой по сравнению с всего лишь 1% в 2020 году.

В Chainalysis рекомендовали пользователям избегать новых токенов, которые не прошли аудит кода.

Выводы

DeFi непрерывно развивается, появляются новые протоколы, решения второго уровня и кроссчейн-мосты. Это способствует притоку средств в экосистему.

Секторы криптокредитования и DEX остаются крупнейшими элементами обширной DeFi-экосистемы. TVL обоих секторов остаются высокими благодаря постоянному притоку ликвидности и понятному многим ценностному предложению. Однако, несмотря на рост, некоторые показатели активности на децентрализованных биржах несколько уступают пиковым майским значениям.

Значительным спросом пользуются платформы бессрочных свопов и оптимизаторы доходности. В этих секторах лидируют dYdX и Perpetual Protocol, а также Convex и yEarn Finance соответственно.

Наблюдается развитие структурированных продуктов, среди которых особое место занимают агрегаторы доходности. Еще предстоит выяснить, насколько устойчива ликвидность этих сложных платформ в условиях медвежьего рынка.

Пользователи DeFi стали свидетелями эволюции зарождающихся секторов, включая ликвидный стейкинг, MEV, инструменты для обеспечения приватности. Однако далеко не во всех сферах наблюдался рост — синтетические активы и страхование демонстрировали стагнацию на фоне восходящего общего тренда.

В 2021 году появились различные алгоритмические стейблкоины и «низковолатильные токены». Далеко не всем из них удалось доказать свою жизнеспособность, что проявилось в значительных ценовых колебаниях.

Продолжил расти спрос на проверенные временем централизованные стейблкоины и токенизированные биткоины вроде WBTC. Это признак здорового роста сектора DeFi и криптовалютного рынка в целом.

Подписывайтесь на канал ForkLog в YouTube!

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!