Кризисная чехарда: хватит ли прочности у экономики РФ на еще одну проверку

Российская экономика входит в очередную рецессию, последствия которой обернутся более масштабными потрясениями, чем финансовый кризис 2008 года. Об этом заявил президент РФ Владимир Путин на виртуальном саммите G20. Уже сейчас 63% российских предприятий заявляют о рисках банкротства из-за пандемии коронавируса, хотя пик заболеваемости еще не пройден.

Кризисы с завидной частотой — в среднем раз в десятилетие — проверяют экономику РФ на прочность. Но вынесла ли власть урок из предыдущего опыта?

ForkLog разобрался, каким образом Россия преодолела кризисы 1998 и 2008 годов и получится ли у нее выйти из нынешнего.

1998 год: дефолт по гособлигациям

Финансовый кризис в странах юго-восточной Азии в конце 1997 года привел к выводу капитала из развивающихся стран, в том числе и из России. Ситуация усугублялась снижением цен на сырье, прежде всего на нефть, составляющую значительную часть российского экспорта.

Основным источником покрытия бюджетного дефицита стали краткосрочные облигации государственного займа (ГКО). На фоне падения фондового рынка ставки по гособлигациям и кредитам стремительно выросли с 19% до 49,2%.

В 1998 году обязательства перед нерезидентами — основными держателями ГКО — составляли более $36 млрд. В резерве Центробанка при этом находилось только $24 млрд.

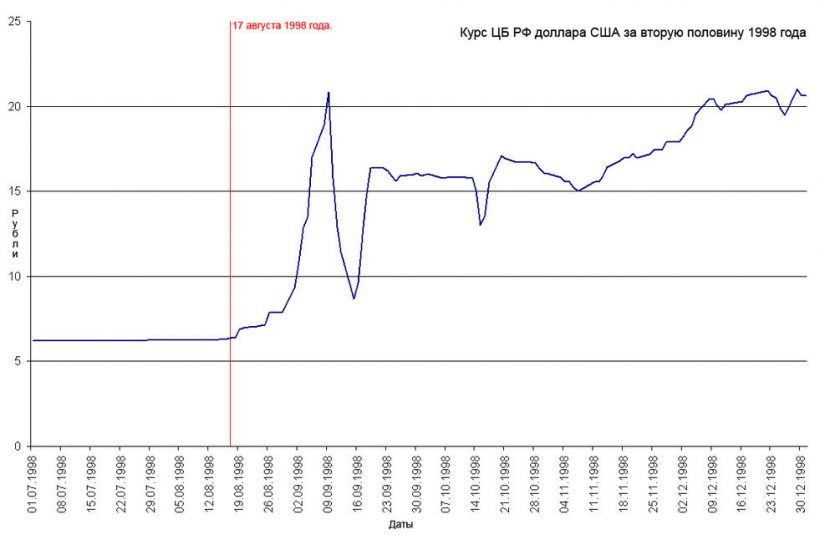

17 августа 1998 года правительство и Центробанк РФ объявили технический дефолт по всем видам государственных обязательств. Было решено расширить существовавший на тот момент валютный коридор и перейти к плавающему курсу рубля. Нацвалюта мгновенно обвалилась в полтора раза. В целом за период кризиса рубль подешевел четырехкратно.

Курс доллара США по отношению к рублю во второй половине 1998 года

На 90 дней был введен мораторий на погашение долгов перед нерезидентами, торговля ГКО прекратилась. Платежные системы Visa и American Express рекомендовали иностранным банкам приостановить выплаты по картам российских банков. К концу 1998 года ежемесячный темп инфляции ускорился в три раза.

Общие потери от дефолта для российской экономики составили $96 млрд. Из них $33 млрд пришлись на частный сектор, $19 млрд — на граждан. Основной удар приняли коммерческие банки — $45 млрд. Ряд довольно крупных из них — «ОНЭКСИМ-банк», «Менатеп», «Российский кредит», «Инкомбанк» — были признаны банкротами.

Внешняя задолженность России увеличилась до $220 млрд, что в пять раз превышало годовые поступления в бюджет.

Однако вскоре экономический спад сменился масштабным ростом, благодаря макроэкономической политике нового правительства и руководства Центробанка.

Использование завышенного курса рубля признали неэффективной мерой в борьбе с инфляцией, в результате чего он стал формироваться рынком. За счет накопления валютных резервов ЦБ РФ финансовая система получила стабильность.

Власти отказались от практики ограничения денежного предложения за счет невыплат зарплат, пенсий, а также невыполнения обязательств по госзаказу. Дефицит бюджета больше не восполняли посредством крупных заимствований: это сместило вектор привлекательности инвестирования с ценных бумаг на реальный сектор экономики, и способствовало возобновлению роста производства.

Из-за девальвации рубля цены на импортные товары внутри страны подскочили, а цены отечественных товаров за границей упали, что позволило им выйти на европейский и американский рынки, увеличив экспортные возможности.

Возобновившийся рост нефтяных цен позволил отраслевым компаниям приобрести активы в других странах.

В результате кризиса 1998 года экономика РФ отошла от сырьевой модели, развитие получил малый бизнес. При этом первый бездефицитный бюджет был принят только в 1999 году, уже после дефолта.

2008 год: кризис чрезмерного заимствования

Из-за развернутой в 1980-х — начале 2000-х годов кредитной экспансии в США произошел кризис ипотечного сегмента, который в 2008 году распространился на реальный сектор и вскоре охватил 80% мировой экономики.

Этому способствовали провалы в финансовом регулировании, нарушения в области корпоративного управления, чрезмерно высокая задолженность домохозяйств, широкое распространение деривативов и рост нерегулируемой «теневой» банковской системы.

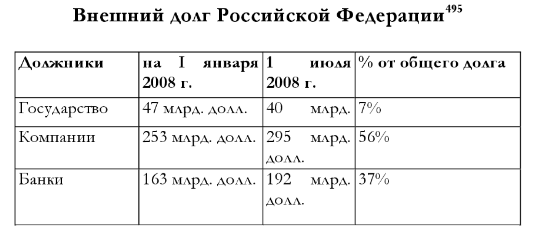

В России кризис 2008 года начался с частного сектора. В условиях оттока капитала бурный рост коммерческого кредитования довел внешний государственный долг до $527 млрд.

Внешний долг РФ

Понижающийся тренд на российских фондовых рынках в конце июля 2008 года перешел в обвал котировок РТС и ММВБ. С мая по декабрь суммарная стоимость российского фондового рынка сократилась на 76%, ценные бумаги подешевели более чем на $1 трлн.

Обострился кризис ликвидности российских банков, упали цены на экспорт сырья и металла, что уже осенью сказалось на реальном секторе экономики в виде резкого спада промышленного производства и сокращения рабочих мест. Общее число безработных за декабрь 2008 выросло до 5,8 млн человек.

Первые антикризисные меры правительства РФ были направлены на погашение внешнего долга крупнейшими корпорациями и рекапитализацию основных банков.

Попытки сдержать падение курса рубля привели к потерям до четверти золотовалютных резервов РФ, и с конца ноября 2008 года власти приступили к политике «мягкой девальвации». Однако это ускорило спад промышленности, вынуждая предприятия сворачить производство и выводить средства на валютный рынок.

По данным Forbes, с мая 2008 года по февраль 2009 года число российских долларовых миллиардеров сократилось со 110 до 32 человек, а их общее состояние уменьшилось почти в 5 раз.

Общие суммарные затраты России на борьбу с финансовым кризисом к середине ноября 2008 года составили почти 6 трлн руб или 13,9% ВВП. В целом за период падения российского фондового рынка с 19 мая по 7 ноября 2008 года Россия потеряла около 84% своего ВВП за 2007 год.

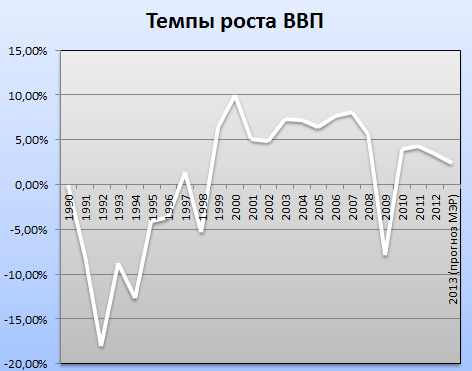

График годового изменения реального ВВП России 1991—2010

Спад промышленного сектора удалось остановить к марту 2009 года. По итогам первого полугодия 2009 года, реальные доходы населения сократились на 7%, ВВП снизился на 10%, промышленность — на 15%, инвестиции — на 18%.

В начале августа 2009 года ВВП России продемонстрировал рост на 7,5% по отношению к первому кварталу, в правительстве заявили об окончании рецессии.

Российский фондовый рынок по итогам 2009 года оказался мировым лидером роста — индекс РТС вырос в 2,3 раза. На фоне этого число миллиардеров в РФ почти удвоилось — с 32 до 62 человек.

Долгосрочным результатом кризиса стали мирная национализация производственных активов, возведение барьеров для иностранных инвестиций, рост вливаний в оборонный сектор и увеличение числа госслужащих.

2020 год: обвал нефти и пандемия

Падение мировых цен на нефть, обвал фондовых рынков и пандемия коронавируса — 2020 год открыл новую кризисную страницу в российской истории.

В начале марта Россия вышла из сделки ОПЕК+, отказавшись сокращать добычу нефти на фоне снижения спроса. Провал переговоров означал, что с апреля все ограничения на добычу будут сняты и рынок получит переизбыток нефти. Из-за этого цена барреля упала на 30% до $31. Рубль последовал за ней в парах с долларом/евро и вернулся к значениям 2016 года.

Влияние на экономику оказывает и объявленная в марте Всемирной организацией здравоохранения (ВОЗ) в марте пандемия Covid-19. На момент написания по всему миру зафиксированы свыше 702 тысяч случаев заражения и 33 тысячи смертей.

В Международном валютном фонде (МВФ) считают, что мировая экономика вошла в рецессию, преодолеть которую не удастся раньше 2021 года.

«Мы вошли в рецессию, такую же ужасную или даже хуже, чем в 2009 году. Мы прогнозируем восстановление в 2021 году, но только если нам удастся справиться с вирусом по всему миру и предотвратить проблемы с ликвидностью», — заявила глава МВФ Кристалина Георгиева.

Вопреки общемировой практике президент РФ Владимир Путин не стал объявлять карантин и объявил нерабочую неделю с 30 марта по 3 апреля. По мнению экспертов, это грозит сокращением ВВП на 0,8–3% и 10% спадом промышленности.

С поправкой на простой производств потери экономики в первую неделю апреля могут составить около 1,3 трлн рублей или порядка 1,3% годового ВВП.

Согласно опросу Центра стратегических разработок, 63% компаний заявили о риске банкротства — свой запас прочности они оценивает в пару месяцев. 56% уверены, что коронавирус повлияет на исполнение обязательств по контрактам.

Каждая третья опрошенная компания уже сократила свой штат и перевела сотрудников на удаленную работу с меньшей зарплатой, 40% планируют сделать это в будущем. По словам респондентов, они готовятся уволить в среднем 13% сотрудников.

По прогнозам Торгово-промышленной палаты РФ из-за пандемии под угрозой закрытия окажутся около 3 млн предприятий малого и среднего бизнеса, потерять работу могут 8,6 млн человек.

Сам Владимир Путин признал, что пик долгосрочной безработицы при любом сценарии превысит уровень 2009 года.

Для обеспечения устойчивости экономики Центробанк РФ предложил увеличить размер субсидий для льготного кредитования малого и среднего бизнеса, освободить от штрафов исполнителей госзаказов и предоставить налоговую рассрочку для отрасли туризма и авиаперелетов. Часть россиян получит выплаты за принудительный карантин. Для реализации этой инициативы из бюджета выделят 300 млрд рублей.

Эксперты прокомментировали действия Центробанка РФ для помощи экономике

Действенность этих мер еще предстоит оценить. По словам ведущего аналитика RoboForex Дмитрия Гурковского, многое зависит от того, будет ли ЦБ пересматривать процентную ставку по кредитам.

«В 1998 и 2008 годах ЦБ РФ повышал процентные ставки, что тут же «роняло» потребительское кредитование и фактически останавливало потребительский рынок. В этот раз ставка Банка России осталась неизменной на уровне 6% годовых, однако думается, что ЦБ хотя бы раз, но поднимет ставку в эту кризисную волну

Сейчас модель выглядит следующим образом: ставки низкие, но и деньги «дешевые», рубль с начала года девальвировался почти на 30%. Так можно держать бюджет «на плаву». Однако валютная «качка» обязательно скажется на внутренних ценах за счет эффекта переноса валютного курса, и инфляция окажется в 2020 году точно выше прогнозных 4%.

Наверное, решение «не трогать» ставку сейчас было единственно верным. Однако все остальное делается по устаревшим и плохо работающим шаблонам. Это значит, что кризис пришел всерьез и надолго. Пока цены на нефть не выйдут из штопора, восстановления не будет», — заявил Дмитрий Гурковский в комментарии ForkLog.

Различные кризисы требуют разных подходов, но текущие действия российских властей эффективны, продолжает директор Финансового центра СКОЛКОВО-РЭШ Олег Шибанов:

«Сейчас гораздо эффективнее применяется работа с банковским сектором, «кредитные каникулы», а также дешевые кредиты и рефинансирование долгов».

Однако утверждать, что этот кризис Россия преодолеет легче чем в 2008 году, нельзя.

«Текущий кризис крайне глубокий, и выход из него будет не столь очевиден. Если в США ФРС прогнозирует 30% безработицы во втором квартале 2020 года, чего не было с Великой Депрессии, то понятно, что проблемы огромные», — резюмирует Олег Шибанов.

В целом можно заключить, что российская экономика подошла к текущему кризису в неплохой форме, благодаря большим международным резервам, низкой задолженности и стабильной прибыльности крупнейших банков и компаний. Наибольшие опасения вызывает сырьевой сектор, но и по нему вскоре должно быть достигнуто соглашение, отметил в комментарии ForkLog независимый эксперт Мансур Гусейнов:

«С учетом плавающего курса рубля затраты экспортеров скорее могут упасть, чем вырасти в долларовом выражении. Таким образом, некая база для восстановления имеется. Бороться с вирусом будут всем миром и поэтому шансы на быструю победу выше. Думаю, что ситуация на рынках улучшится уже к июню, когда пик распространения болезни будет пройден. Тем не менее «прогулка» не будет легкой и большинство из нас ощутит этот кризис на себе».

Подписывайтесь на новости ForkLog в Telegram: ForkLog Feed — вся лента новостей, ForkLog — самые важные новости и опросы.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!