Провал Bakkt, раздутые объемы на биткоин-биржах: почему институционалы не ломятся на рынок криптовалют

Многие считают, что ETF на базе биткоина привлекут больше институциональных денег. Соответственно, появление биржевых фондов на основе криптовалют должно положительно сказаться на рынке, динамика которого в последнее время не особенно радует большинство инвесторов.

Однако хватает и скептиков — одни твердят, что запуск биржевых фондов не окажет значительного влияния на цену BTC, другие и вовсе уверены, что рынку не нужны подобные инструменты. Некоторые же считают, что регуляторы чересчур осторожны в отношении волатильных криптоактивов, а значит продукты на их основе появятся нескоро. Например, американский юрист Джейк Червински выразил мнение, что вероятность одобрения заявки Bitwise на запуск биткоин-ETF крайне мала — не более 0,01%.

За последние несколько лет одобрения на запуск ETF от Комиссии по ценным бумагам и биржам США (SEC) добивались различные компании, но каждый раз регулятор отвечал отказом. Чаще всего причины негативного решения объяснялись рисками рыночных манипуляций и недостаточно разработанными инструментами контроля за рынком.

Тем не менее один из главных претендентов на запуск ETF — Bitwise Asset Management — не теряет надежды убедить консервативную SEC в том, что индустрия меняется в лучшую сторону и в целом готова к запуску новых продуктов. Однако в большинстве своем институционалы не очень-то спешат осваивать новые активы и продукты на их основе. Это заметно по крайне низким объемам торгов на платформе поставочных фьючерсов Bakkt и стагнации рынка, в значительной мере обусловленной последствиями завышенных ожиданий широкой массы его участников.

Журнал ForkLog попытался выяснить причины осторожного поведения институционалов. Мы предлагаем читателям ознакомиться с изменениями, произошедшими на рынке с момента публикации знаменитого отчета Bitwise о фейковых объемах торгов.

Насколько «повзрослел» рынок за последние полгода?

В недавно представленной SEC презентации Bitwise названы три основные причины для одобрения биткоин-ETF.

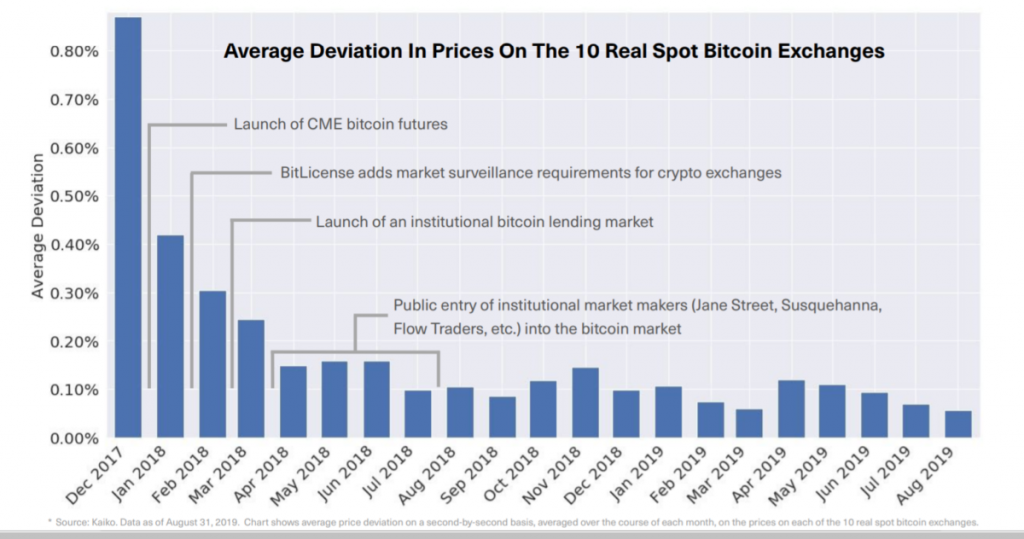

В первую очередь представители компании отмечают повышение эффективности спотового рынка. На диаграмме ниже проиллюстрировано снижение среднего отклонения цены на 10 спотовых площадках, на которых, по мнению экспертов Bitwise, фейковые объемы незначительны:

В компании уверены, что в последние годы эффективности ценообразования и снижению спредов между биржами способствовали:

— запуск регулируемых биткоин-фьючерсов на Чикагской товарной бирже (CME);

— получение рядом компаний BitLicense — лицензий на ведение деятельности в области виртуальных валют на территории штата Нью-Йорк, предполагающей следование довольно жестким регуляторным требованиям;

— запуск лендинговых рынков, ориентированных на институциональных инвесторов;

— вхождение на рынок криптовалют таких крупных игроков, как Jane Street, Susquehanna, Flow Traders и т. д.

«Реальность такова, что современный рынок биткоина сегодня мало похож на рынок криптовалют, существовавший несколько лет назад», — заявил глава исследовательского отдела Bitwise Мэтт Хоуган.

Однако несмотря на положительные изменения, по-прежнему актуальна проблема фейковых объемов торгов, настораживающая не только крупных инвесторов, но и не менее консервативных регуляторов. Согласно недавнему отчету исследователей из Blockchain Transparency Institute (BTI), объем фиктивных сделок на ведущих криптобиржах снизился на 35,7% с начала года. В то же время примерно три четверти платформ продолжают отображать лишенные экономического смысла раздутые объемы, вводящие в заблуждение участников рынка.

Аналитики BTI уверены, что лидируют по фейковым объемам площадки Bibox и OKEx, хотя представители последней категорически не согласны с результатами исследования. Высокая достоверность данных характерна для бирж из США и Южной Кореи. Это, считают исследователи, может быть связано со строгими нормативно-правовыми нормами в этих странах.

Представители BTI отметили, что с начала года многие биржи ввели более эффективные решения для выявления и закрытия счетов, замеченных в фиктивной торговле. В частности, повысилась достоверность данных на таких биржах, как Binance, Gemini, Bitflyer и Indodax.

В ответ на все еще актуальную проблему фейковых объемов на рынке появляются сервисы, позволяющие пользователям обменять активы по максимально выгодному курсу, избежав так называемого проскальзывания, возникающего из-за недостатка реальной ликвидности.

Одно из таких решений — Swapy от украинского стартапа REMME. Оно поддерживает более 10 площадок и позволяет обменять криптоактивы по наилучшему курсу без необходимости анализировать реальные объемы, регистрироваться на множестве бирж и размещать вручную ордера на продажу и покупку.

«Мы отбирали биржи с минимальными фейковыми объемами и максимально плотными стаканами», — сказал CEO REMME Александр Момот в ходе разговора с ForkLog.

Приложение поддерживает более 100 различных криптовалют, его алгоритм SMART SWAP в реальном времени анализирует ликвидность бирж, рассчитывает комиссии и автоматически определяет, где лучше купить активы. Такой подход дает возможность избежать чрезмерного влияния на цену актива при осуществлении сделок, что особенно актуально при крупных операциях с низколиквидными монетами.

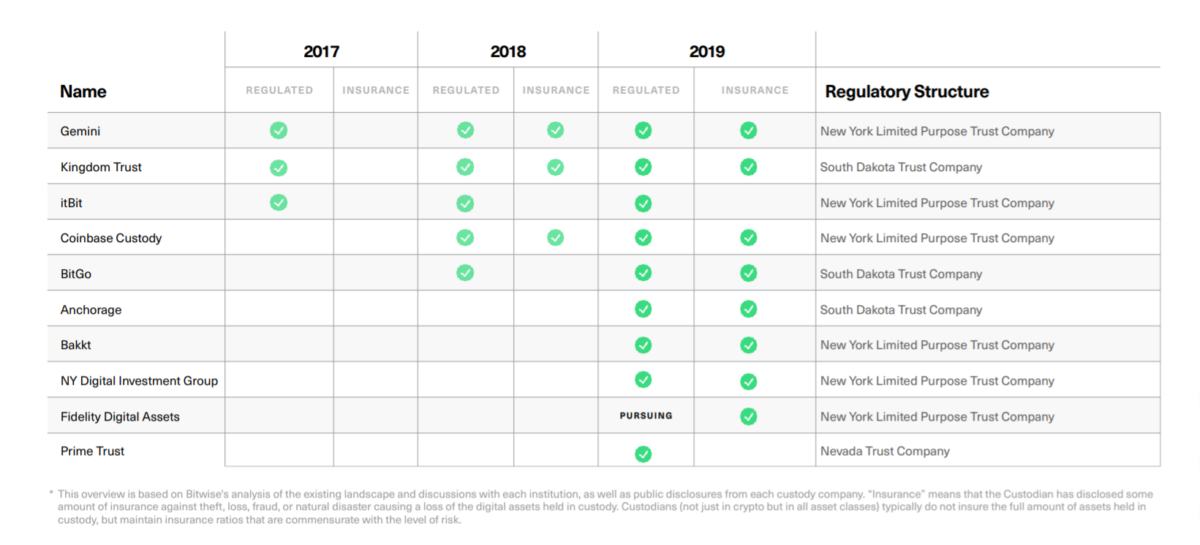

О взрослении рынка также свидетельствует появление кастодиальных сервисов, ориентированных на крупных участников рынка. По данным Bitwise, этот сегмент за последние несколько лет полностью институционализировался, и абсолютное большинство регулируемых кастодианов страхуют активы.

Базирующиеся в США регулируемые кастодиальные сервисы. В 2019 году почти у всех предусмотрено страхование клиентских активов

Конкуренция между такими компаниями возрастает и, как результат, для участников рынка открывается возможность разместить средства на более привлекательных условиях. Например, поддерживаемая Fidelity канадская фирма KNØX благодаря сотрудничеству с глобальной компанией Marsh предлагает полное страховое покрытие всех клиентских активов.

Таким образом постепенно создается своего рода фундамент для крупных инвестиций и, возможно, для появления ETF на базе криптовалют.

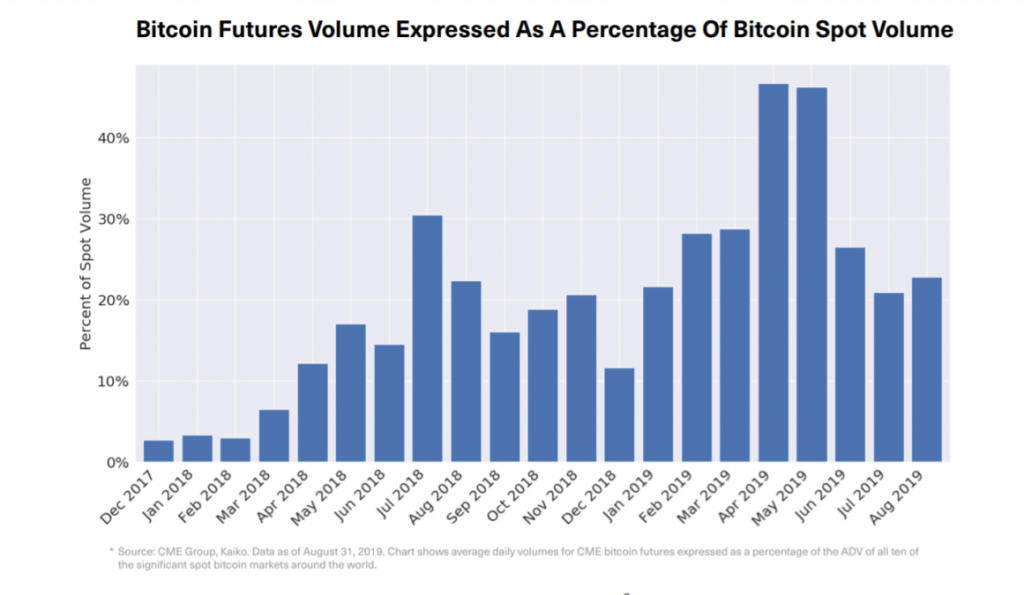

Также представители Bitwise отмечают рост популярности регулируемых фьючерсов:

По словам исследователей Bitwise, представленный SEC мартовский отчет оказал серьезное влияние на рынок. Например, биржи и различные аналитические сервисы предприняли следующие меры:

— CoinMarketCap признал актуальность проблемы и создал Альянс подотчетности и прозрачности данных (DATA) для борьбы с фальсификацией рыночной информации;

— Messari и CoinMarketCap начали использовать данные Bitwise по 10 биржам с реальными объемами;

— компания Nomics запустила сервис, показывающий процент достоверности торговых объемов на биржах.

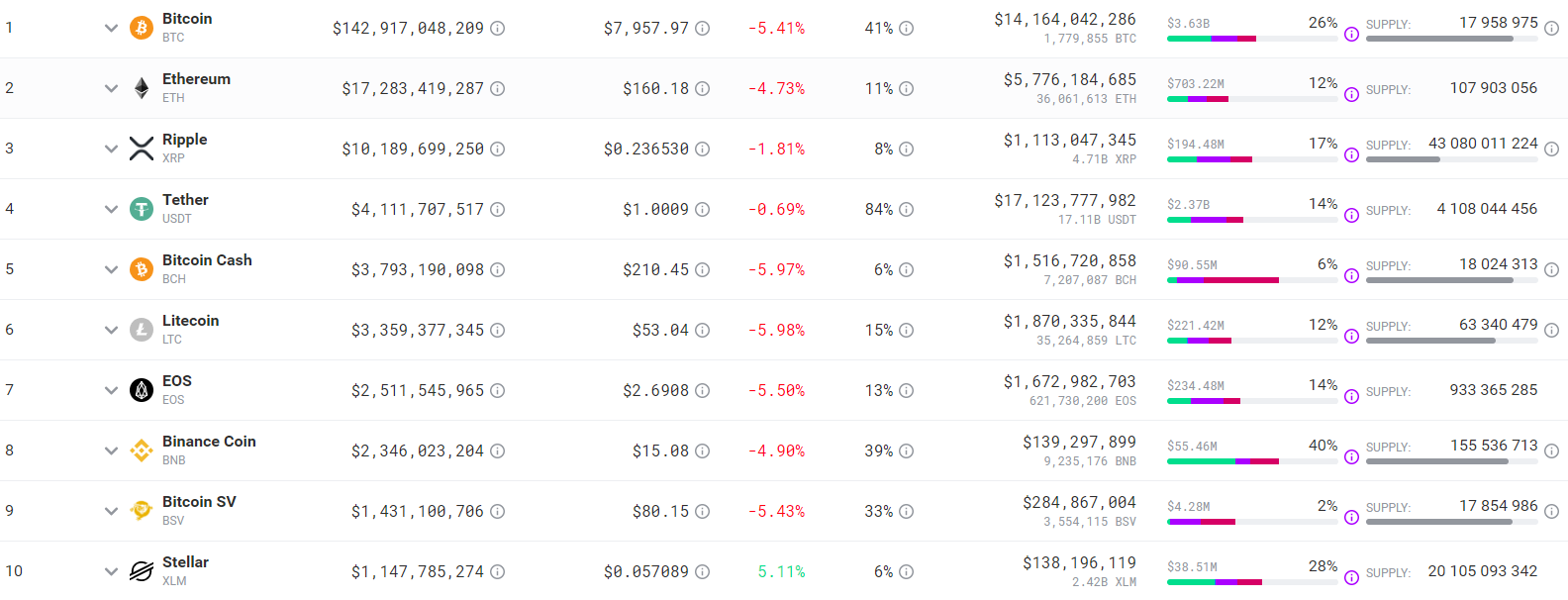

Так выглядят данные Nomics по первой десятке крупнейших криптовалют (по состоянию на 26.09.2019). Сведения по совокупному объему торгов биткоином достоверны лишь на 26%; гораздо хуже ситуация с Ethereum и Bitcoin Cash (12% и 6% соответственно).

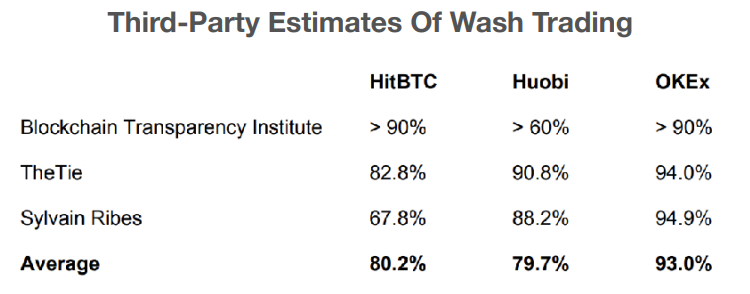

У различных сервисов отличается методология оценки фейковых объемов, однако разница в результатах незначительная:

Данные по биржам HitBTC, Huobi и OKEx несущественно отличаются в аналитических отчетах компаний BTI, The TIE и Sylvain Ribes

Проблема фейковых данных бирж по-прежнему актуальна, однако реальные объемы несколько выросли за период с апреля по август 2019 года:

Это может говорить о некотором оживлении деловой активности на рынке, повышении его прозрачности и росте популярности платформ с более-менее достоверными данными и реальной ликвидностью в книге ордеров.

Как сейчас обстоят дела с CoinMarketCap?

По мнению многих экспертов, решение проблемы достоверности рыночных данных значительно зависит от усилий крупных аналитических сервисов, ранжирующих биржи в соответствии с их объемом торгов.

Как уже говорилось, обладающий многомиллионной аудиторией сервис CoinMarketCap (CMC) после мартовского отчета Bitwise серьезно занялся проблемой отображения достоверной рыночной информации.

Динамика посещаемости CoinMarketCap. Данные: similarweb

К июню инициированный CMC альянс DATA включал 70% биткоин-бирж. Тогда же сервис заявил о планах по добавлению новых метрик, включая оценку объемов торгов, сведения о команде, уместность продукта и т. д. Указывалось, что проекты, которые не присоединятся к инициативе, будут исключены из основного рейтинга, попав в так называемый «неотслеживаемый листинг».

В сентябре CMC запустил обновленную рейтинговую систему, в соответствии с которой криптовалюты из топ-200 должны соответствовать 10 критериям. Активы с низким суточным объемом торгов вообще лишились права попасть в этот рейтинг.

С 12 ноября популярный аналитический сервис запустит новую систему оценки ликвидности криптовалютных бирж. По заявлению команды CoinMarketCap, платформе необходимо улучшить метрики ликвидности при ранжировании криптоплощадок.

Кроме того, 14 октября CMC запустит панель управления, позволяющую биржам самостоятельно отбирать предоставляемые данные, включая требования по идентификации клиентов, расположение офисов и наличие единых книг заявок с другими биржами.

«В зависимости от объема передаваемых торговыми площадками сведений, им планируется присваивать категории. Таким образом они будут более мотивированы к раскрытию дополнительной информации и в целом это повысит уровень прозрачности в криптовалютном пространстве», — полагают в CoinMarketCap.

Учитывая многомиллионную аудиторию сервиса, предпринимаемые CMC действия могут значительно способствовать прозрачности рынка, сократив недобросовестным торговым платформам пространство для манипуляций. Если инициатива увенчается успехом, то в конечном итоге миллионы пользователей смогут видеть достоверную рыночную картину и биржи с реальными объемами в топе рейтинга.

Какова роль фьючерсов в криптоиндустрии?

Мнения участников рынка касательно деривативов на базе криптовалют отличаются. Одни считают, что такие инструменты расширяют возможности для трейдинга и хеджирования рисков, а некоторые уверены, что фьючерсы и свопы — рудимент традиционного рынка, которому не место в новой индустрии. Тем не менее этот сегмент в последнее время активно развивается, появляются все новые площадки, предлагающие игру на понижение и торговлю с плечом вплоть до 100х.

Многие исследователи сходятся во мнении, что производные финансовые инструменты могут служить эффективным инструментом хеджирования ценовых рисков, использоваться в арбитражных операциях (например, при торговле календарными спредами) и в конечном итоге способствовать повышению ликвидности рынка.

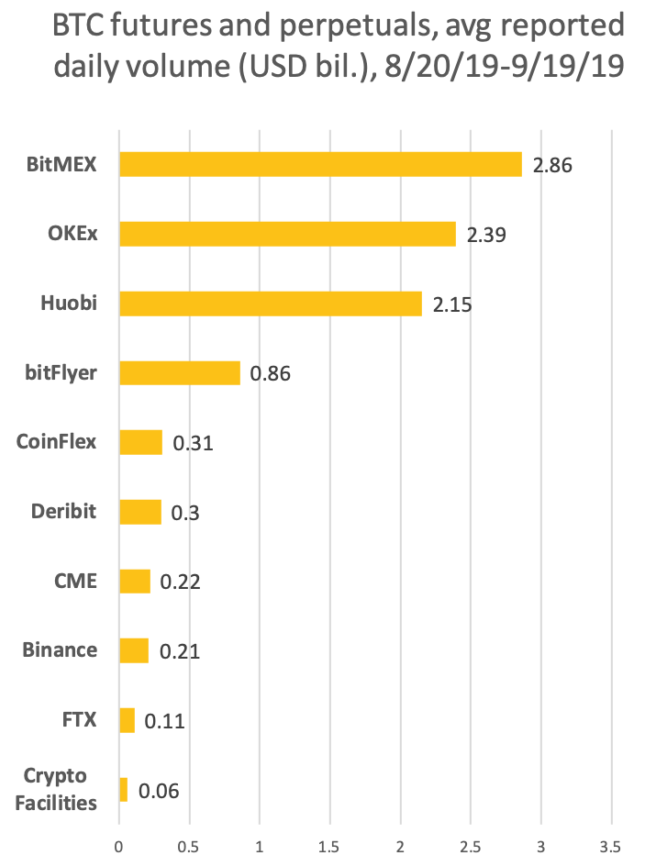

По словам CEO REMME Александра Момота, растущая конкуренция между различными платформами деривативов способствует дальнейшему развитию индустрии. Безусловным лидером в сегменте производных инструментов уже долгое время является BitMEX, что видно по объемам торгов на этой площадке:

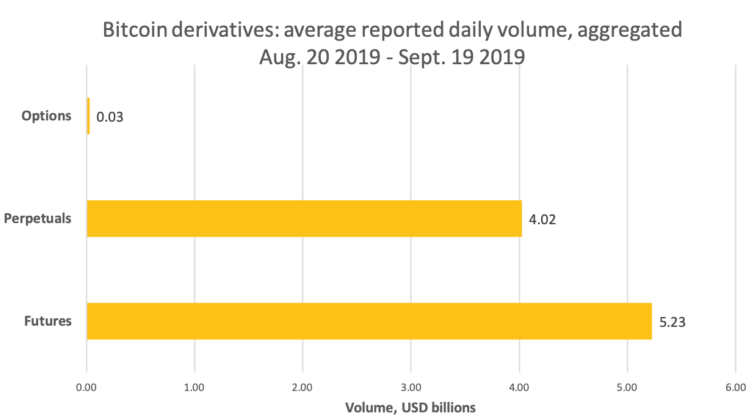

Среднесуточный объем торгов (в млрд долл.) на криптодеривативных площадках за период с 20.08.2019 по 19.09.2019. Данные: skew

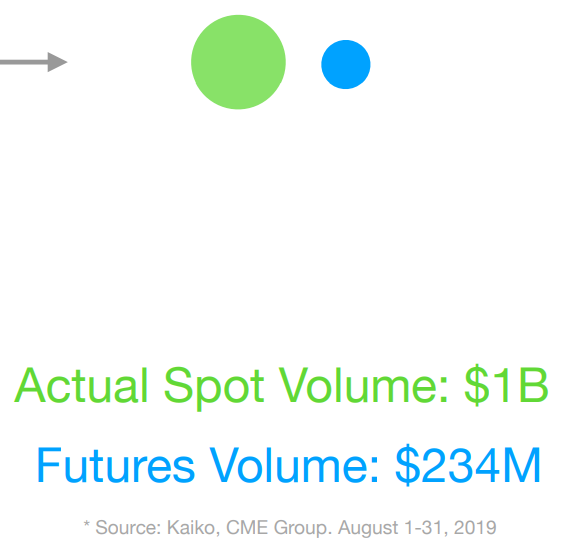

На фоне нерегулируемых площадок доля CME на рынке криптодеривативов невелика. Тем не менее, как уже говорилось, оборот расчетных биткоин-фьючерсов на Чикагской товарной бирже постепенно растет. Также, учитывая реальные объемы торгов, рынок регулируемых фьючерсов на CME не так уж и мал по сравнению со спотовым:

Сравнение реальных объемов торгов на спотовом и регулируемом фьючерсном рынках в августе 2019 года. Данные: Kaiko, CME Group

Более того, скоро на CME появятся новые продукты — опционы на основе имеющихся биткоин-фьючерсов.

«Основываясь на растущем спросе клиентов и устойчивом росте наших фьючерсных рынков биткоина, мы считаем, что запуск опционов предоставит нашим клиентам дополнительную гибкость в торговле и хеджировании ценового риска», — заявил управляющий директор CME Group Тим Маккорт.

По его словам, новый продукт поможет трейдерам управлять рисками на спотовом рынке криптовалюты, а также хеджировать позиции в BTC-фьючерсах.

Однако пока что доля опционов на рынке совсем невелика:

Среднесуточные объемы торгов опционами, бессрочными свопами и фьючерсами на базе криптовалют. Данные: skew, CoinDesk

Следовательно, новая инициатива CME может заполнить практически свободную рыночную нишу и дать толчок развитию криптодеривативов, создав новые возможности для инвесторов.

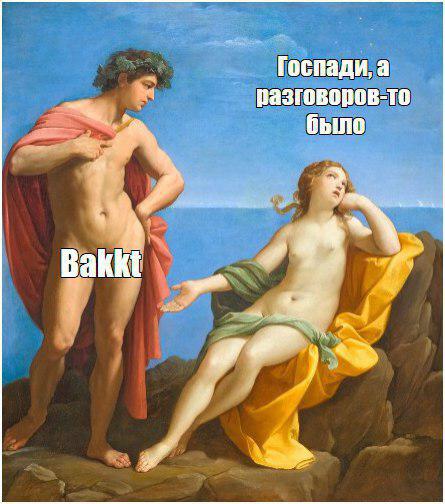

С другой стороны, не всегда новые продукты становятся популярными сразу. Так, недавний запуск Bakkt, скорее всего, не оправдал ожидания многих участников рынка. За первые сутки объем торгов поставочными биткоин-фьючерсами на платформе Bakkt оказался в 75 раз ниже, чем на CME за аналогичный период.

Bakkt, first day volumes: 71 bitcoin.

CME, first day volumes: 5298 bitcoin.

That’s a 75x difference.

— Alex Krüger (@krugermacro) September 24, 2019

«Объем торгов на Bakkt за первый день: 71 BTC. CME, объемы за первый день: 5298 биткоинов. Разница в 75 раз», — поделился наблюдениями аналитик Алекс Крюгер.

Однако в целом эксперт убежден, что Bakkt будет способствовать институционализации рынка.

Was Bakkt over-hyped? Debatable.

Argument for no:

— Bakkt gives institutions a venue to hold/trade physical bitcoin. It’s a door. It’s now open. Institutions will trickle in.Argument for Yes:

— Market wants to see institutions walk through the door.

— Volume looks like a flop.— Alex Krüger (@krugermacro) September 24, 2019

«Bakkt предоставляет институционалам место для хранения и торговли физическим биткоином. Это дверь. Она сейчас открыта. Институциональные инвесторы будут заходить».

Сами же представители регулируемой биржи от ICE, похоже, не теряют оптимизма. Так, в разговоре с CNN операционный директор Bakkt и экс-менеджер Coinbase Адам Уайт выразил уверенность, что со временем новые инструменты завоюют популярность, став доступными среди розничных инвесторов через брокеров.

The first $BTC futures exchange @Bakkt launches today backed by @NYSE parent ICE, $MSFT & others — what does it mean for cryptocurrency pricing now and in the future? @Bakkt COO @WhiteAdamL joins @firstmove to tell all pic.twitter.com/eTUboaAd3b

— Julia Chatterley (@jchatterleyCNN) September 23, 2019

С другой стороны, по его словам, новые инструменты изначально предназначены для институциональных участников. Подход ICE отличает сочетание регулируемой торговли и надежного хранения, что, по мнению аналитика Greenwich Associates Ричарда Джонсона, «добавляет рынку еще один уровень легитимности».

Исполнительный директор Bakkt Келли Лоффлер назвала три причины, по которым поставочные биткоин-фьючерсы от Bakkt важны для всей индустрии:

— проверенная и регулируемая инфраструктура;

— принятие новой технологии на базе цифровых валют;

— быстрое распространение инновационных методов управления и передачи цифровой ценности.

«При наличии [необходимого уровня] операций, кибербезопасности и контроля, а также всеобъемлющего регулирования, которое требуют инвесторы и потребители, уверенность в цифровых валютах — и не только для инвестиций, но и для их использования в транзакциях — будет расти», — считает Лоффлер.

Схожего мнения придерживается гендиректор хедж-фонда Three Arrows Capital Су Чжу. По его словам, понадобится некоторое время, чтобы брокеры и инвесторы адаптировались к осуществлению операций через Bakkt. Следовательно, объемы сделок на этой платформе должны постепенно увеличиваться.

***

Институционализация рынка криптовалют — долгий и непростой процесс. Регуляторов и крупных инвесторов по-прежнему настораживают непрозрачность, взломы крупных бирж, скамы проектов и относительно высокая волатильность рынка.

Так, недавно американский юрист Джейк Червински заявил, что недавнее стремительное падение цены биткоина — наглядная иллюстрация опасений Комиссии по ценным бумагам и биржам США. По его словам, проблема недоверия SEC к ETF на базе биткоина может решиться, если объем торгов сконцентрируется на регулируемых рынках. Однако пока основная активность происходит на офшорных платформах.

Несмотря на предпринимаемые биржами и аналитическими сервисами меры, фейковые объемы на спотовых площадках по-прежнему велики. Также регулярно совершаемые хакерами атаки лишают пользователей средств и заодно оказывают негативное влияние на динамику рынка и, самое главное, его репутацию. Уменьшить масштаб проблемы безопасности могли бы децентрализованные платформы, однако для них пока характерна низкая ликвидность.

Привлечению крупных инвесторов могут способствовать привычные для финансового мира регулируемые рынки деривативов и кастодиальные решения. Однако пока непонятно, будет ли развитие производных инструментов, позволяющих торговать на понижение, способствовать долгосрочному росту биткоина. Тем не менее спотовый рынок демонстрирует взаимосвязь с фьючерсным, что выражается в частом снижении цены BTC накануне экспирации контрактов. С другой стороны, многие эксперты убеждены, что деривативы на базе криптовалют открывают широкие возможности для хеджирования и арбитражных операций, способствуя повышению эффективности спотового рынка.

Пока с уверенностью можно сказать одно: до по-настоящему массового принятия новых активов еще далеко, а проблема недоверия институционалов и регуляторов к криптовалютам, скорее всего, решится лишь в средне- или даже долгосрочной перспективе.

Подписывайтесь на новости ForkLog в Facebook!

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!