Как создать свою биржу?

Войти на рынок бирж достаточно просто. Однако необходимо помнить, что биржа — это гораздо больше, чем просто IT-продукт.

Артур Азизов, основатель

и генеральный директор B2Broker

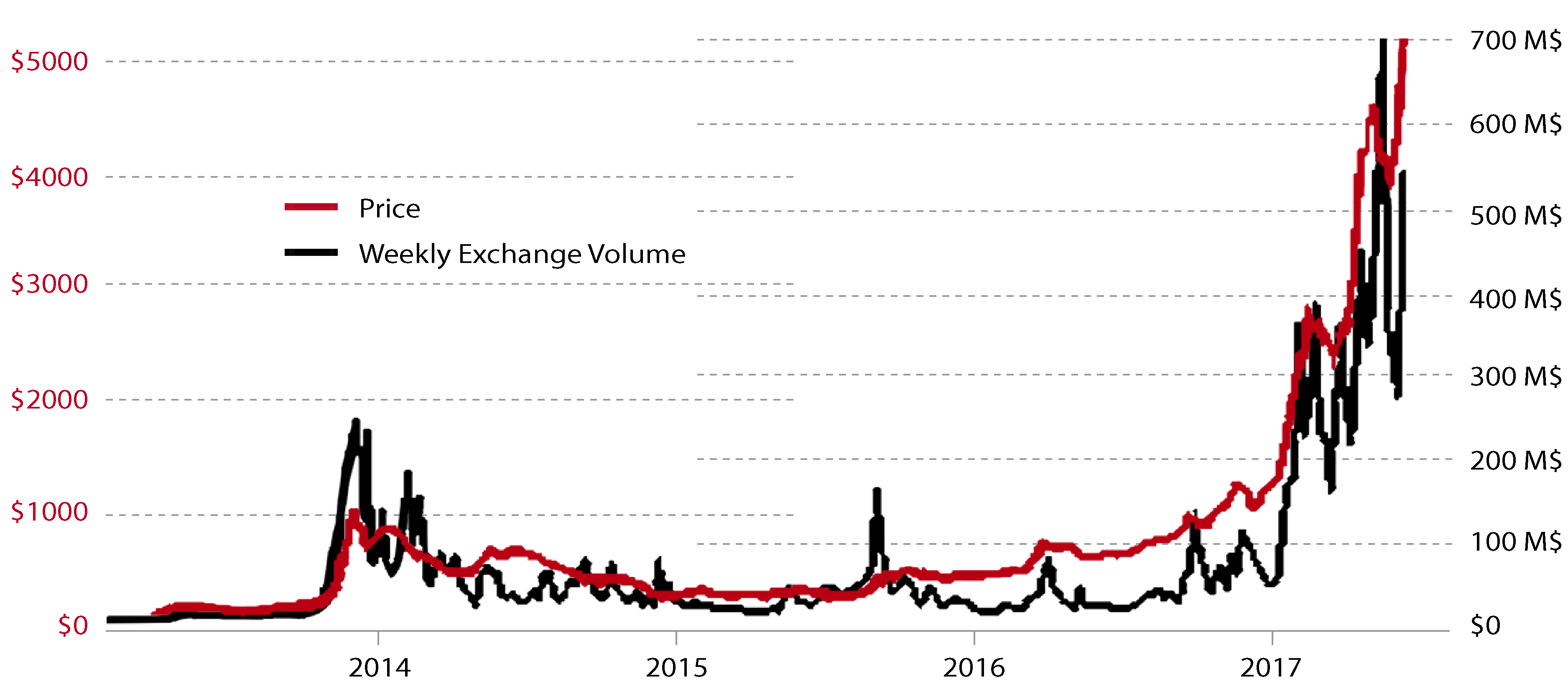

Истории успеха небольших бирж побуждают предпринимателей попробовать свои силы в создании собственной криптовалютной биржи. Как следствие, обилие однотипных компаний в одной рыночной нише порождает жесткую конкуренцию.

«Чем больше конкуренция, тем лучше система. В Forex-индустрии, которая развивалась аналогично криптоиндустрии, оперирует порядка 4 тысяч брокерских компаний. Эта конкуренция практически убрала порог входа на рынок, поэтому в нем могут участвовать проекты, которым в иных условиях это было бы не по карману. Кроме того, из-за высокой конкуренции каждая компания придумывает что-то новое, дорабатывает уже существующее, предлагает гибкие партнерские системы, снижает торговые комиссии и т.д. Личный кабинет у брокера стал похож на целый электронный банк. Больше конкуренции — лучше обслуживание и больше возможностей для роста рынка. Ровно то же происходит с блокчейн-проектами», — говорит Артур Азизов.

Хотя конкуренция между криптобиржами идет на пользу клиентам, небольшим обменным площадкам приходится нелегко: они не могут соревноваться по объемам торгов и пользовательской базе с крупными биржами вроде Coinbase или Binance. Однако эксперты считают, что они и не обязаны конкурировать с крупными биржами напрямую.

«Небольшие локальные биржи используются в основном в качестве обменников между криптовалютами и фиатом, поэтому называть их биржами все же не следует. Биржа — это место, где, помимо возможности обмена, представлены интерфейсы и инструменты для профессионального трейдинга. Небольшая же биржа — это как раз обменник, куда можно завести, скажем, WebMoney или вывести Qiwi. Такие обменники безусловно нужны, поскольку они не перегружены дополнительными функциями и упрощают работу с криптовалютой для клиентов, которым не интересны сложности вроде маржинальной торговли и стакана, а нужно просто быстро поменять один актив на другой по рыночной цене, хоть и с большой комиссией. Такие площадки упрощают работу с криптовалютой, делают ее понятнее для обычного пользователя и тем самым способствуют более широкому принятию ее в обществе», — утверждает Артур Азизов из B2Broker.

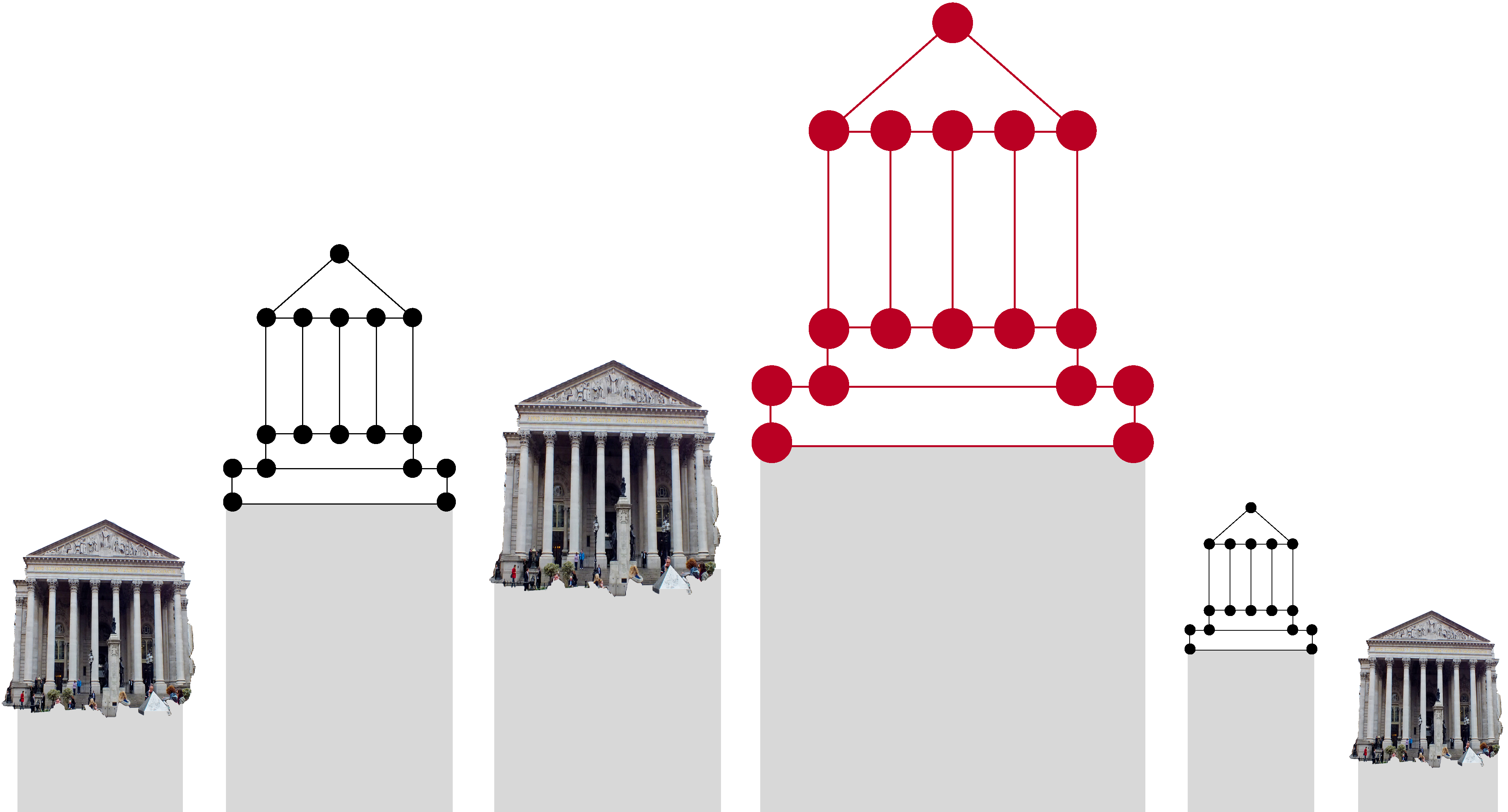

Так что же нужно для того, чтобы молодой стартап мог успешно работать на рынке торговли криптовалютой? Удобного интерфейса и успешного маркетинга — недостаточно. Артур Азизов отмечает, что для работы и развития платформы необходимо иметь как минимум 20-25 сотрудников, включая:

разработчиков, которые будут поддерживать бекенд и фронтенд сайта, торговой платформы и ее компонентов;

специалистов по информационной безопасности и системных администраторов, отвечающих за отказоустойчивость, защиту серверов и данных;

команду бэк-офиса, которая будет следить за входящими транзакциями, торговыми операциями и балансами кошельков для вывода средств по запросу клиентов биржи;

команду дилинг-отдела, которая будет заниматься вопросами ликвидности на основные торговые пары, быстрого исполнения ордеров, хеджирования и работой с маркет-мейкерами;

специалистов отдела листинга новых монет;

сотрудников финансового отдела;

юристов, которые обеспечат полное соответствие деятельности биржи требованиям законодательства;

маркетологов, которые займутся продвижением биржи, работой с сообществом, СМИ;

менеджеров по продажам для работы с другими биржами и проектами, которые хотели бы разместить токены;

специалистов технической поддержки, которые будет оперативно реагировать на жалобы и вопросы пользователей биржи;

менеджеров по развитию, которые отвечают за развитие платформы, в том числе за внедрение новых функций, и соответствие роадмапу проекта.

Торги на только что запущенной бирже не пойдут сами собой. Владелец биржи должен будет обеспечить высокий уровень ликвидности — возможности быстро продать актив по близкой к рыночной цене.

«Некоторым кажется, что стоит запустить биржу, как клиенты тут же пойдут торговать и размещать ордера, но это в реальности происходит совсем не так. Только что запущенная биржа будет пуста: не будет ни ордеров, ни клиентов, ни ликвидности. Получается замкнутый круг: если у вас нет клиентов, то не будет ликвидности, но она не появится, пока на биржу не зайдут клиенты. Решений несколько: привлекать пользователей агрессивным маркетингом, купить ликвидность у стороннего провайдера, подключиться к другим биржам либо же задействовать маркет-мейкеров за долю от комиссий. Это не идеальные варианты, но пока что рынок не придумал ничего лучше», — утверждает основатель B2Broker.

Также необходимо определиться с целевым рынком биржи, подготовить маркетинговую стратегию и уладить юридические вопросы.

New Liberty Standard сложно было назвать биржей. Скорее, это был очень простой сервис. Лишь спустя год появились криптовалютные биржи в привычном для нас виде: Bitcoin Market, TradeHill, печально известная Mt. Gox и другие.

New Liberty Standard сложно было назвать биржей. Скорее, это был очень простой сервис. Лишь спустя год появились криптовалютные биржи в привычном для нас виде: Bitcoin Market, TradeHill, печально известная Mt. Gox и другие.