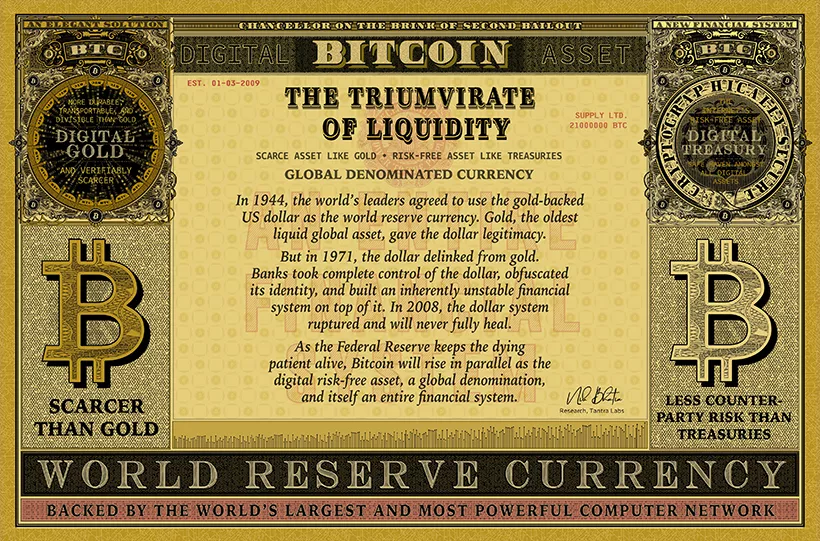

Триумвират ликвидности, или почему биткоин — это безрисковый актив будущего

Определение «цифровое золото» в отношении биткоина уже прочно вошло в лексикон, и ставить под сомнение это утверждение готовы немногие, даже если ценовые графики первой криптовалюты и дают в последнее время предостаточно поводов для скепсиса.

Многочисленные труды и исследования такое определение не раз подтверждали, однако научная мысль не стоит на месте. Новую достаточно интересную теорию предложил известный финансовый теоретик и исследователь в области криптовалют Ник Бхатия.

По его мнению, рамки «цифрового золота» для биткоина слишком тесны и правильным было бы говорить о криптовалюте как о цифровых казначейских облигациях.

Традиционные [simple_tooltip content=’Казначейские облигации — это государственные эмиссионные долговые ценные бумаги, выпускаемые с целью привлечения на добровольной основе свободных денежных средств населения, физических и юридических лиц в виде государственных займов на государственные, общественные и социальные нужды, содержащие обязательство государства и его финансовых органов выплатить их владельцу (кредитору) номинальную стоимость по окончании установленного срока и периодически выплачивать определенное процентное вознаграждение в период их действия в зависимости от стоимости, периода действия и условий выпуска облигаций.’]казначейские облигации[/simple_tooltip] (Treasury bonds) сегодня являются одним из наиболее популярных инструментов среди инвесторов, которые во времена геополитической и экономической неопределенности находятся в поиске безрисковых активов.

Первостепенное значение при этом имеет обеспечение ликвидности таких активов, и выпускаемые центробанками или иными государственными финансовыми органами облигации ее предлагают в полной мере. Однако только ли казначейские облигации будут выбором инвесторов в уже не столь отдаленном будущем? Ник Бхатия считает, что наиболее искушенные инвесторы будут делать выбор в пользу золота и биткоина, называя эти три инструмента «триумвиратом глобальной ликвидности».

Ниже представлен сокращенный адаптированный перевод статьи экономиста на эту тему, где он приводит аргументы в защиту своей теории, а также объясняет, почему биткоин можно по праву считать безрисковым активом будущего.

Триумвиратом глобальной ликвидности выступают казначейские облигации США, золото и биткоин. Они, как убежден автор, являются мощными активами-убежищами, защищая своих владельцев от рисков существующей кредитной денежной системы, которой присуща высокая доля заемных средств. При этом, подчеркивает он, из 300 триллионов долларов финансовых активов по всему миру в этом коридоре безопасности и ликвидности находятся только 32 триллиона.

«Всего за восемь лет своего существования биткоин удивительным образом захватил 1% от общей рыночной стоимости этой тройки активов [в декабре 2017 года капитализация BTC превысила $320 млрд – прим.], но это был только проблеск будущего.

На следующем этапе рыночная стоимость биткоина вплотную подберется к показателям золота в $9 трлн, что позволит ему реализовать себя в качестве цифрового золота. После этого биткоин трансформируется в цифровые казначейские облигации и заменит их в качестве мирового безрискового актива, а в конечном итоге получит статус мировой резервной валюты.

Заменить доллар в качестве мировой резервной валюты — это амбициозная цель, но реализовываться это будет только как побочный продукт биткоина, воплощающего собой цифровые казначейские облигации», — пишет Ник Бхатия.

Золото как источник легитимности доллара

Также он отмечает, что золото — это оригинальный глобальный ликвидный актив, деньги с тысячелетней историей, и именно обеспечение золотом дало легитимность доллару США. Кульминацией стало Бреттон-Вудское соглашение 1944 года, где мировые лидеры назначили доллар мировой резервной валютой.

«Даже несмотря на то, что золото официально больше не является якорем глобальных финансов, центральные банки по-прежнему хранят его в качестве мирового актива-убежища, по всей видимости в качестве страховки от сбоя долларовой системы. Сегодня золотые резервы мировых центробанков превышают $1 трлн», — напоминает автор.

Евродоллары

В 1950-х годах в Европе появилась новая форма доллара, получившая название евродоллары. Они использовались для облегчения межбанковских расчетов за пределами Соединенных Штатов и Федеральной резервной системы. По мере роста популярности евродолларов банки в Лондоне, Цюрихе, Монреале и Токио получили возможность для создания международной расчетной валюты вне рамок каких-либо регулирующих органов.

К 1971 году чрезмерные долларовые выплаты за золото истощили резервы Соединенных Штатов. Для того, чтобы защитить свои запасы активов безопасного убежища в мире, США прекратили все преобразования доллара в золото, и доллар официально потерял поддержку. Однако он по-прежнему пользуется доверием глобальных финансовых участников в качестве конечной расчетной единицы.

Казначейские облигации

Далее Ник Бхатия переходит к вопросу о том, как же инвесторы могли безопасно хранить долларовые резервы, если последние более не были обеспечены безрисковыми активами,

В этом контексте он напоминает, что банковские депозиты по сути являются выдаваемыми банкам кредитами и сопряжены с высокими рисками невыполнения обязательств. Вывоз наличности пачками по 100 долларов в грузовиках также не рассматривается, тем более что доллары уже невозможно конвертировать в базовый актив. Таким образом для тех, кто хочет застраховать себя от рисков, депозиты и наличные просто не являются приемлемыми инвестициями.

Решением для безопасного хранения долларов стала покупка казначейских облигаций США. Этот рынок сегодня оценивается в $23 трлн.

Доллар теряет свою идентичность

В период с 1971 по 2007 год банки установили полный контроль над долларом и построили на нем изначально нестабильную финансовую систему. Евродоллары росли как в предложении, так и в своей изощренности. Банки перестали финансировать себя за счет депозитов; вместо этого они использовали казначейские облигации США в качестве залога, заимствуя друг у друга доллары для бухгалтерской отчетности.

Бхатия подчеркивает, что казначейские облигации стали наиболее востребованным глобальным активом не только из-за силы правительства США в качестве контрагента, но и потому, что в комбинации с наличием банковской лицензии их залоговые полномочия дали возможность создавать неограниченные деньги.

«Доллар утратил всю свою прежнюю идентичность актива, за который можно потребовать золото, и стал чисто банковским обязательством, кредитом для чрезмерно обремененной финансовой системы. Теперь банки в качестве своего безрискового актива, залогового якоря и основного рычага используют казначейские облигации США, а не доллары», — пишет автор.

Крах долларовой системы

В 2007 году банки начали испытывать недостаток финансирования. Культура быстрой выдачи обеспеченных залогом кредитов стала достоянием истории, и прокручивать вперед свои растущие долги банки оказались уже не в состоянии. До этого они полагались на свою способность постоянно выпускать новые долги, и когда доверие к ним пошатнулось, то же самое произошло и с их платежеспособностью.

Как отмечает Бхатия, в течение десятилетий доллары США и евродоллары сосуществовали практически без каких-либо конфликтов: федеральные резервные фонды и лондонская межбанковская ставка для займов в евродолларах (LIBOR), процентная ставка каждого типа доллара, в целом были зеркальным отображением друг друга. Однако уже в августе 2007 года LIBOR дрейфовал выше по отношению к ставке федеральных фондов, что было признаком острого кредитного риска в евродолларовой системе.

«По прошествии времени стало ясно, что проблема не была острой: банки начали отступать друг от друга, когда глобальная долларовая система достигла точки перегиба. Это расхождение процентных ставок предвещало последующий каскад дефицита долларового финансирования и крах банков. Десятилетний свободный ход создания денег безвозвратно дал трещину».

В 2008 году Федеральная резервная система (ФРС) пришла на помощь миру, влив ликвидность во всю систему. Было принято решение не проводить различий между долларовыми и евродолларовыми обязательствами и бросить спасательный круг любому банку или центральному банку, нуждающемуся в помощи, путем размещения резервов внутри страны и предоставления валютных свопов за рубежом.

Спрос на ликвидность казначейских облигаций США резко возрос, поскольку они стали гарантией безопасности. Однако одновременно с этим мир оказался в долларовой ловушке, даже если долгосрочная жизнеспособность доллара как мировой резервной валюты была неопровержимо под вопросом.

Постоянная неисправность

Финансовая система заражена хронической болезнью, которая никуда не денется. Доллар больше не является исключительно национальной валютой Соединенных Штатов — сегодня это международный банковский инструмент без ограничений, формы или способности поддерживать себя. Система приходит в упадок, поскольку сокращение межбанковских обязательств приводит к повторному дефициту ликвидности для держателей заемных средств. Банки предпочитают не предоставлять обеспеченную ликвидность другим банкам, даже если залогом являются сами казначейские облигации. Это последний предупреждающий знак того, что банки больше не доверяют друг другу.

Кроме того, ФРС всегда выручает систему в качестве кредитора последней инстанции, навсегда устраняя любую мотивацию для банков предоставлять ликвидность друг другу. По умолчанию ответом ФРС является создание банковских резервов в долларах США, но это не решает основную проблему нарушенного межбанковского доверия. ФРС только обеспечивает механизм обезболивания, сохраняя умирающего пациента в живых до тех пор, пока в состоянии это делать.

Биткоин как цифровое золото и цифровые казначейские облигации

Где же выход, задается вопросом Ник Бхатия, и сам на него отвечает, говоря, что решение того кошмара, в котором находится современная банковская система, следует искать в биткоине.

В хеше генезис-блока биткоина содержится заголовок статьи «Chancellor on brink of second bailout for banks» (Министр финансов [Алистер Дарлинг] близок к подписанию второго спасительного соглашения для банков) из британского издания The Times от 3 января 2009 г, что может свидетельствовать о том, что мировой финансовый кризис 2008 года и политика выкупа долгов крупных банков государствами были одними из стимулами, руководившими создателем криптовалюты Сатоши Накамото

«Биткоин — это такой же безрисковый актив, как золото и казначейские облигации, и такое же валютное выражение, как и доллар. В течение ближайших нескольких десятилетий этот актив будет расти в качестве инфраструктуры для следующей финансовой системы. Золото и биткоин являются дефицитными активами без риска невыполнения обязательств, но цифровая функциональность окончательного расчета биткоина в ближайшие десятилетия дает ему огромное преимущество перед золотом», — считает Ник Бхатия.

Таким образом он приходит к выводу, что биткоин — это не только цифровое золото, но и цифровые казначейские облигации. Как последние являются безопасным убежищем от всех других долларовых активов, так и биткоин является безопасным убежищем от всех других цифровых активов и точно так же используется в качестве залога для производных контрактов.

Более того, так как первая криптовалюта не сопряжена с риском невыполнения обязательств, она находится в идеальной позиции для предстоящей конкуренции. Следовательно, заключает экономист, биткоин — это безрисковый актив будущего.

Ник Бхатия твердо убежден, что следующая денежная система уже не будет определяться соглашением между странами, как это было в случае Бреттон-Вудского соглашения. Определять ее будут индивидуальные держатели биткоина, который благодаря появлению такого решения, как Lightning Network, также получил функцию моментальных расчетов. Последним не могут похвастать ни золото, ни казначейские облигации.

Несмотря на то, что для полноценной конкуренции с этими двумя активами рыночная капитализация биткоина должна достигнуть триллионов долларов, автор убежден, что это лишь вопрос времени.

Подводя черту под своими рассуждениями, он говорит:

«В эпоху хрупкости долларовой системы этот триумвират ликвидности будет править безраздельно. Инвесторы будут бороться за финансовую безопасность, вызывая интенсивный и постоянный спрос на государственные ценные бумаги США, золото и биткоин».

Над материалом работали Andrew Asmakov и Yegor Petrov

Иллюстрация — Lucho Poletti

Подписывайтесь на новости ForkLog в Telegram: ForkLog Live — вся лента новостей, ForkLog — самые важные новости и опросы.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!