Что такое цифровая валюта центробанков (CBDC)?

Что такое цифровая валюта центробанков (CBDC)?

CBDC (Central Bank Digital Currency) — это форма денег, существующая только в цифровом виде и являющаяся прямым обязательством центрального банка (ЦБ) отдельного государства.

CBDC — третья на данный момент общепринятая форма денег наряду с наличными бумажными банкнотами и обычными цифровыми валютами, которые являются обязательствами на счетах коммерческих банков.

Зачем нужна CBDC?

Центробанки уже практикуют виртуальную эмиссию валюты, значительная доля платежей и переводов происходит в безналичной форме.

Отличия CBDC от существующей системы заключаются в следующем:

- CBDC призвана повысить стабильность и конкуренцию в финансовой сфере на фоне соперничества банков с технологическими компаниями и криптовалютами.

- CBDC позволяет повысить финансовую инклюзивность, поскольку предлагает платежную инфраструктуру с меньшими затратами на переводы. Кроме того, центральным банкам проще работать в цифровизированной экономике.

- CBDC расширит инструменты фискальной политики, доступные регуляторам — например, позволят избежать «ловушки нулевых ставок». За счет программируемости и прозрачности CBDC регуляторам будет легче контролировать денежно-кредитную сферу. Более прозрачные данные платежных потоков повысят качество макроэкономической статистики.

- CBDC стимулирует использование местной валюты для оплаты товаров и услуг, что особенно актуально в странах, подверженных долларизации.

- Коммерческая версия CBDC (только для банков) позволит снизить расчетные риски, обеспечить круглосуточный доступ к ликвидности для банков и сократить издержки при трансграничных переводах.

Мотивация исследований и разработок в сфере CBDC варьируется в зависимости от юрисдикции.

В развитых экономиках центробанки рассматривают цифровую валюту как средство повышения безопасности и отказоустойчивости, а также эффективности внутренних платежей и достижения финансовой стабильности.

Для центробанков развивающихся экономик важным фактором является достижение финансовой инклюзивности.

Какие бывают CBDC?

Единой общепринятой классификации CBDC не существует, но эксперты Банка международных расчетов (BIS) выделили два основных типа:

- розничные CBDC (rCBDC). Предназначены для широкой публики и призваны предоставить безрисковые цифровые средства оплаты для повседневных транзакций;

- оптовые CBDC (wCBDC). Предназначены для использования финансовыми посредниками, действуя как резервы центрального банка, но с дополнительными функциями за счет токенизации.

Виды CBDC также разделяют по архитектуре в зависимости от отношений между центральным банком и поставщиками частных денег при выполнении операций, регистрации платежей и обслуживании клиентов. С этой точки зрения цифровые валюты ЦБ можно разделить еще на три типа:

- одноуровневая система. Центральный банк сам обрабатывает все платежи, проверяет клиентов на соответствие процедурам KYC/AML и предоставляет другие услуги. Предполагается, что такая модель неэффективна из-за полного исключения частного сектора. Ситуация, при которой центральный банк взял на себя роль посредника во всех финансовых отношениях, может задушить инновации и развитие рынка в целом;

- двухуровневая система. Обслуживание клиентов осуществляются частным сектором, а центральный банк обрабатывает балансы «оптом» — условными группами розничных транзакций. Аналитики BIS считают, что такая система эффективнее одноуровневой. Модель уменьшит потребность в централизованном сборе информации и повысит уровень безопасности данных;

гибридная архитектура CBDC представляет собой двухуровневую структуру с более тщательной проверкой транзакций центробанком. Подключением клиентов к системе и платежами занимается частный сектор. Помимо обработки транзакций «оптом», центральный банк имеет доступ к потокам розничных операций. Это позволит регулятору вмешаться в случае сбоя платежного провайдера для обеспечения безопасности и непрерывности услуг.

В каких странах планируют внедрить CBDC?

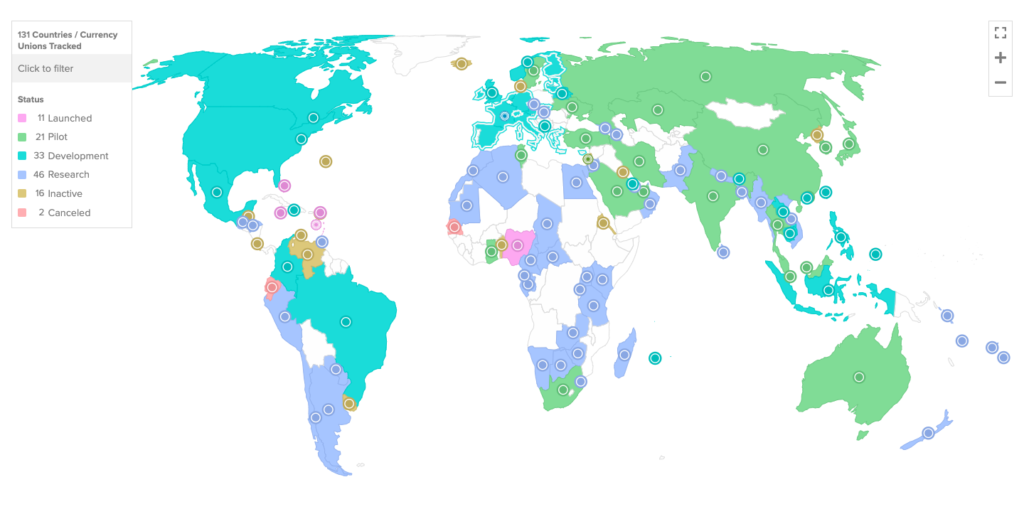

По состоянию на февраль 2024 года более 130 центробанков, на долю которых приходится 98% мирового ВВП, изучают возможность создания или внедрения CBDC.

Данные аналитического центра Atlantic Council, на которые ссылаются представители ЕЦБ, показали, что 11 стран по всему миру уже внедрили CBDC в свою финансовую систему. Крупнейшим государством из этого списка является Нигерия. Согласно данным Международного валютного фонда (МВФ), в этой африканской стране к середине 2023 года в новой форме денег совершили более 800 000 транзакций.

Исследователи указали, что 46 центробанков исследуют возможножности внедрения CBDC, а 33 центральных банка уже ведут разработку своих собственных решений. Еще 21 ЦБ тестирует пилотные версии CBDC.

Крупнейший пробный проект по внедрению цифровой валюты центрального банка запустили в Китае. Тестирование охватило ~260 млн человек в более чем 200 сценариях, включая оплату общественного транспорта, электронную коммерцию, стимулирующие или бонусные выплаты.

В мире также существуют пилотные проекты с участием известных криптовалютных компаний. Например, Ripple активно участвует в реализации CBDC в Палау, Бутане, Черногории и Гонконге. А казахстанское подразделение криптобиржи Binance объявило о выпуске обеспеченного цифровым тенге стейблкоина на базе BNB Smart Chain.

В чем основные риски CBDC для финансовой системы?

Представители экономических институтов разных стран выделили следующие риски внедрения этой формы денег:

- классический банк-ран. Пользователи обычных цифровых денег, хранящихся на счетах в коммерческих банках, могут вывести слишком большие суммы в короткий промежуток времени, обменивая их на CBDC. Это может привести к ситуации банк-рана, когда частный банк не может выполнить требования своих клиентов по снятию средств. Подобное происходит даже в самых крупных финансовых структурах развитых стран. Например, банк-ран случился в Silvergate в начале 2023 года, когда инвесторы начали выводить свои деньги из-за опасений касательно неплатежеспособности организации;

- риски для рынка кредитования. Новый инструмент может привести к росту или падению ставок по кредитам из-за изменения потоков ликвидности в банковской сфере. Это скажется на чувствительных к кредитным деньгам отраслям. Например, производственные предприятия могут потерять доступ к оборотным средствам;

- операционные и технологические риски. Из-за цифрового происхождения CBDC уязвимы для кибератак и технических ошибок. Сюда включены риски низкой производительности технологии, на основе которой построена валюта. Также очевидны угрозы для аппаратного и программного обеспечения, которое будет отвечать за производительность и целостность системы;

- сложная нормативно-правовая база. CBDC требует проработки соответствующего законодательства, включая новые стандарты конфиденциальности, защиту потребителей и борьбу с отмыванием денег.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!