Glassnode: 83,6% предложения биткоина перешло в прибыль

Количество биткоинов с «бумажной» прибылью достигло максимума с ноября 2021 года, однако ее средняя величина остается недостаточной для формирования волны закрытия позиций ходлерами. К такому выводу пришли в Glassnode.

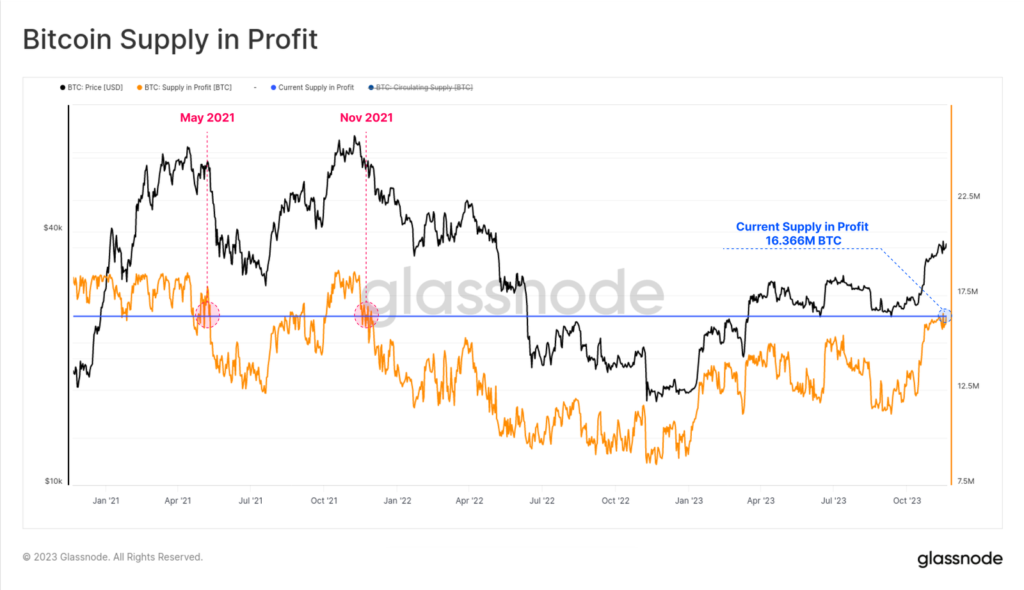

Объем «плюсового» предложения превысил 16,366 млн BTC, что эквивалентно 83,6% всех монет в обращении.

Упомянутый показатель значительно превышает среднее значение за все время (74%) и приближается к границе одного стандартного отклонения (90%). Преодоление индикатором этой планки знаменует собой начало стадии эйфории бычьего рынка, подчеркнули специалисты.

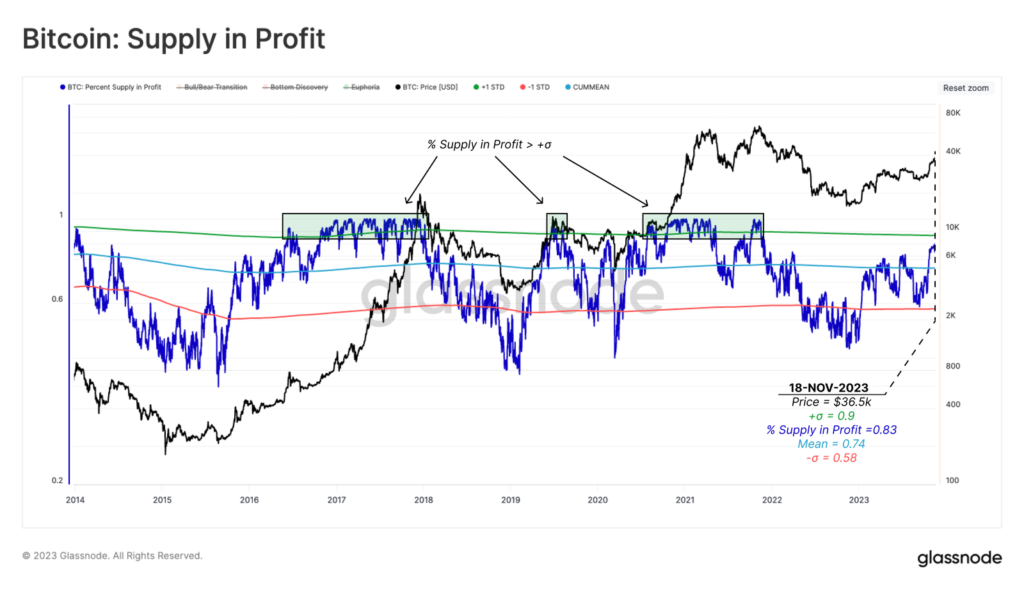

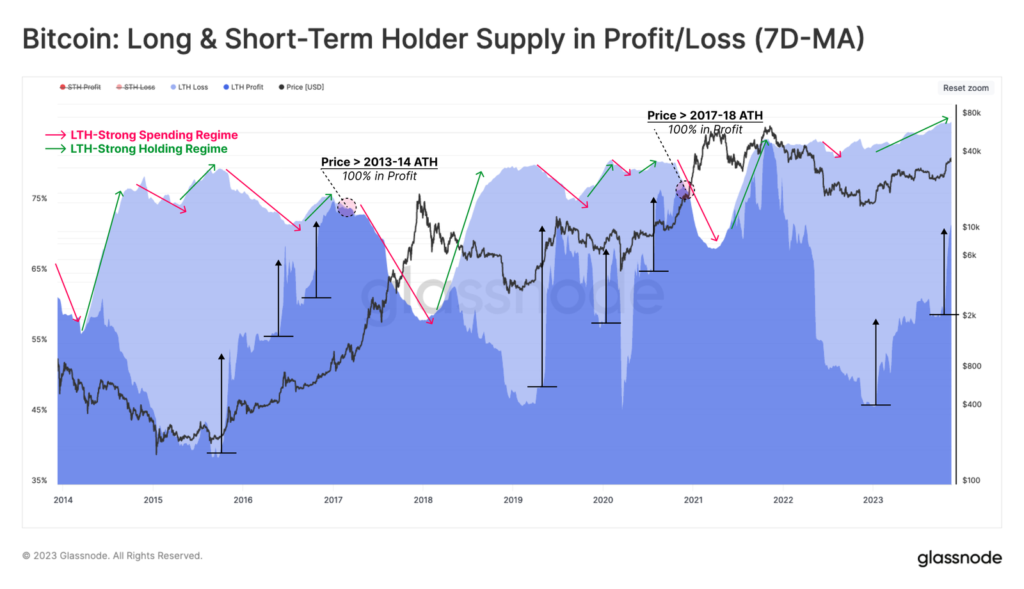

Приведенный ниже график раскрывает три типичные фазы цикла «рентабельности» за последние пять лет:

- формирование дна ?, когда менее 58% (-1 std) монет в обращении приносят прибыль;

- медвежий/бычий переход ?, когда рынок восстанавливается после предыдущей стадии (или выходит из эйфории), а доля биткоинов «в плюсе» находится в диапазоне от 58% до 90%;

- эйфория ?, когда большинство монет выходит в прибыль, поскольку цена достигает ATH (+1 std).

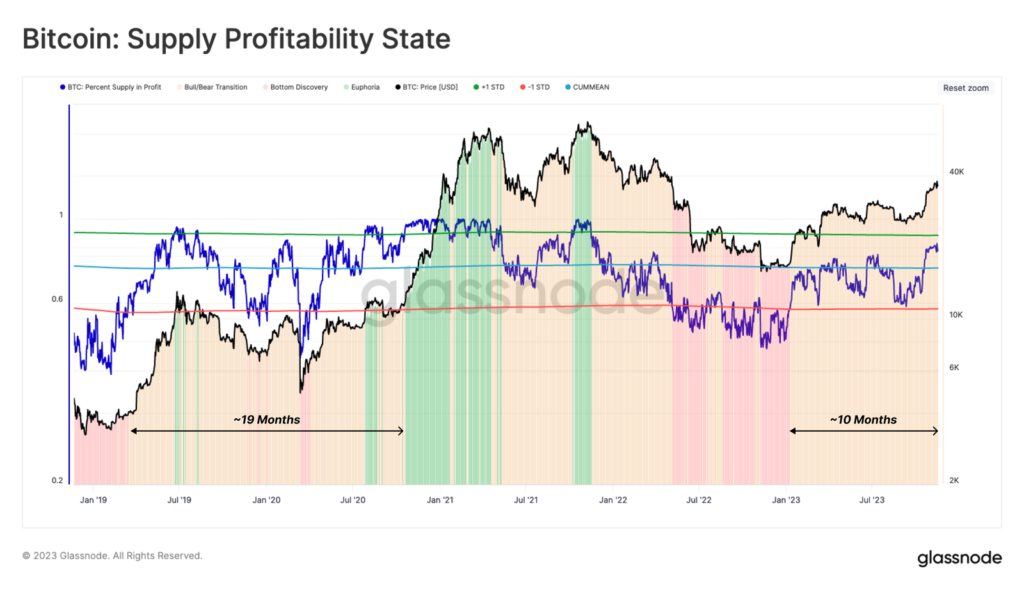

Последние 10 месяцев рынок находился в фазе перехода от медвежьего к бычьему тренду. Большая часть 2023 года метрика ниже среднего (58%), но после ралли в октябре произошел устойчивый прорыв.

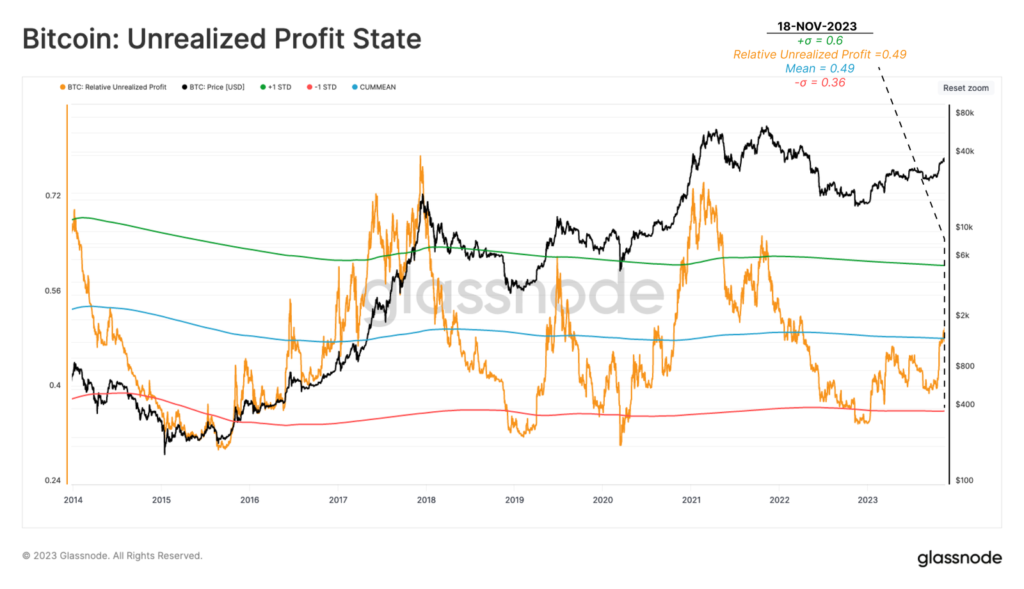

На следующий график нереализованной прибыли аналитики также добавили среднее значение и стандартные отклонения. Индикатор демонстрирует финансовый результат в относительном выражении на каждый вложенный доллар.

В отличие от предыдущего случая эта метрика еще не достигла статистически высокого уровня, совпадающего с «горячими» стадиями бычьего рынка. В настоящее время она вернулась к среднему уровню в 49%, что значительно ниже экстремальных уровней выше 60%, наблюдавшихся в фазах эйфории.

«Хотя значительный объем предложения приносит прибыль, большинство из которых основано на затратах, которые лишь незначительно ниже текущей спотовой цены», — пояснили специалисты.

Согласно аналитикам, динамика биткоинов в распоряжении долгосрочных инвесторов циклична. Они выделили различные режимы моделей расходов ? и ходлинга ?:

- перед возвратом к ATH предложение LTH проходит длительный период повторного накопления, при этом совокупное значение, как правило, остается неизменным или незначительно увеличивается.

- по мере выхода рынком из предыдущего цикла, стимул к увеличению трат существенно возрастает; это отражается в резком сокращении количества биткоинов в распоряжении LTH за счет передачи монет новым покупателям по все более дорогим ценам.

На протяжении всего медвежьего рынка 2022 года первая фаза протекала в полном соответствии с паттернами в прошлом, при этом предложение LTH сильно росло. Отличие от циклов 2015-16 и 2018-20 годов заключается в более сглаженном характере тенденции.

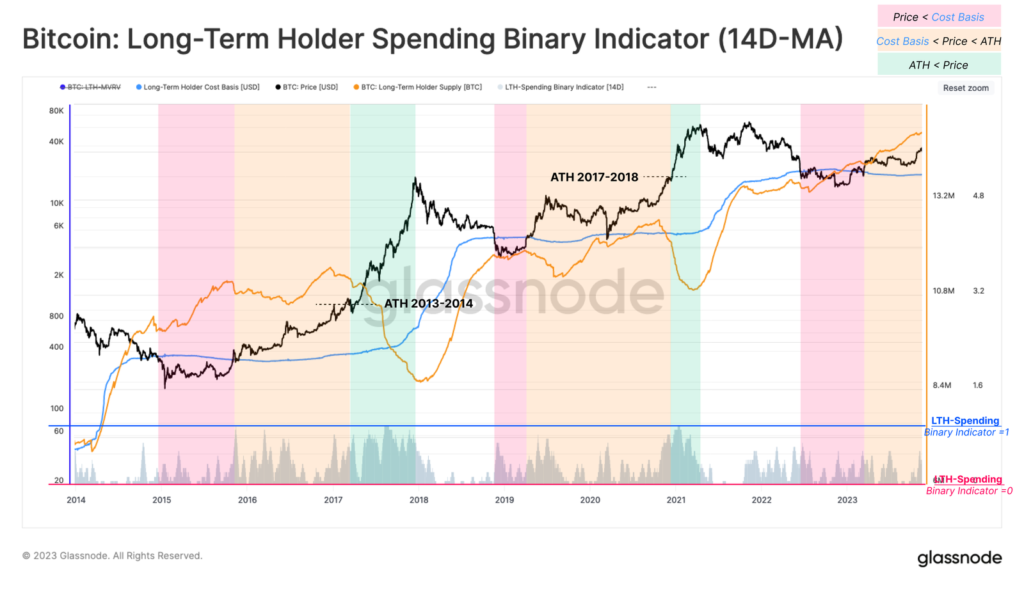

В заключение эксперты предложили рассмотреть 14D—MA бинарного индикатора расходов применительно к долгосрочным инвесторам (SBI).

Измеряя поведение ходлеров касательно трат, показатель помогает разбить длинный и «каменистый» путь между минимумами медвежьего рынка и новыми траекториями на три подинтервала:

- формирование дна ?, когда спотовая цена торгуется ниже «себестоимости» LTH;

- равновесие ?, при котором цена торгуется выше «себестоимости» LTH, но ниже ATH;

- определение цены ? по мере того, как курс пробивается выше двух последних метрик.

В настоящее время SBI подтверждает незначительные траты ходлеров что является дополнительным признаком ограниченности предложения, подчеркнули аналитики.

Напомним, объем доступного предложения цифрового золота опустился до исторических минимумов, а «скорость» перевода монет в долгосрочное хранение в ~2,48 раза превышает темпы его эмиссии, подсчитали в Glassnode.

До этого специалисты отметили, что в ожидании халвинга и ETF долгосрочные инвесторы скопили рекордное число биткоинов.

Ранее аналитики JPMorgan назвали ралли крипторынка «чрезмерным», способным резко оборваться после ожидаемого одобрения спотового биржевого фонда на базе цифрового золота.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!