Что такое пулы ликвидности и как они работают?

Что такое ликвидность?

Ликвидность — фундаментальная категория как для традиционного, так и для криптовалютного рынков. Она характеризует возможность продать активы быстро и беспрепятственно по цене, близкой к рыночной.

Ликвидность, как правило, обеспечивается множеством покупателей и продавцов. Если финансовый инструмент малопопулярный и, соответственно, неликвидный, может потребоваться некоторое время для его конвертации в наличные.

Кроме того, операция может быть сопряжена со значительным проскальзыванием. Последнее означает разницу в цене, за которую участник рынка хотел продать актив в сравнении с той, по которой он был фактически реализован.

Что такое пул ликвидности?

Ключевым элементом сегмента децентрализованных финансов (DeFi) являются пулы ликвидности. Последние представляют собой совокупность криптоактивов, заблокированных в смарт-контракте.

Пулы ликвидности используются в широком спектре платформ «финансового Lego», охватывая секторы криптокредитования, DEX, децентрализованного страхования, синтетических активов и т. д.

Важный компонент — автоматический маркетмейкер (AMM). Этот программный алгоритм задействован в большинстве DeFi-протоколов. Механизм служит для контроля ликвидности и ценообразования криптоактивов на децентрализованных платформах, обеспечивая автоматизированную торговлю.

Как работает пул ликвидности?

Создать пул ликвидности может любой участник DeFi-экосистемы. Для этого инвестору нужно заблокировать в смарт-контракте пару криптоактивов равными по стоимости частями, установив первоначальные цены.

Пользователи AMM-платформ, предоставляющие средства в пулы, именуются провайдерами ликвидности (liquidity providers, LP). Цены размещаемых LP токенов определяются в зависимости от соотношения спроса и предложения (рыночная стоимость монеты растет, если много пользователей ее покупает, и наоборот), а также посредством задействованной в алгоритме конкретной платформы формулы.

За предоставляемые криптоактивы провайдеры ликвидности получают долю от торговых комиссий. Размер этого вознаграждения зависит от объема внесенной ликвидности, выражаемой в специальных криптоактивах — LP-токенах. Последние можно задействовать на различных платформах «финансового Lego».

Процесс пассивного заработка на криптоактивах путем их размещения на DeFi-платформах в сообществе называют «доходным фермерством» («фармингом дохода», yield farming) или «майнингом ликвидности».

Размещенными в пуле криптовалютами может торговать любой участник рынка. При этом не нужны контрагенты (покупатели и продавцы, как на традиционных платформах) и книга ордеров — в работу вступает механизм АММ, предполагающий торговлю напрямую с пулом.

Большинство DEX работает в соответствии с моделью Constant Product Market Maker (CPMM). Последняя впервые появилась на платформе Bancor, но настоящую популярность обрела с появлением биржи Uniswap.

В соответствии с CPMM произведение стоимостей двух активов в пуле является постоянной величиной:

Токен A * Токен B = K

где:

Токен А: стоимость Токена А

Токен В: стоимость Токена В

К: константа

Соотношение между токенами в пуле диктует цены. Например, если кто-то покупает ETH в паре DAI/ETH, предложение ETH в пуле уменьшается, а DAI — увеличивается. Как результат, цена эфира растет, стейблкоина — уменьшается. Влияние такой операции на рыночную стоимость активов зависит от объема сделки относительно величины пула. Если TVL последнего значителен, а операция всего на несколько долларов, воздействие на цены активов будет небольшим.

При необходимости LP может в любой момент выйти из пула ликвидности, просто погасив свои LP-токены. Участнику рынка на кошелек сразу же вернется изначально внесенное количество монет и процентный доход, начисленный благодаря торговой активности.

Какие есть DeFi-платформы на основе пулов ликвидности?

Большинство DEX основывается на AMM-механизме в соответствии с моделью CPMM. Доля этого типа бирж в сегменте приближается к 90%.

Соответствующий показатель «гибридных» DEX — ~9,5%, децентрализованных бирж на основе книги ордеров — ~1%.

Uniswap — бессменный лидер сегмента по TVL и объему торгов. На момент написания материала (20.10.2023) биржа поддерживает 8 сетей, включая Ethereum, Arbitrum, Optimism, Polygon, Base, BNB Chain, Avalanche и Celo.

В июле Uniswap Labs представила UniswapX — протокол агрегирования ликвидности с децентрализованных бирж с открытым исходным кодом. В том же месяце разработчики обозначили сроки запуска Uniswap v4 — в течение четырех месяцев после хардфорка Dencun в блокчейне Ethereum.

Значительной популярностью среди участников криптовалютного рынка пользуется платформа Curve. Она разработана для эффективной торговли между стейблкоинами и другими токенами одинаковой стоимости с минимальным проскальзыванием и комиссией.

Весомая доля рынка приходится также на Balancer. Эта платформа позволяет создавать пулы для трех и более токенов.

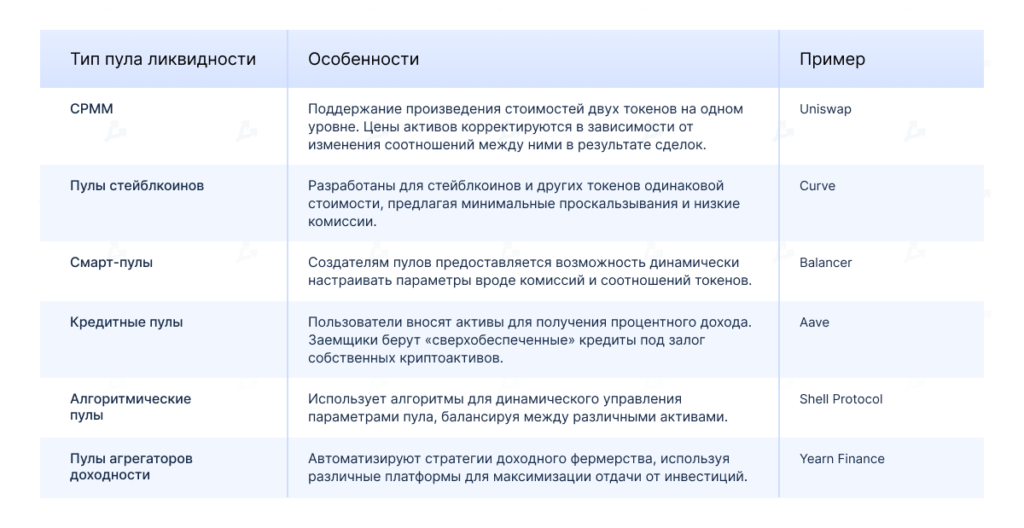

В таблице ниже представлены типы различных пулов ликвидности и примеры соответствующих платформ:

Какие преимущества у пулов ликвидности?

Являясь ключевым элементом постоянно развивающейся DeFi-экосистемы, пулы ликвидности предлагают возможность любым участникам рынка получать пассивный доход от криптоактивов.

Важнейшее их свойство — permissionless. Это значит, что любой пользователь может создать пул ликвидности и, соответственно, новый рынок. При этом нет никаких процессов рассмотрений или одобрений — все происходит децентрализованно, без посредников.

Участником DeFi-экосистемы может стать как крупный, так и мелкий инвестор — входной барьер практически отсутствует. Такая открытость способствует развитию более инклюзивной и справедливой финансовой системы, где каждый может привнести ликвидность на рынок и помочь активизировать торговую активность.

DEX основываются на смарт-контрактах с открытым исходным кодом, предполагая прозрачность и доступность для внешнего аудита.

Какие недостатки у пулов ликвидности?

DeFi-экосистема все еще далека от стадии зрелости. Наряду с неоспоримыми преимуществами, ключевым элементам децентрализованных финансов свойственен ряд недостатков:

- пулы ликвидности и протоколы в целом могут быть подконтрольны узкому кругу участников рынка, что противоречит концепции децентрализации;

- риски взлома из-за уязвимостей и ошибок в коде;

- вероятность rug pull;

- значительные проскальзывания, особенно на низколиквидных рынках (характерно для новых и малоизвестных монет и платформ с небольшим TVL).

Помимо прочего, участники DeFi-сегмента подвержены риску непостоянных убытков (Impermanent loss, IL). Речь идет о ситуации, когда цены активов в пуле ликвидности существенно отличаются от тех, что были при депонировании средств в пулы. При сильных движениях рынка иногда выгоднее просто держать монеты в кошельке, чем блокировать их в смарт-контрактах для получения пассивного дохода.

Приведем упрощенный пример подобной ситуации.

Предположим, пользователь создал на новой DEX пул WBTC/USDT, депонировав для этого 1 WBTC и 20 000 USDT соответственно.

Цена биткоина резко пошла вверх, за короткое время цифровое золото подорожало до 25 000 USDT. Узнав о новой бирже, арбитражеры увидели возможность заработать на курсовой разнице. Для этого они начали активно выкупать «обернутые» биткоины

из пула, пока цена не достигла паритета с более широким рынком.

Теперь в пуле преобладает USDT, а запас WBTC практически исчерпан.

Итак: первоначальный депозит: 20 000 USDT + 1 WBTC. Учитывая, что средства вносятся на DEX равными частями, общая стоимость активов в пуле эквивалентна 40 000 USDT.

На фоне ралли биткоина до 25 000 USDT стоимость ликвидности в пуле должна составлять 45 000 USDT. Но поскольку WBTC исчерпаны, в пуле содержится 40 000 USDT и 0 BTC. Альтернативные издержки составят 5000 USDT.

Эта разница и представляет собой Impermanent loss. Такие убытки называют «непостоянными», потому что стоимость активов в пуле все еще может достичь паритета со значениями более широкого рынка. Убыток становится «постоянным» лишь в том случае, если поставщики ликвидности выходят покидают пул при возникновении IL.

Существуют калькуляторы непостоянных убытков, например, от платформ dilydefi.org и CoinGecko.

Торговые операции через пулы ликвидности также могут быть сопряжены со значительными проскальзываниями. Особенно если речь идет о новых, малоизвестных и (возможно, пока еще) неликвидных монетах.

Проскальзывание означает разницу между ожидаемой ценой и фактической ценой осуществления торговой операции. Причина такого расхождения в том, что рыночные стоимости активов в пуле не пребывают в постоянстве, меняясь от сделки к сделке и каждый раз находя новый равновесный уровень.

Торговые операции в контексте AMM не производятся мгновенно — в промежутке между инициированием и подтверждением транзакции пользователя может произойти несколько других, довольно крупных сделок. Последние могут значительно влиять на цены, особенно если объем ликвидности в пуле невелик.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!