В FalconX обнаружили предпосылки развития «Uptober» на рынке криптовалют

- Проявление присутствия институционалов и сокращение активности продавцов подтверждают переход рынка криптовалют в новое состояние.

- Текущее ралли может стать началом следующей бычьей фазы.

Динамика ликвидности предполагает, что Uptober может стать началом нового бычьего тренда на рынке цифровых активов. К такому выводу пришли аналитики FalxonX, пишет CoinDesk.

По мнению специалистов, «топливом» для роста котировок станут возросший интерес со стороны институционалов и снижение числа продавцов. Наличие таких условий говорит о переходе рынка в качественно новую фазу.

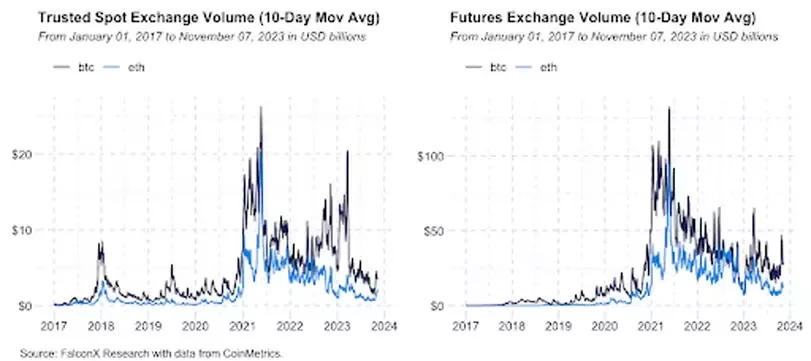

Эксперты отметили восстановление торговой активности в биткоине и Ethereum. В ходе недавнего ралли они зафиксировали два дня из топ-15 по объему совершенных сделок за последние два года.

В целом показатели оказались выше наблюдавшихся ранее значений, на которых сказались крах FTX в конце 2022 года и банковский кризис в США весной 2023 года.

Торговая активность

Спотовые объемы торгов цифровым золотом, еще в сентябре опускавшиеся до трехлетних минимумов, приблизились к максимумам за полгода, указали специалисты.

Схожие тенденции аналитики обнаружили и на рынке деривативов, особенно на CME.

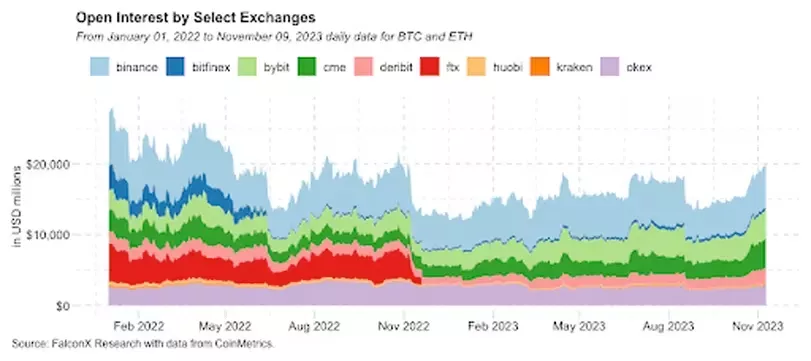

Суммарный открытый интерес (ОИ) во фьючерсах на две ключевые криптовалюты впервые с коллапса FTX превысил $20 млрд в ожидании запуска спотового биткоин-ETF. Более активный рост показателя на CME свидетельствует об интересе со стороны институциональных инвесторов, указали эксперты.

В опционах совокупный ОИ превысил $16 млрд на фоне рекордных объемов торгов.

Специалисты пояснили, что большая часть действий в производных отражается на спотовом рынке ввиду вероятного хеджирования позиций трейдерами. Также возросшая активность на рынке деривативов приводит к увеличению левериджа с рисками последующих ликвидаций, добавили они.

Метрики ликвидности

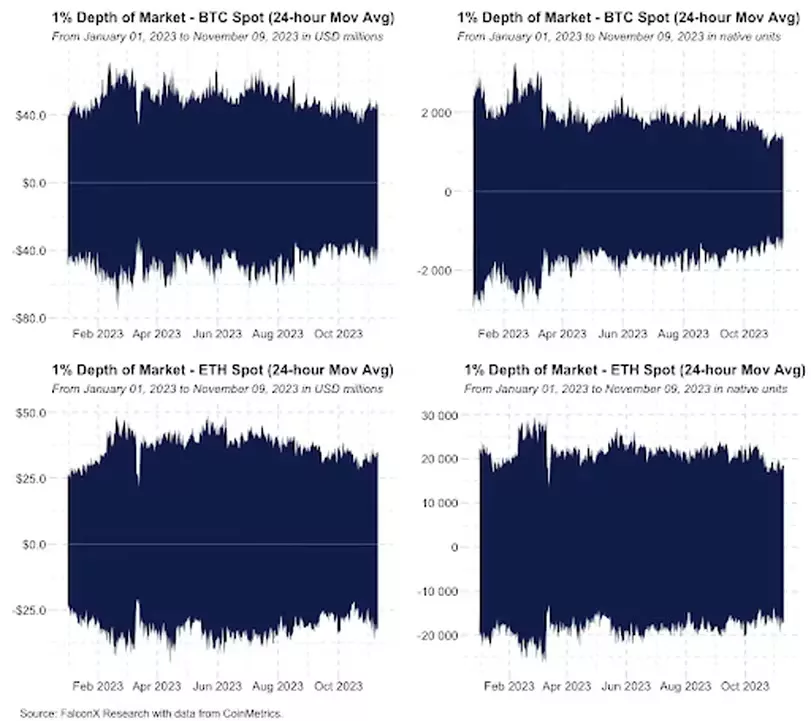

Об улучшении ликвидности ключевых активов рынка криптовалют говорит глубина стакана.

На представленном ниже графике приведен показатель в 1% в долларах США и собственных единицах за 2023 год. Он демонстрирует снижение метрики в течение последних трех-пяти месяцев. Доля асков снижается сильнее, чем бидов. Иными словами, наблюдается нехватка продавцов по сравнению с покупателями, указали эксперты.

Оживленная динамика деривативов соответствует «жесткому» спотовому рынку.

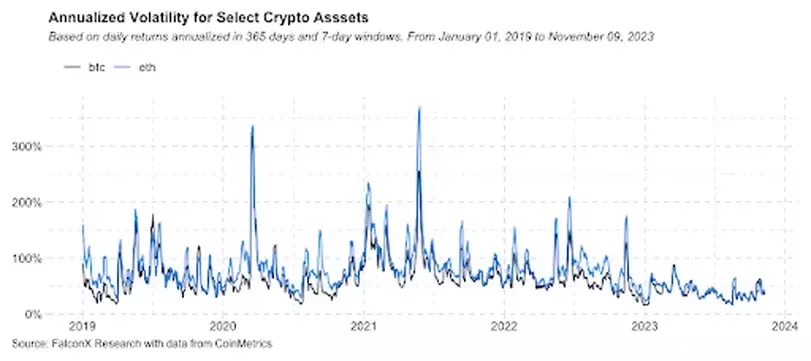

На следующем графике показана реализованная волатильность в пересчете на годовые темпы с переносом на семь дней назад для охвата последнего скачка цен. Несмотря на рост метрики в последнее время (до 63%), в относительном выражении она остается ниже среднего значения предыдущих бычьих рынков 2020–2021 годов.

Перспективы

Усиление волатильности, как правило, приводит к повышению торговой активности. Текущие спотовые объемы, скорректированные на этот индикатор, уже находятся в верхнем квартиле бычьего цикла 2020/2021 годов, отметили аналитики.

«Даже если вероятность промежуточных коррекций возрастет, а макроэкономическая среда останется „пасмурной”, это ралли может стать началом следующего восходящего тренда», — заключили эксперты.

Ранее в CoinGecko подвели итоги «эффекта Uptober» в этом году.

Напомним, руководитель отдела криптовалют CME Джио Вичиозо сообщил о рекордном интересе к биткоин- и Ethereum-деривативам в III квартале.

В октябре объем ОИ по фьючерсам на базе цифрового золота у биржи впервые превысил 100 000 BTC.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!