Итоги 2022: как DeFi-сегмент выстоял на фоне краха Terra и FTX

2022 год был богат потрясениями для DeFi-сектора и криптоиндустрии в целом. Смелые прогнозы аналитиков-оптимистов не оправдались, не помог рынку и флешмоб с «лазерными глазами».

На состоянии индустрии крайне болезненно сказались крах Terra и развал бизнес-империи Сэма Бэнкмана-Фрида (SBF). Эти события возымели далекоидущие последствия для сегмента децентрализованных финансов.

ForkLog предлагает вспомнить важные события в DeFi, произошедшие в 2022 году, а также рассмотреть ключевые метрики развития сегмента.

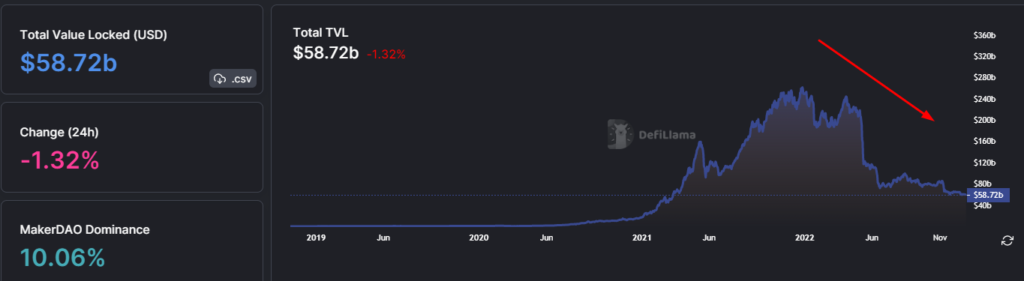

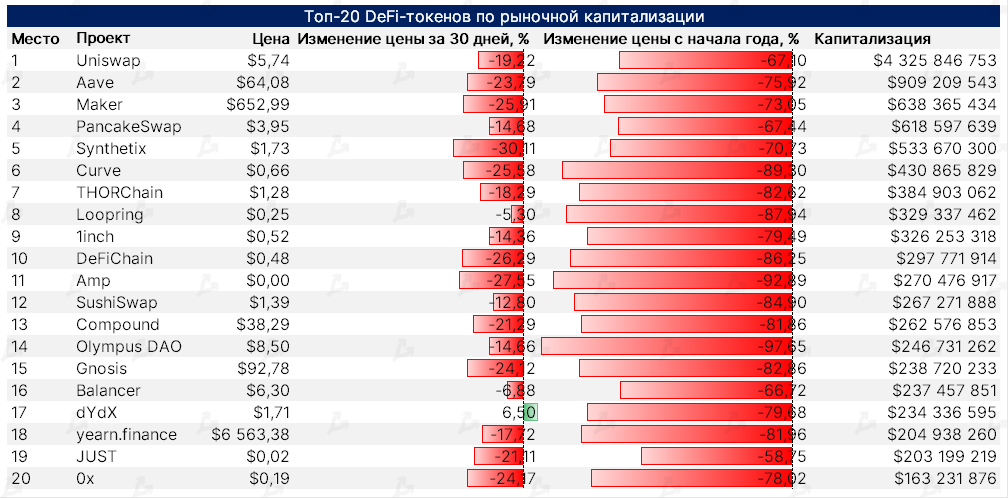

- Цены многих utility-токенов децентрализованных приложений за год упали на 80-90%. TVL сектора обвалился до отметок начала 2021 года.

- Несмотря на медвежий рынок, разработчики трудятся над перспективными проектами, а венчурные инвесторы проявляют заметную активность.

- Наметилась тенденция к перемещению монет с централизованных бирж на некастодиальные платформы.

Угасающая активность

Множественные негативные события отразились на общем TVL сектора — с начала года показатель обрушился с ~$260 млрд до ~$58,7 млрд на момент написания (-~77,4%).

Самый высокий темп падения был в начале мая, на фоне внезапного коллапса многомиллиардной экосистемы Terra.

Вскоре после краха алгоритмического стейблкоина UST и некогда высококапитализированной монеты LUNA начались серьезные проблемы у известных компаний вроде криптокредитора Celsius и хедж-фонда Three Arrows Capital. Последний был среди крупных покупателей нативного токена экосистемы Terra.

Следующие несколько месяцев рынок стагнировал. Многим казалось, что дно цикла достигнуто и не за горами консолидация с восстановлением и новым бычьим трендом. Однако в начале ноября возник очередной «черный лебедь» — рухнула огромная бизнес-империя Сэма Бэнкмана-Фрида.

На этот раз цена биткоина уже прочно закрепилась под психологической отметкой $20 000, потянув в бездну остальной рынок. TVL сегмента децентрализованных финансов вновь пустился в свободное падение.

Индекс страха и жадности неизменно указывал на крайне пессимистические настроения среди инвесторов. Многие компании сокращали персонал, а майнеры испытывали острые финансовые проблемы, нередко оборачивающиеся выходом из бизнеса или поглощениями другими участниками рынка.

Даже славившиеся своей непоколебимостью ходлеры в панике фиксировали убытки. Массовый уход в «тихую гавань» нашел отражение во всплеске ончейн-динамики стейблкоинов.

Ситуация болезненно сказалась на относительно низколиквидных DeFi-активах. Крах бизнес-империи SBF ударил и по экосистеме Solana, поскольку на счетах Alameda Research хранились внушительные авуары криптовалюты SOL.

Цена последней просела более чем на 70%, ее котировки на фоне новой волны кризиса потеряли больше любой другой монеты из топ-20 по капитализации.

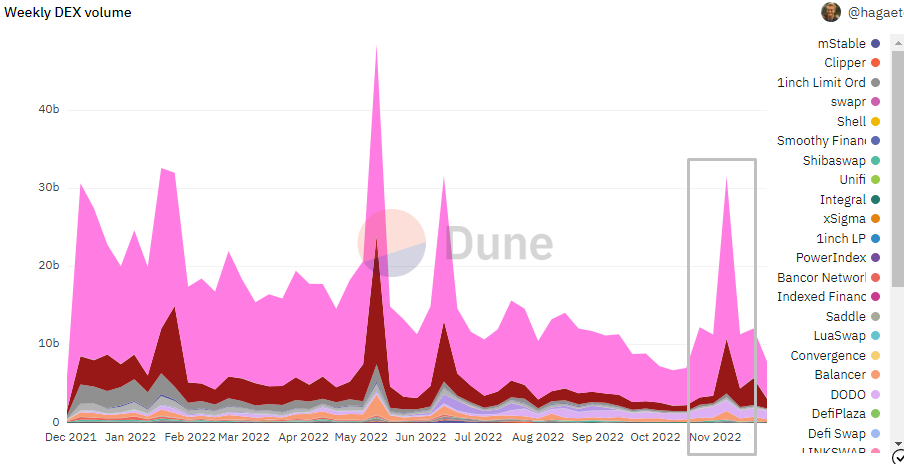

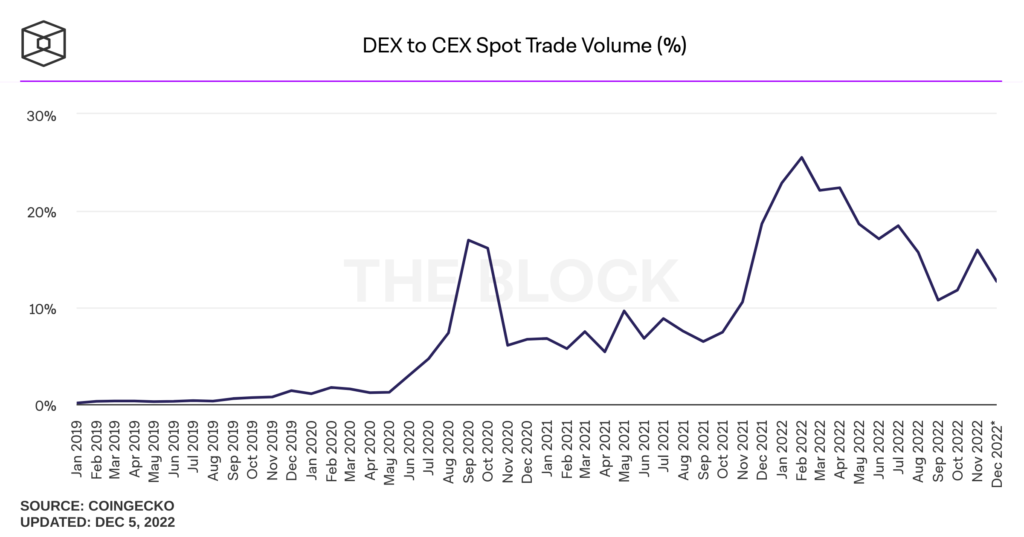

С другой стороны, ноябрьский обвал рынка вызвал всплеск торгового объема на децентрализованных биржах (DEX). Очевидно, многие инвесторы стали присматриваться к некастодиальным платформам.

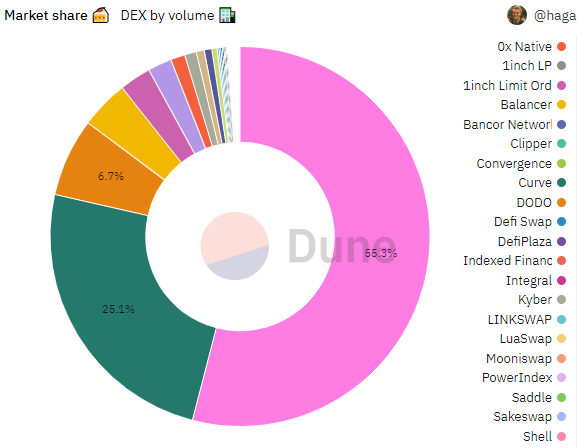

Бессменным лидером среди Ethereum-бирж остается Uniswap. Ее доля в общем обороте DEX несопоставимо выше показателей других платформ.

Uniswap привлекает немалые инвестиции, несмотря на явно медвежий рынок. Команда проекта уделяет внимание интеграции новых протоколов и решений второго уровня вроде zkSync, а также активно осваивает сегмент NFT. Это способствует еще большему укреплению позиций платформы.

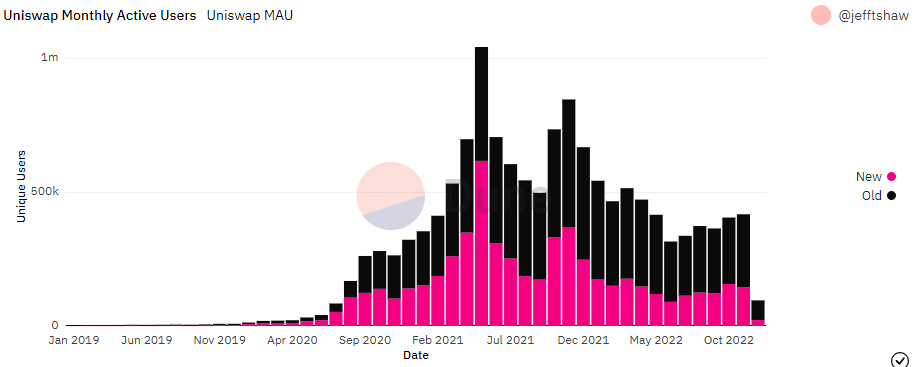

На диаграмме ниже видно восстановление числа активных пользователей Uniswap после майского шока из-за краха Terra.

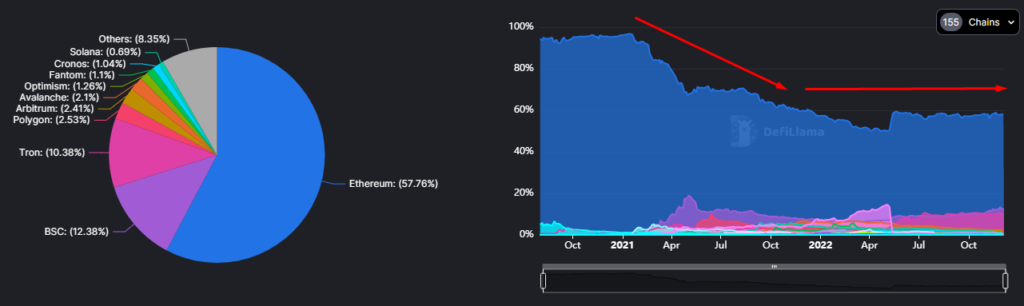

Экосистема Ethereum — бессменный лидер по доле в общем TVL.

В относительно благополучном для индустрии 2021 году показатель по эфиру стабильно снижался из-за популярности сравнительно новых блокчейнов.

Однако в мае нисходящий тренд прервался, флагман частично отвоевал утраченные позиции. В последние месяцы доля экосистемы в общем TVL стабильно удерживается у отметки 58%.

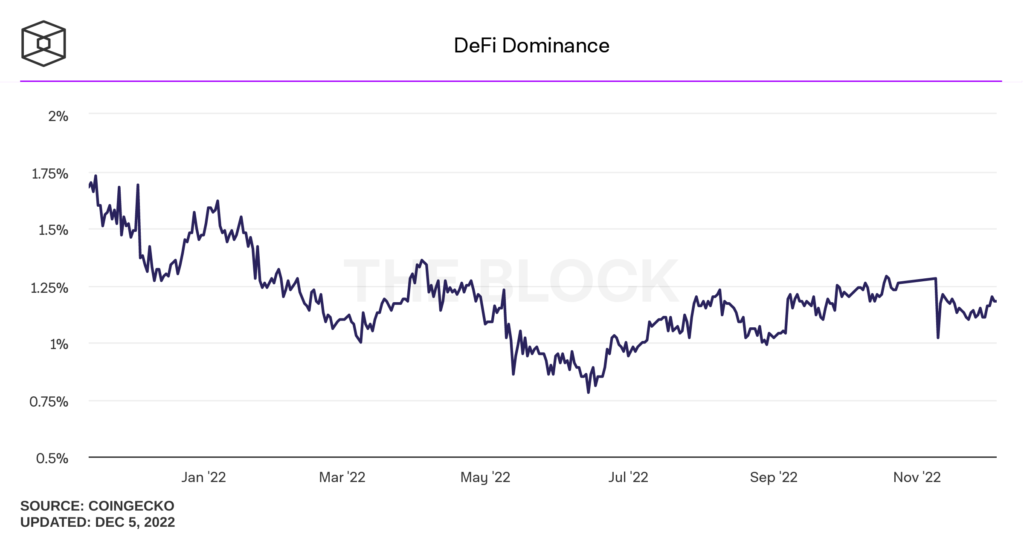

Несмотря на непрерывное развитие сегмента, показатель DeFi Dominance весь уходящий год оставался ниже отметки 1,5%. Это может указывать на значительный потенциал роста децентрализованных финансов, NFT и Web3 в целом.

Соотношение оборота DEX к показателю централизованных бирж с февраля по сентябрь демонстрировало нисходящий тренд. Некоторое восстановление значений метрики в ноябре обусловлено миграцией части инвесторов на некастодиальные платформы на фоне коллапса FTX.

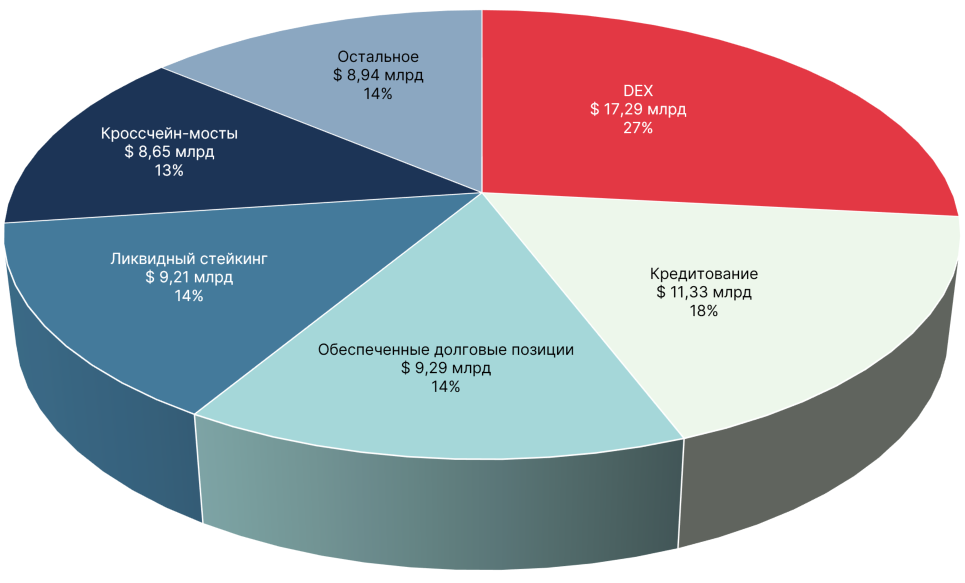

Децентрализованные биржи продолжают доминировать в совокупном TVL сектора DeFi — на проекты этой категории приходится 27% от общего показателя.

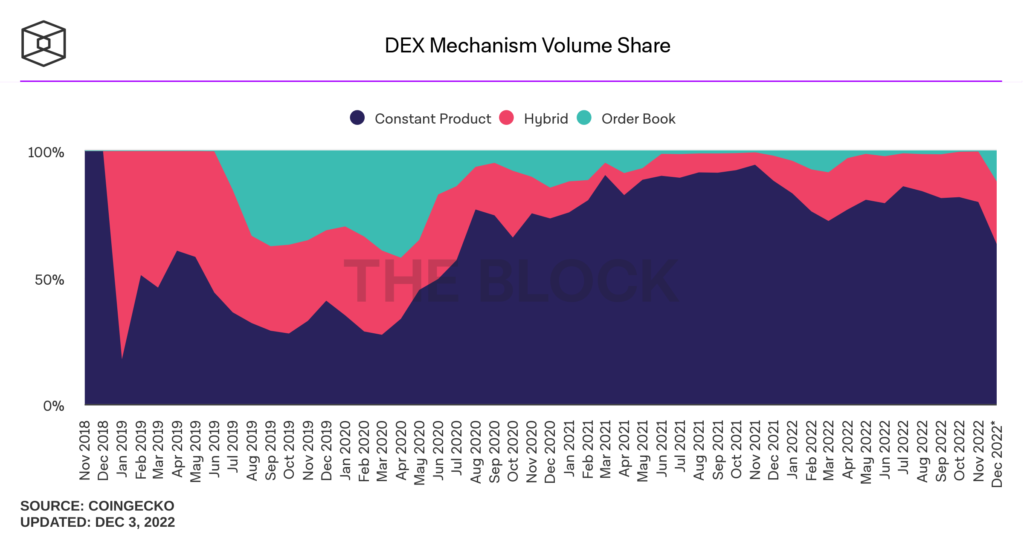

Среди DEX преобладают платформы на базе AMM-механизма — их доля в общем обороте составляет около 80%. Также относительно популярны гибридные модели торговых площадок. Доля некастодиальных бирж на основе книги ордеров невелика — около 12%.

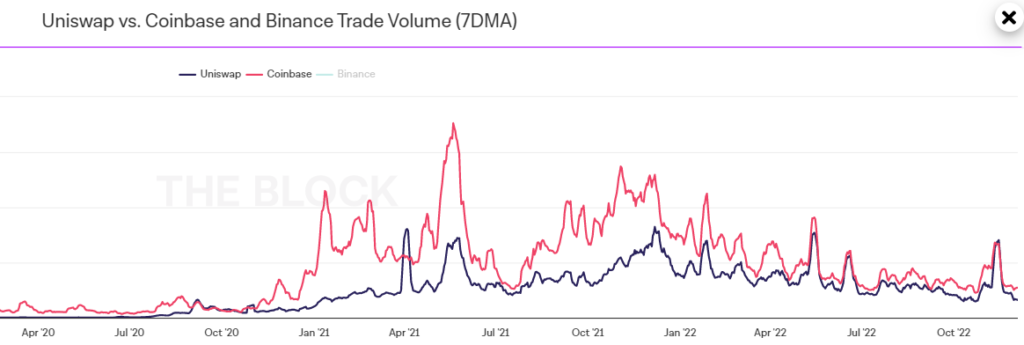

Как и прежде, крупнейшая AMM-платформа Uniswap изредка опережает американскую биржу Coinbase по объему торгов.

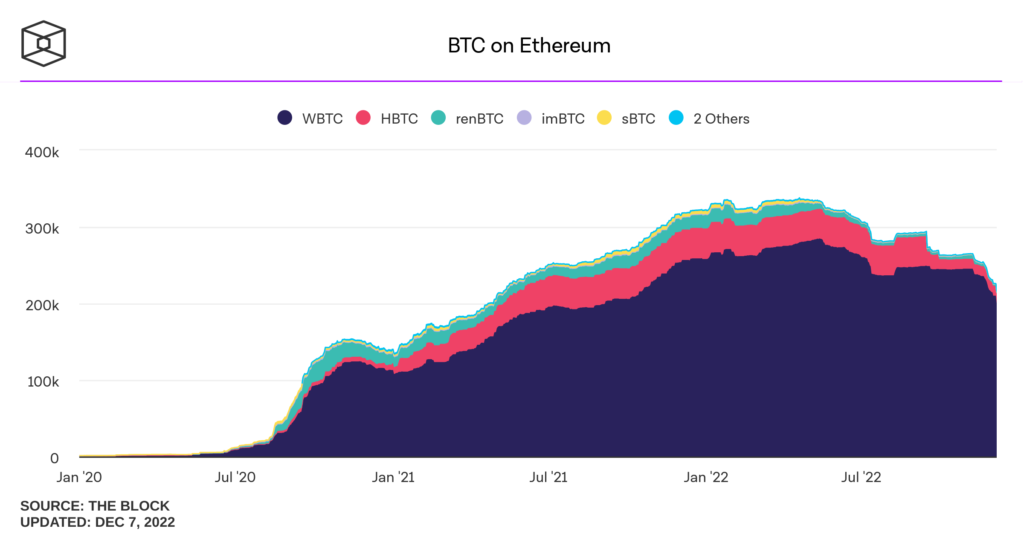

Примечательно существенное снижение объема предложения «биткоинов на эфире» — до майского краха Terra показатель неуклонно рос.

В сегменте безраздельно доминирует Wrapped Bitcoin (WBTC) — его доля превышает 90%.

На фоне краха FTX и компании Alameda Research обернутый токен WBTC, а также stETH от сервиса ликвидного стейкинга Lido утратили паритет к биткоину и Ethereum соответственно.

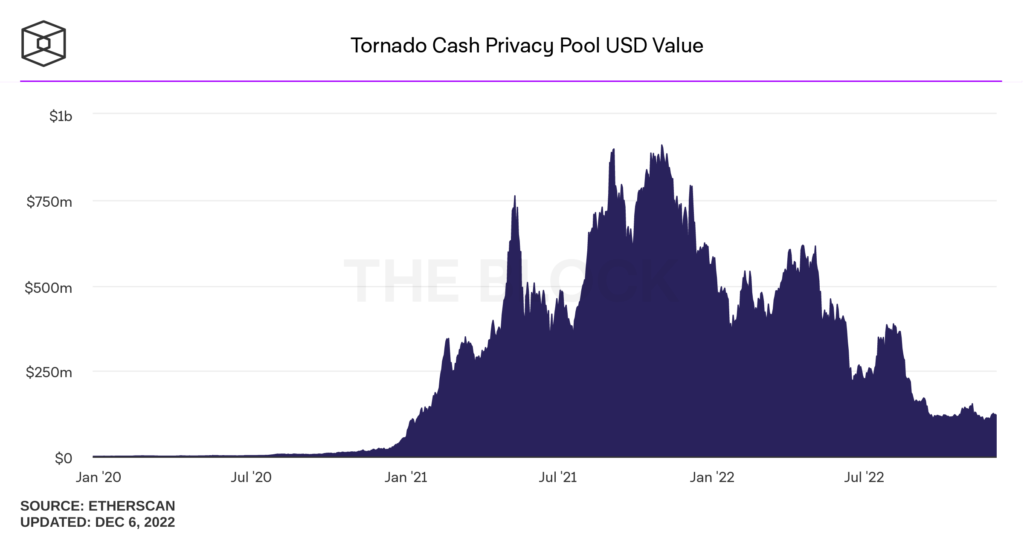

2022 год также ознаменовался блокировкой крупнейшего микшера транзакций — Tornado Cash.

В августе 2022 года платформа попала под санкции США, а в Нидерландах арестовали ее сооснователя Алексея Перцева.

В результате действий регуляторов была заблокирована вся собственность, средства пользователей и исходный код, а резидентам страны запретили использовать сервис.

Помимо криптовалюты, заблокированными оказались репозитории Tornado Cash и их основателей в Github, RPC Infura и Alchemy Platform, а также некоторые домены. Из-за этого перестал работать сайт миксера и связанные с ним сервисы. Более 250 адресов на уровне фронтенда заблокировала децентрализованная биржа Uniswap.

В результате резко упал задействованный в сервисе объем средств.

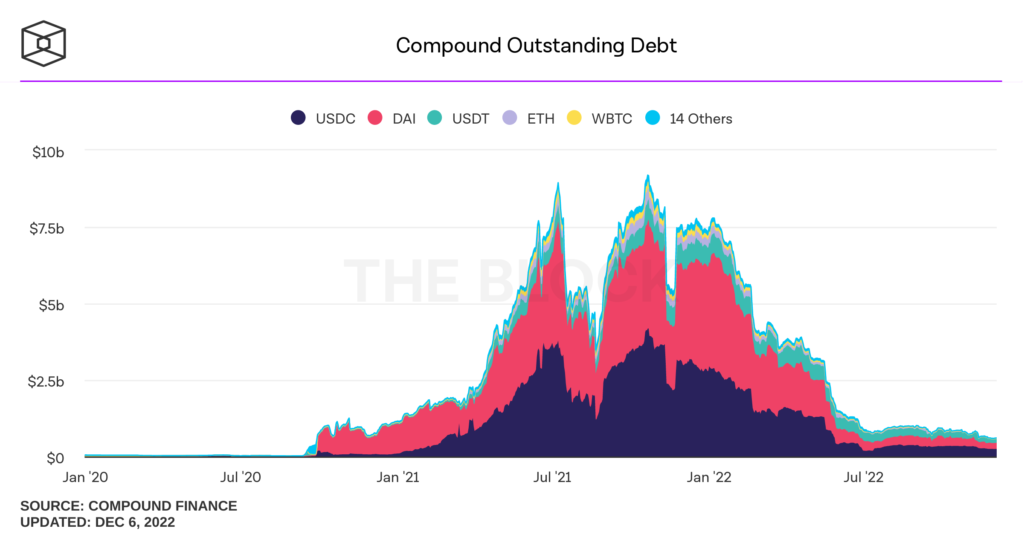

В 2022 году также значительно снизилась активность в лендинговых сервисах. Например, существенно упали объемы непогашенного долга в Compound и Aave.

Неурядицы 2022 года изрядно потрепали DeFi-сектор. Даже некогда конкурирующая с Uniswap платформа SushiSwap столкнулась с дефицитом, угрожающим ее операционной деятельности. Для решения проблемы глава проекта Джаред Грей предложил временно направить все комиссионные поступления в казну проекта.

Взломы и скамы

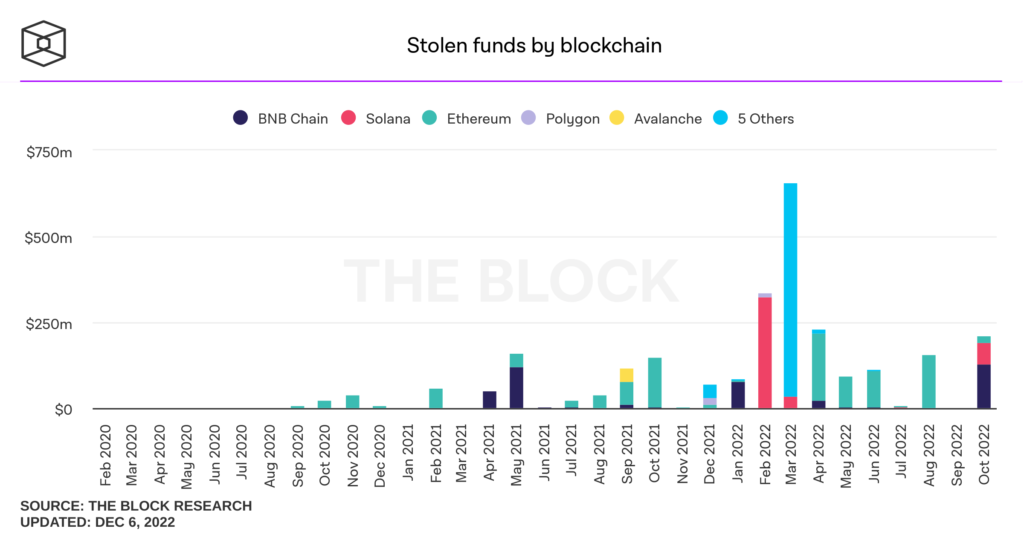

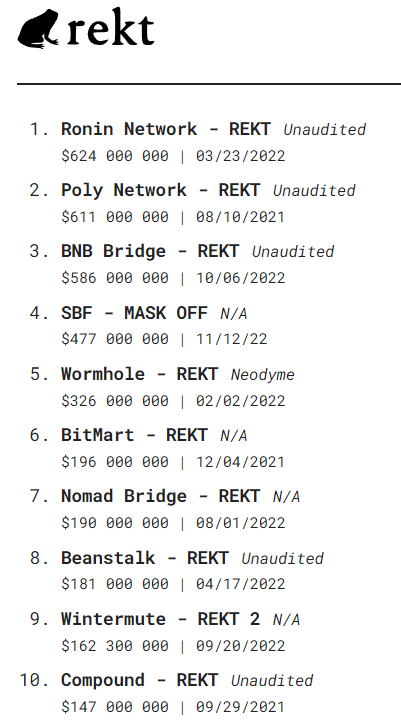

В марте 2022 года произошел крупнейший в истории молодого сектора взлом. Воспользовавшись эксплойтом, злоумышленник вывел из задействованного в блокчейн-игре Axie Infinity сайдчейна Ronin криптоактивы общей стоимостью ~$625 млн.

Из-за случившегося сеть не работала несколько месяцев. Перезапуск сайдчейна состоялся в конце июня.

В начале октября хакеры взломали мост BSC Token Hub экосистемы BNB Chain. Работу сети пришлось на некоторое время остановить.

Злоумышленники украли цифровые активы на сумму свыше $544 млн, однако успели вывести только $100 млн.

Третью строчку «хит-парада» занимает февральский взлом кроссчейн-протокола Wormhole на базе Solana. Злоумышленники воспользовались эксплойтом и вывели из пула проекта 120 000 WETH (свыше $319 млн по курсу на тот момент).

2 августа 2022 года хакерской атаке подвергся другой кроссчейн-протокол — Nomad. Ущерб превысил $190 млн.

Инцидент внес весомый вклад в суммарные потери Web3 от взломов и мошенничества в третьем квартале — $482,7 млн, согласно экспертам баунти-платформы Immunefi.

Замыкает пятерку лидеров антирейтинга взлом Beanstalk Farms. Из-за действий хакера Ethereum-протокол потерял $181 млн.

На платформе rekt представлен перечень крупнейших взломов последних лет. Помимо DeFi-проектов он включает централизованные платформы вроде FTX и Wintermute.

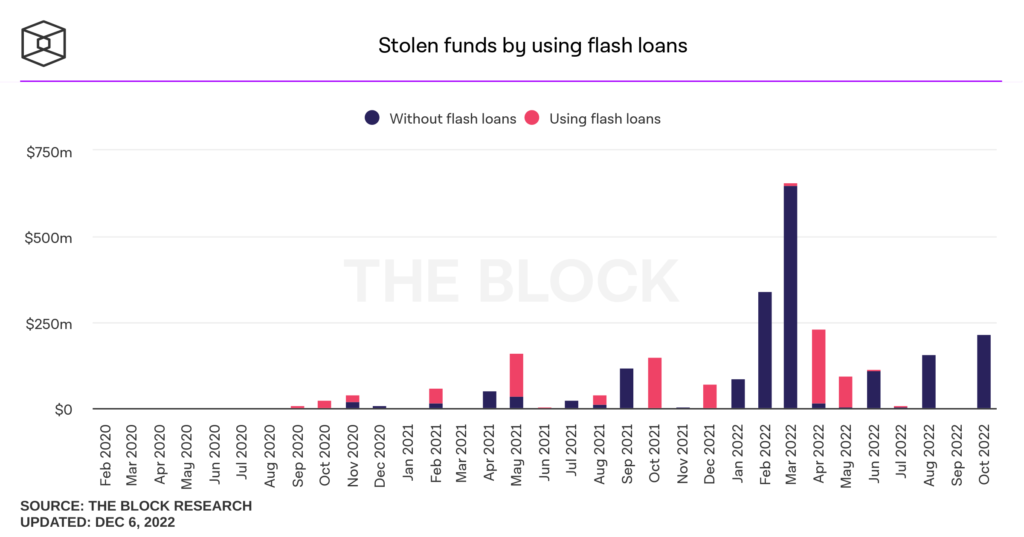

Довольно часто взломы DeFi-проектов происходят с использованием мгновенных займов (flash loans).

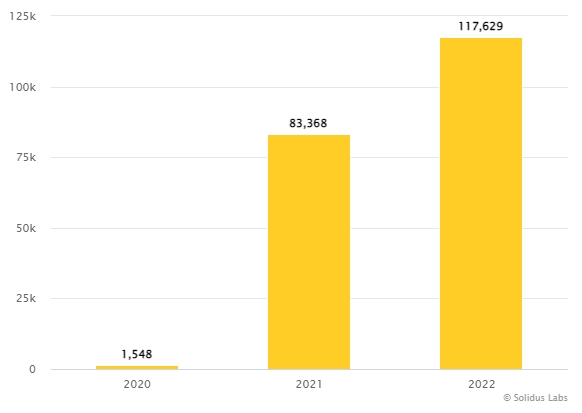

С начала 2022 года по 1 декабря на рынке появилось 117 629 мошеннических токенов, связанных со схемами rug pull. Это примерно 15 скам-проектов каждый час, согласно подсчетам Solidus Labs.

Среди сетей наибольшей популярностью у мошенников пользуется BNB Chain: примерно 12% от общей эмиссии токенов BEP-20 приходится на скам-проекты. У Ethereum показатель составляет 8%.

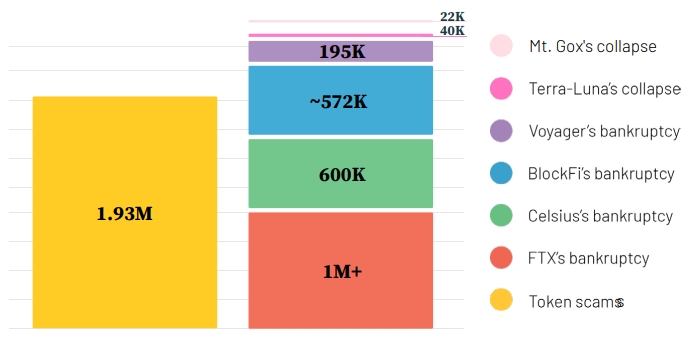

За период жертвами реализации схем rug pull стали почти 2 млн инвесторов. Это сравнимо с общим количеством пострадавших от четырех крупных банкротств в индустрии — FTX, BlockFi, Celsius и Voyager (~2,3 млн человек).

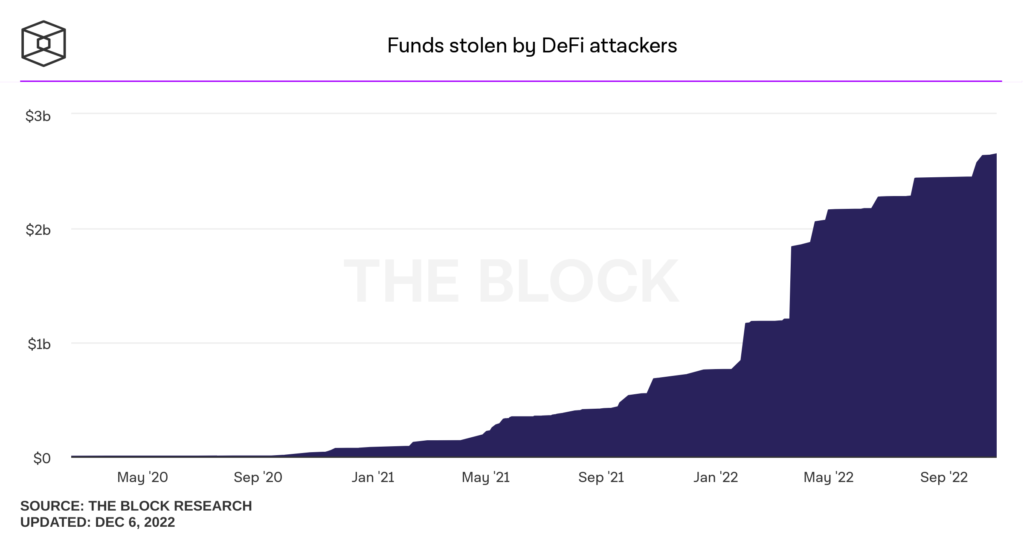

Кумулятивный объем средств, полученных хакерами в результате атак на DeFi-протоколы, приближается к $3 млрд.

Сумма выглядит огромной и побуждает задуматься о дальнейших перспективах сектора. Возникает ряд вопросов:

- разрабатываются ли решения, которые сделают платформы безопаснее?

- когда Web3, наконец, станет дружественнее к пользователю?

- есть ли будущее у NFT, метавселенных и решений второй уровня?

Перспективы сектора

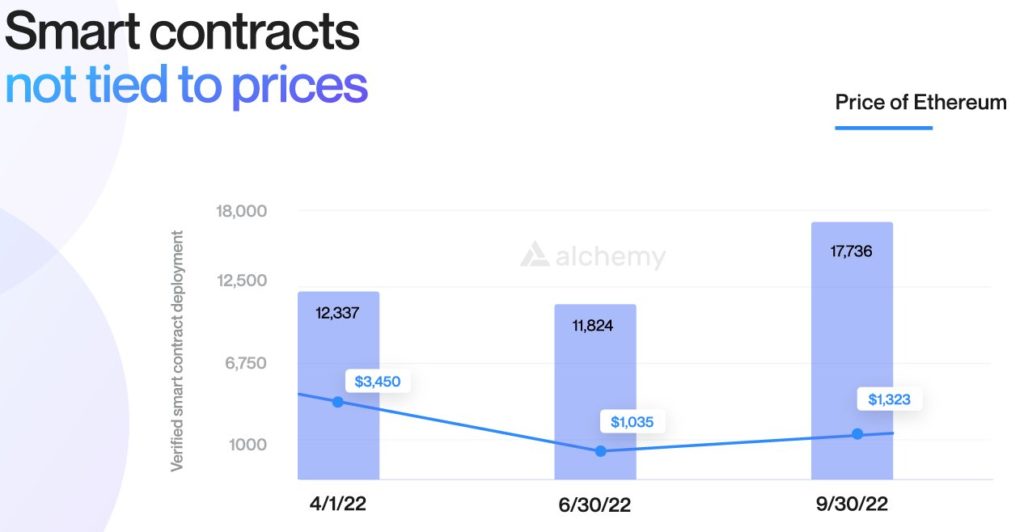

Действительно, на фоне медвежьего рынка DeFi-токены потеряли большую часть стоимости. Но это вовсе не значит, что проекты свернули работу, а приток венчурных инвестиций иссяк.

Разработчики трудятся, невзирая на ценовую динамику.

Несмотря на колоссальные убытки подразделения Meta и массовые сокращения, корпорация сохраняет приверженность развитию метавселенных, рассматривая их в качестве будущего человечества.

Над интеграцией и выпуском собственных NFT работают Porsche, Starbucks и даже разработчики легендарного медиапроигрывателя Winamp.

Спортивный бренд Nike анонсировал создание Web3-платформы .Swoosh. С ее помощью компания планирует продвигать виртуальную обувь.

Собственную метавселенную представила даже международная организация уголовной полиции (Интерпол).

Мир Web3 чрезвычайно многообразен. Чтобы все его направления стремительно развивались, необходимы решения масштабирования второго уровня (L2-решения). От развития последних во многом зависит массовое принятие интернета нового поколения.

Сооснователь Ethereum Виталик Бутерин убежден, что в будущем вторая по капитализации криптовалюта будет во многом опираться на ZK-Rollups.

«Вам не нужно ждать семь дней для перевода активов. Я ожидаю, что через лет десять все Rollups будут в основном базироваться на криптографических доказательствах», — заявил он.

В начале ноября Бутерин опубликовал обновленную дорожную карту развития Ethereum. Согласно документу, команда проекта намерена решить «проблемы MEV» и полностью интегрировать zk-SNARKs, не используя шардинг. Последний, по словам Эрика Уолла из Arcane Assets, является менее эффективным решением.

«L2-масштабирование, безусловно, является одним из крупнейших изменений. Оно способно резко ускорить массовое принятие DeFi благодаря снижению стоимости и повышению скорости транзакций», — пояснил разработчик и основатель портала Finematics под ником Jakub.

В 2022 году состоялось крупнейшее обновление в истории Ethereum — The Merge, благодаря которому блокчейн успешно перешел на алгоритм консенсуса Proof-of-Stake. Также более чем на 90% снизилось энергопотребление эфира за счет устранения майнеров.

Благодаря этому апгрейду и реализованному ранее EIP-1559 инфляция в сети второй по капитализации криптовалюты значительно снизилась. В октябре число сжигаемых монет и вовсе превысило объем новой эмиссии.

Набирает обороты новый стандарт токенов — EIP-4626, разработанный для улучшения взаимодействия dapps и расширения возможностей для доходного фермерства.

Сообщество также возлагает надежды на предложение EIP-4488. Оно призвано сделать Rollups более доступными за счет снижения стоимости передачи одного байта данных calldata в блокчейне Ethereum на ~80% — с 16 до 3 единиц газа.

Развитию сегмента DeFi и криптоиндустрии немало способствуют венчурные инвестиции. Их объем в первом полугодии превысил $30 млрд.

Более трети всех средств в 1199 инвестраундах привлек сектор централизованных финансов (CeFi) — $10,2 млрд.

Остальная сумма пришлась на:

- инфраструктурные компании ($9,7 млрд);

- NFT-проекты ($6,7 млрд);

- Web3-разработчиков и DeFi-протоколы (по ~$1,8 млрд).

Крах FTX, безусловно, уменьшил, но не перекрыл полностью приток инвестиций в перспективные проекты. Например, за последние месяцы:

- издатель Web3-игр Fenix Games привлек $150 млн в фонд для финансирования блокчейн-игр;

- стейкинговая платформа Kiln получила более $17 млн от Kraken, ConsenSys и других известных игроков;

- ориентированный на кибербезопасность стартап Cyvers привлек $8 млн;

- NFT-платформа Shibuya получила посевные инвестиции на $6,9 млн от a16z и других участников рынка;

- основанный на Uniswap протокол Panoptic привлек $4,5 млн.

Скорее всего, вышеперечисленные проекты отобраны после жестких процедур дью дилидженс. Привлеченные в новых раундах средства с высокой вероятностью эффективно задействуются для создания востребованных рынком качественных продуктов.

Выводы

Пока еще относительно небольшой сегмент децентрализованных финансов сильно зависит от общего состояния рынка. Цены и показатели TVL болезненно реагируют на громкие события вроде банкротств, взломов и скамов.

Однако сектор DeFi продолжает развиваться, невзирая на невзгоды и потрясения медвежьей фазы. Разработчики «пилят» новые платформы, а инвесторы вкладывают средства в стартапы, хоть и с несколько большей осмотрительностью.

Проводя параллель с крахом доткомов или закатом эпохи ICO, можно предположить, что в долгосрочной перспективе выживут в основном лишь самые качественные проекты — как это удалось Amazon и Uniswap соответственно.

DeFi-сектор очень молод и перспективен, а значит впереди много интересного: новые продукты, скамы и взломы, банкротства и поглощения, взлеты и падения.

Читайте биткоин-новости ForkLog в нашем Telegram — новости криптовалют, курсы и аналитика.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!