Биткоин-ETF от BlackRock и Fidelity вошли в топ-10 фондов США по притоку

В январе биржевые биткоин-фонды от BlackRock и Fidelity вошли в десятку крупнейших американских ETF по притокам активов. На двоих сумма составила $4,8 млрд.

Two spot bitcoin ETFs among top 10 of *all* ETF inflows in January…

— Nate Geraci (@NateGeraci) February 3, 2024

Never thought I'd see the day.

via @MorningstarInc pic.twitter.com/o7L5CEu5Ef

По данным Morningstar, чистый приток в iShares Bitcoin Trust за месяц составил $2,6 млрд — восьмой показатель. Fidelity Wise Origin Bitcoin ETF занял в списке десятое место с $2,2 млрд.

Grayscale Bitcoin Trust ETF (GBTC) оказался вторым по размеру чистого оттока за месяц — $5,7 млрд.

Президент инвестиционно-консалтинговой фирмы ETF Store Нейт Джерачи касательно продуктов BlackRock и Fidelity отметил, что это «явная гонка двух лидеров» среди девяти новых биткоин-фондов.

Совместный ETF от ARK Invest и 21 Shares, а также фонд Bitwise эксперт отнес к «твердому среднему классу». По его мнению, активы под управлением у каждой из этих структур в ближайшем будущем достигнут $1 млрд. На начало февраля показатель превысил $650 млн.

В последнюю торговую неделю января чистый приток в девять новых биткоин-ETF превзошел затянувшийся вывод активов из фонда Grayscale. Отток из бывшего траста компании замедлился, и 2 февраля показатель достиг второго по величине суточного минимума на уровне $144,6 млн.

Bitcoin Spot ETF Flow data

— BitMEX Research (@BitMEXResearch) February 3, 2024

Up to 2nd Feb 2024 pic.twitter.com/gN2GKLedxn

Неделей ранее GBTC зафиксировал пик потерь в $2,23 млрд, а из остальных фондов инвесторы вывели $431,8 млн.

Биржевой аналитик Bloomberg Эрик Балчунас охарактеризовал возобновление поступления денег в «девятку» как «нечто примечательное». Этот объем с 26 января по 2 февраля превысил вывод из фонда Grayscale.

«Обычно после громко разрекламированного запуска наблюдается медленный спад. Сильная третья неделя (с ежедневным притоком) показывает, что у этих ETF есть будущее», — подчеркнул эксперт.

Комиссия по ценным бумагам и биржам США (SEC) одобрила запуск 11 биржевых фондов на базе спотовой цены биткоина 10 января. Объем торгов продуктами только за первые четыре дня превысил $11 млрд. Примерно 90% показателя пришлось на продукты от Grayscale, BlackRock и Fidelity.

Отток из GBTC ожидаем, но не бесконечен

Эксперты еще до запуска фондов обратили внимание на размер установленной для GBTC комиссии за управление в 1,5%. Абсолютное большинство остальных эмитентов предложили на начальный период нулевую ставку. В JPMorgan допустили, что это стало одной из причин перетока средств из экс-траста в новые ETF.

CEO Grayscale Майкл Сонненшайн спрогнозировал, что в конечном итоге из 11 запущенных продуктов останутся «два или три, которые соберут некоторую критическую массу». В их числе он явно подразумевал биткоин-ETF компании.

Касательно размера комиссии Сонненшайн заявил, что ее позволяет установить «10-летний опыт успешной работы» и «диверсифицированная база инвесторов». По его мнению, у других эмитентов нет репутации специалистов по криптовалютам, как у Grayscale.

По состоянию на 2 февраля GBTC владел 473 180 BTC (~$20,4 млрд). Чистый отток с момента конвертации из биткоин-траста в спотовый ETF составил 143 559 BTC (~$6 млрд).

Bitcoin Spot ETF Flow data

— BitMEX Research (@BitMEXResearch) February 3, 2024

Up to 2nd Feb 2024 pic.twitter.com/gN2GKLedxn

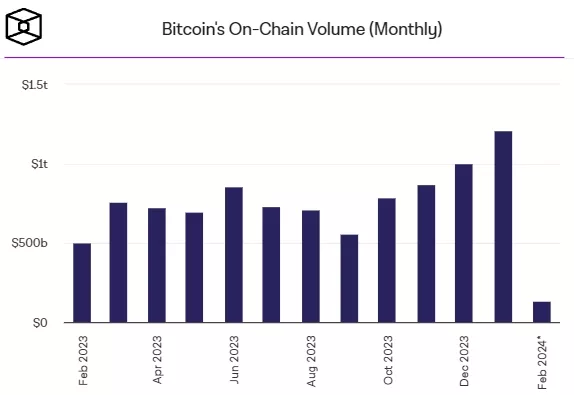

Согласно The Block, на фоне начала торгов спотовых биткоин-продуктов объем транзакций на блокчейне первой криптовалюты в январе достиг $1,21 трлн. Это самое большое значение с сентября 2022 года.

Показатель демонстрировал рост на протяжении четырех месяцев. При этом общее число транзакций в январе сократилось по сравнению с декабрем.

В первый месяц года перемещение крупных сумм в биткоине было связано не только с перетоком средств из GBTC. СМИ стало известно о ликвидации проходящей через процедуру банкротства FTX позиции в фонде на ~$908 млн для пополнения конкурсной массы. Руководство биржи, предположительно, смогло извлечь выгоду из нейтрализации дисконта к чистой стоимости активов наряду с другими инвесторами.

Эксперты назвали фиксацию прибыли от GBTC в качестве одной из причин коррекции биткоина после запуска спотовых ETF.

По мнению аналитиков Coinbase, эти негативные для цены цифрового золота и рынка в целом факторы «начинают исчерпываться».

«Мы ожидаем, что в ближайшие недели макрофакторы для класса цифровых активов станут более благоприятными, поддержав доходность», — говорится в отчете.

Заход TradFi

Ранее специалисты Coinbase заявили, что запуск спотовых биткоин-ETF в США распахнул двери для выхода криптовалюты в мейнстрим.

Однако крупные игроки сферы традиционных финансов по-разному отреагировали на появление новых продуктов. Например, Citi и UBS намерены предложить клиентам доступ к криптофондам.

Merrill Lynch, Edward Jones, UBS и Northwestern Mutual заняли более консервативную позицию, допустив принятие решения после дополнительного изучения инструмента. В Vanguard назвали биткоин «незрелым классом активов», который не соответствует философии компании.

Один из крупнейших независимых брокеров LPL Financial Holdings планирует в течение трех месяцев завершить комплексную проверку спотовых биткоин-ETF. Это необходимо для оценки возможности предложения продуктов 19 000 финансовым консультантам, чьи активы под управлением достигают $1,4 трлн, пишет Bloomberg.

После запуска спотовых биткоин-ETF в США Служба финансового надзора Южной Кореи предостерегла местные фирмы от посредничества в продукте. Глава ведомства сообщил, что планирует встречу с председателем SEC Гэри Генслером для получения подробной информации, поскольку инструмент оказывает влияние на мировую финансовую политику, сообщает Hankyung.

Напомним, в Гонконге, который находится на пути к запуску спотовых биткоин-фондов, законодатели призвали ускорить реализацию инициативы.

Рассылки ForkLog: держите руку на пульсе биткоин-индустрии!